|

|

- Механическая торговля – это аналог игры в покер, интуитивный трейдинг – это аналог игры в шахматы. В одном случае преобладает статистический компонент, в другом аналитический компонент игры

- Механическая торговля является примитивным с точки зрения анализа подходом, который опирается на вероятностную оценку поведения рынка и не пытается выяснить причинно-следственные связи событий. Интуитивный трейдинг опирается на признание существование закономерностей в поведении рынка и поиск причинно-следственных связей.

- МТС и торговые роботы не могут заменить человека, поскольку неформальную логику заложить в робота очень сложно. Большую часть времени рынки ведут себя вопреки формальной логике.

- Комплекс факторов, оказывающий воздействие на рынок, постоянно меняется и механическая система никогда не сможет его вовремя воспроизвести. Робот без участия человека не способен адаптироваться к меняющимся условиям рынка

- Механическая торговля увеличивает дисперсию – разброс случайности. Те, кто играет в покер, знают – что это такое. Чем дольше ты играешь, то есть чем медленнее ты проигрываешь свои деньги, тем больше денег перейдет не к более удачливым и умным игрокам, а к тем, кто создает этот сервис и получает за это деньги. Брокер – вот кто в выигрыше от механической торговли.

- Фундаментальный анализ рынка находится за рамками механической торговли. Любая долгосрочная торговля основана на фундаментальном анализе и является интуитивной торговлей.

- Ни один великий трейдер прошлого и настоящего не был механическим трейдером.

- Отсутствие эмоций и быстрота реакции являются главными преимуществами механической торговой системы. Если ни то, ни другое не имеют принципиального значения для трейдера, то механическая торговля утрачивает свои самые важные преимущества.

- Иллюзия, что вы сможете обыгрывать рынки за счет быстроты реакции

- Бэктестинг – выявление закономерностей на основе случайного числового ряда – это алхимия трейдинга.

- Огромное количество роботов изменили современный рынок и превратили его в подобие игрового механизма.Высокочастотная торговля не улучшает, а ухудшает ликвидность и ведет к возникновению сбоев в работе системы. Распространение роботов ведет к ухудшению рыночной среды.

- Механическая торговля отвлекает начинающего трейдера от совершенствования понимания рынка и наносит ущерб его развитию.

|

- Основные проблемы, с которыми я лично столкнулся на рынке и которые мне удалось решить с помощью использования роботизированных торговых систем, это эмоциональная составляющая торгов и огромное психологическое давление, так как робот лишен эмоций.

- Второе преимущество, которое я получил, это высвобождение большого количества времени, так как не нужно следить за рынком постоянно. Теперь я начал выбирать, когда я хочу работать, а не работать, когда открыта биржа. Я могу позволить себе отпуск в любое время, не останавливая торговлю и не упуская шанс заработать.

- Ну и третий громадный плюс от использования робота – это возможность проверить свои системы на предмет их доходности и просадки на большом массиве исторических данных. Проверка вручную такого количества данных заняло бы несколько дней, а то и недель и месяцев.

|

- Два основных недостатка испольщования роботов - это жесткость алгоритма и небольшое количество алгоритмов, допускающих в принципе успешную торговлю.

- При распространении роботов выше некоторого критического количества от участников рынка возможна ситуация резонанса, когда подавояющее большинство алоритмов начнут одновременно совершать однонаправленные сделки. Это может привести к ничем не обусловленному краху биржевых котировок.

- Для сохранения стабильности торговли с участием большого количества роботов необходима шумовая составляюшая в принятии торговых решений.

|

- Появление торговых роботов в биржевой торговле – это не прихоть участников биржевого процесса, это объективная потребность.

- Биржевые стратегии сущестовали и до появления торговых роботов. Создание компьютеров и интернета, способствовало превращению биржевой стратегии на бумаге в программный алгоритм и, как следствие, появлению алгоритмического трейдинга.

- Торговые роботы способствовали появлению новых торговых технологий – высокочастотный трейдинг, скальпирование (можно и руками, но уж больно утомительно), класс рыночно-нейтральных стратегий особенно сложных с использованием фьючерсов и опционов.

- Торговые роботы никогда не завоюют биржевую индустрию. Причин много. Например, кто же будет конструировать «мозги» торговому роботу (читай торговые алгоритмы)? Конечно человек.

|

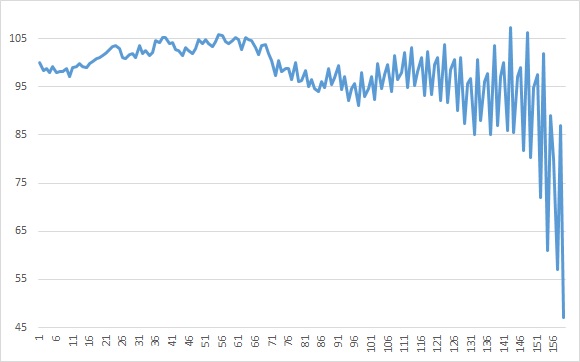

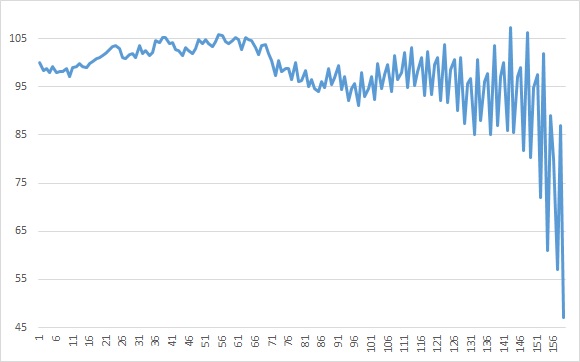

Михаил Самюэлевич пил чай. Уже много лет это была его персональная традиция – пить чай за полчаса до закрытия торгов. Пить чай и просматривать отчеты роботизированных систем об итогах торгов за день. Михаил Самюэлевич контролировал более трети торгового объема на крупнейших биржевых площадках в мире. Не сам, конечно. Совершать миллионы и даже тысячи операций в день одному человеку не под силу. Не под силу даже команде трейдеров. Уже давно, даже очень давно, более 80 % операций на всех биржах совершают роботы. Не огромные человекообразные, конечно. У торговых роботов нет физического тела. Это всего лишь строчки программного кода. Сотни и тысячи строчек кода, выполняемого отдельными компьютерами, суперкомпьютерами, кластерами суперкомпьютеров, разбросанных по всему миру. Алгоритмы сжирают биржевую информацию, от новостей в лентах до тиков, препарируют и перерабатывают ее в соответствии с замыслом автора алгоритма, подвергая всем известным видам анализа, и получают на выходе однозначный торговый сигнал, который отправляется в биржевые системы и реализуется в виде конкретных сделок по конкретным инструментам на конкретных торговых площадках. В последнее время у Михаила Самуэлевича работы было все меньше. Алгоритмы становились все совершеннее и совершеннее и контроль занимал все меньше времени. Фактически нужно было только просмотреть отчеты об ошибках или увидеть что-то необычное в истории сделок за день. И того и другого в последнее время было все меньше и все больше времени из традиционного чаепития Михаил Самюэлевич тратил на воспоминания о прошлом и размышления о будущем биржевой торговли. Вот и сейчас, просмотрев основные протоколы он не увидел ничего интересного и внутренним взором вернулся в далекий 1986 год, когда его биржевая карьера началась самым неожиданным образом. В тот день, который казался ему днем триумфа, он, самый молодой доктор наук из СССР, сделал блестящий доклад по стохастической математике на первой в соей жизни международной конференции Лондоне. Доклад касался очень узкой теоретической области и казался совершенно оторванным от реальной жизни, но, тем не менее, вызвал восторг научных мастодонтов, собравшихся в зале. А на вечернем кулуарном приеме, которые обычно сопровождают все мероприятия подобного рода и где, собственно, и происходит самое главное, к нему подошел неприметный человек, сидевший в первом ряду во время доклада и задавший пару весьма острых вопросов по теме во время дискуссии. Человек сделал Михаилу Самюэлевичу предложение от которого невозможно было отказаться. Действительно! Что такое старший научный сотрудник пусть даже стекловки по сравнению с биржевым монстром в самом центре финансового мира – на Уолл-стрит? Михаил Самюэлевич просто не вернулся в гостиницу делегации, а уже через неделю приступил к своим новым обязанностям в новом отделе одного из крупнейших мировых инвестбанков вместе с такими же как он математическими гениями, собранными разными способами со всего мира. К услугам отдела был мощнейший суперкомпьютер, закупленный инвестбанком у IBM. Официальные аналоги имели только NASA и советский ЦУП. Неофициальные использовались для моделирования стратегий мировой войны и разработок новых типов ядерного оружия. Метеорологи мечтали о подобной технике, но что такое прогноз погоды по сравнению с войной и торговлей на бирже? Первой задачей отдела был анализ всех известных методов торговли и разработка на его основе торговых алгоритмов. О, это был год адской работы! Тонны перфокарт и груды дисков с магнитной лентой заваливали все свободные технические помещения банка. Анализировалось все. От банальных технических индикаторов до самых современных на тот момент теорий цифровой фильтрации и моделей популяционной динамики. Из безумных астрологов, приглашенных в качестве консультантов, выжимались все ценные крохи информации, которая могла быть запрограммирована и использована для торговли. Математики переводили пространные рассуждения нобелевских лауреатов по экономике в сухие строчки кода для принятия торговых решений. Специальная группа лингвистического анализа обрабатывала новости и высказывания политиков в поисках возможности для покупки или продажи. Закупалась информация о действиях крупнейших операторов рынка на основе которой расшифровывались возможные алгоритмы торговли конкурентов. Итог был удивительным! Менее одного процента известных методов (как открытых, так и добытых отделом экономической разведки) можно было использовать для успешной и самое главное стабильно успешной торговли! Впрочем, даже этого процента вполне хватало для того, чтобы работа отдела вместе со стоимостью суперкомпьютеров, которых через год использовалось уже три, окупала себя с лихвой. А главное, накапливалась база провальных методов, которые можно было скармливать толпе под видом суперспособов быстрого заработка. И на этом тоже можно было зарабатывать деньги. То было золотое время! Пока не грянул гром. Михаил Самуэлевич хорошо запомнил тот октябрьский понедельник 1987 года. Он-то знал, что бы там не писали в отчетах комиссии по ценным бумагам и ФБР, в тот день кто-то начал целенаправленно действовать против роботов банка. Сначала это было незаметно, но когда индекс упал на 5 процентов появились первые подозрения. Времени было очень мало, а отключение компьютеров требовало согласований. Когда они были получены цены упали уже на 10 процентов. Закрытие позиций банка еще сильнее обвалило цены, а итоговый результат оказался фантастическим: минус 23 процента по индексу за один день. До сих пор это дневное падение остается рекордным в биржевой торговле. За один торговый день была проиграна годовая прибыль. В банке прошла массовая чистка. Сотрудники внутренней безопасности вместе с частными детективами и прикормленными сотрудниками ФБР искали кротов. В итоге начальник отдела с группой сотрудников были уволены. А может и не уволены, но факт заключался в том, что они перестали появляться на работе и отвечать на звонки по всем известным телефонам. Само существование отдела повисло на волоске. Основная проблема заключалась в следующем. Когда объем торгов, приходящийся на алгоритмы становится выше некоторого критического значения поведение цен становится вычисляемым. Это связано с тем, что успешных алгоритмов мало и их действия на рынке, вне зависимости от используемого метода анализа, имеют тенденцию концентрироваться около вполне определенных ценовых уровней и в течение вполне определенных временных интервалов. Но это полбеды. Поведение цен все равно остается очень сложным и найти точный алгоритм принятия решений невозможно. Основная беда заключалась в том, что некто Такенс (идеалист, которого так и не смогли купить) открыто опубликовал метод, который позволял по имеющейся истории торгов определить является ли ценовое поведение случайным, или же сгенерированым каким-то пусть и очень сложным, но, тем не менее, закономерным алгоритмом. А если поведение закономерно, то даже не зная алгоритма можно выстроить контрстратегию, основанную на прогнозе, который можно получить массой различных способов. Этим и воспользовались в тот черный понедельник конкуренты. Кем они были конкретно Михаил Самюэлевич не интересовался (в таких вопросах как нигде верна поговорка «меньше знаешь – лучше спишь!»), но по доходящим до него слухам ниточки тянулись в Лондон, Токио и... Москву (в ту самую стекловку, которая могла стать пристанищем Михаила Самюэлевича на долгие годы). Хозяев банка поставили вопрос ребром. Либо будет разработан алгоритм, который невозможно вычислить, либо отдел будет закрыт. Это и был момент истины для Михаила Самюэлевича! Его сугубо теоретическая работа в узкой области стохастической математики оказалась востребованной в самой что ни на есть практической области. Решение оказалось до смешного простым! В алгоритм нужно было добавить случайную компоненту. Простые случайные сделки. Случайно выбранные инструменты, случайно выбранные моменты времени, случайные объемы. Даже само количество случайных сделок можно было варьировать случайным образом! Да, конечно, это немного уменьшало общую прибыль, поскольку математическое ожидание результата случайных сделок строго равно нулю (а в реальности, с учетом комиссионных издержек, незначительно отрицательно), но вероятность вычислить алгоритм принятия решений так же снижалась практически до нуля (а, фактически, зависела от вычислительных возможностей компьютеров). План Михаила Самюэлевича был принят советом директоров банка и для отдела, да и для биржи в целом началась новая эра. Эра роботов. С тех пор прошло почти тридцать лет. Объем торгов, приходящийся на алгоритмы неуклонно рос и на долю банка неизменно приходилась максимальная доля алгоритмических следок. Прибыли? Прибыли... Сначала они были сверх, потом очень высокими, потом просто высокими, потом сравнимыми с альтернативами, потом выше банковского депозита... Это было связано с тем, что знание об успешных алгоритмах распространялось быстрее, чем появлялись новые методы, которые можно было использовать для успешной алгоритмической торговли. Действительно, что нового появилось в математических методах после 1987 года? Нейросети? О да, это была великолепная операция экономического шпионажа, когда первые образцы промышленных нейросетей увели из пентагона. Оказалось, однако, что эти машинные мозги великолепно справляются с распознаванием танков и самолетов вероятного противника, а так же хорошо различают «головы с плечей» и прочие «двойные вершины», но это не дает никакого статистического преимущества в торговле. Все чего добился от нейросетей Михаил Самюэлевич было подтверждение той базы неэффективных методов торговли, которая и так уже была собрана. Поэтому пришлось скормить нейросети конкурентам и широкому рынку, что дало примерно год форы (пока самые смышленые не разобрались что к чему и не переключились на действительно стоящие вещи). Потом были еще модификации метода главных компонент, локальный фрактальный анализ, варианты решения задачи о разладке и еще парочка методов менее полезных и известных. Новые идеи в математике появляются не каждый день. И даже не каждый год. А настоящие прорывы, позволяющие открыть новые направления и серьезно продвинуться в той же биржевой торговле так вообще встречаются даже не каждое десятилетие. И все они достаточно быстро распространяются среди алгоритмистов, создающих биржевых роботов. Поэтому конкуренция идет в основном за объем вычислительных мощностей, скорости подачи и обработки заявок и методы шифрации/дешифрации алгоритмов. Пресловутый «человеческий фактор», кстати, оказался весьма важным. Сделки людей, особенно новичков настолько иррациональны и нелогичны, что оказываются весьма существенным фактором маскировки действий алгоритмов. Как обычно к концу чаепития Михаил Самюэлевич задумался о том, что было бы, если бы сделки на бирже совершали только алгоритмы. В этом случае существует хоть и маленькая, но совсем не равная нулю вероятность того, что... От этих интереснейших воспоминаний и размышлений Михаила Самюэлевича отвлекли красные строки в отчетах роботов, которые стали появляться сразу на нескольких мониторах. Он бросил взгляд на тиковые графики наиболее важных индексов и его сердце забилось учащенно. Этого практически не могло быть, но именно этого он ждал все последние годы. Ждал и боялся, поскольку это точно полностью изменит его уже такую привычную жизнь. Ждал и надеялся увидеть воочию как исследователь. Ждал и готовился действовать быстро, наученный опытом пропавшего бывшего начальника отдела. Действительно, успешных методов анализа биржевой информации мало и они генерируют сигналы только в строго определенных временных и ценовых зонах. Поэтому существует хоть и небольшой, но совсем не нулевой шанс возникновения резонанса. И чем больше роботов на рынке, тем больше этот шанс. Все алгоритмы начинают совершать одинаковые сделки в одинаковые моменты времени. Как рота солдат на мосту. Если солдаты идут в ногу, и частота ударов ног совпадет с частотой колебаний самого моста, то амплитуда колебаний может резко вырасти и разрушить мост. И даже искусственная шумовая компонента может не спасти – если четверть солдат будет топать не в ногу, остальных трех четвертей вполне хватит для убийственного резонанса. Чего-то похожего ждал все последние годы Михаил Самюэлевич. Он хорошо представлял себе как может выглядеть такой резонанс на рынке: график из привычного изломанного превращается во что-то все больше похожее на синусоиду. Частота колебаний уменьшается, а амплитуда возрастает. Сначала она превосходит минутное колебание, потом часовое, очень быстро дневное а потом, через несколько достаточно коротких циклов наступает обвал. Мост рушится. Солдаты, и роботы летят в бездну, одни смешно кувыркаясь и размахивая конечностями, другие совершая хаотические и уже бесполезные сделки. Если только вовремя не заметят, если только не начнут противодействовать, если только не остановят торги, если... Слишком много если! Михаил Самюэлевич еще несколько мгновений смотрел на то как тиковый график превращается в синусоиду, потом достал из шкафа давно приготовленную на этот случай сумку с документами, запасом наличных и набором путешественника и быстро вышел из кабинета. Сейчас главное исчезнуть как можно быстрее, а в наступившем после глобального краха экономическом хаосе будет не до него. А биржа? Ну что биржа? Во времена Адама Смита жили же без глобального рынка капитала. Наверное, и теперь проживут.

P.S. Часть имен, названий и событий выдумана, но часть совершенно реальна. Доля реальности выбрана случайным образом. Резонансы в биржевых котировках можно наблюдать уже сейчас и совсем не так редко, как кажется. :)

Оценить:

Тезисы к конкурсу - Все механические торговые системы делятся по большому счету на две группы: трендовые и диапазонные. Чак Лебо в книге «Компьютерный анализ фьючерсных рынков» писал, что любая трендовая система на трендовом рынке будет давать прибыль, а на нетрендовом - нет. Соответственно, любая нетрендовая система будет давать на нетрендовом рынке прибыль, а на трендовом приносить убытки.

Это не я придумал, об этом писал один из наиболее авторитетных представителей компьютерного анализа рынка. Тогда возникает вопрос: зачем тратить годы и десятилетия на усовершенствование торговых систем, если все определяется тем, совпала ли ваша торговая система с рынком или не совпала? Чак Лебо также отмечал такую статистику. Среди механических трейдеров, действительно, был больше процент успешных трейдеров, чем среди дискретных (дискретный трейдер – это примерно то же, что интуитивный трейдер). Но результаты их несильно отличались друг от друга. В то же время, среди дискретных трейдеров был меньшим процент успешных, но среди них были те, которые добивались действительно выдающихся результатов. МЕХАНИЧЕСКОЙ ТОРГОВЛЕЙ НЕЛЬЗЯ ДОБИТЬСЯ ВЫДАЮЩИХСЯ РЕЗУЛЬТАТОВ, ПОСКОЛЬКУ НА РЫНКЕ СЛИШКОМ МНОГО ШУМА, КОТОРЫЙ СУЩЕСТВЕННО УМЕНЬШАЕТ ПРИБЫЛЬ ТРЕЙДЕРА, ДАЖЕ ЕСЛИ ЕГО СИСТЕМА ОТВЕЧАЕТ УСЛОВИЯМ РЫНКА. ОТСЮДА ВЫВОД, ЕСЛИ ВАС УСТРАИВАЕТ РОЛЬ СЕРЕДНЯЧКА – МОЖЕТЕ ДОВОЛЬСТВОВАТЬСЯ МЕХАНИЧЕСКОЙ ТОРГОВЛЕЙ. ЕСЛИ ВЫ СЧИТАЕТЕ ДЛЯ СЕБЯ РЕАЛЬНЫМ ДОБИТЬСЯ НАСТОЯЩИХ ВЫСОТ В ТОРГОВЛЕ, ТО ВАМ НЕОБХОДИМО СТАТЬ ДИСКРЕТНЫМ ТРЕЙДЕРОМ. - Может ли механическая система определить характер рынка: трендовый или нетрендовый?

Есть индикаторы, которые якобы способны это делать: стохастики и т.д. Некоторые верят, что подобный анализ имеет какую-то ценность. Увы, график дает нам информацию о прошлом, но он ничего не говорит нам о будущем. Мы можем включить на основании графика торговую систему «диапазон», а через несколько минут выйдет новость, которая изменит состояние рынка на трендовое. Возникнет убыток. В то же время, трейдер, торгующий на основе фундаментала, может это делать, поскольку он использует информацию, которая находится за пределами графика. - Что механический трейдер, что интуитивный торгуют на основе паттернов.

НО НЕ ВСЯКИЙ ПАТТЕРН МОЖНО КОМПЬЮТЕРИЗИРОВАТЬ. Я торгую на валютном рынке и мне проще привести пример из этой области. Взять, например, австралийский доллар. Очень мало кто из трейдеров, торгующих на Forex знает, что у австралийца есть одна закономерность. Она состоит в том, что во время азиатской сессии австралиец чувствует себя хуже, чем во время европейской и американской сессии. Это имеет определенные причины, совершенно четкие, о которых я писал на блоге. Это хороший паттерн, который работает примерно в 80% случаев, если применить определенный фильтр. Этот фильтр в общем виде должен исключать дни, когда выходят важные данные, дни, следующие за сильным падением доллара, когда во время азиатской сессии имеет место продолжение тенденции, какие-то другие случаи. Скажите, разве это возможно запрограммировать? - Любая торговая система имеет в себе две компоненты. Первая компонента связана с рынком. Вторая компонента связана с трейдингом, как процессом. Вторая компонента включает в себя рискменеджмент, управление капиталом и управление поведением. Я согласен с тем, что вторую компоненту необходимо регламентировать. Правила во второй компоненте должны строго соблюдаться, особенно начинающими трейдерами.

Все проигрыши связаны, прежде всего, со второй компонентой. НО ЗАЧЕМ РЕГЛАМЕНТИРОВАТЬ ПЕРВУЮ КОМПОНЕНТУ – ОЦЕНКУ РЫНОЧНОЙ СИТУАЦИИ? Что это дает? Зачем ограничивать свое представление о рынке графическим анализом, что делают почти все механические трейдеры? - Все выдающиеся трейдеры были интуитивными трейдерами, хотя некоторые из них скрывали этот факт.

Например, Ларри Вильямс, казалось бы, использовал вероятностный подход, если судить по методам оценки рынка. Однако использование второго типа мотивации выдает в нем интуитивного трейдера. Второй тип мотивации – это установка из НЛП, которую Ларри Вильямс использовал в своей торговле: «Я верю, что моя текущая сделка будет убыточной, очень убыточной». Механическому трейдеру это не нужно, и использование подобного метода НЛП выдает в Ларри Вильямсе интуитивного трейдера. - Финансовые рынки устроены таким образом, что практически невозможно создать четкую адекватную модель происходящих здесь процессов. Как и все в живой природе, модель происходящих на рынке процессов базируется на нечеткой логике.

НЕЧЕТКУЮ ЛОГИКУ ОЧЕНЬ ТРУДНО ЗАПРОГРАММИРОВАТЬ. В то же время интеллект человека изначально построен на основе нечеткой логики с применением бессознательных процессов, которые являются такими же физиологическими процессами (передача импульсов нейронами), как и все остальное в организме человека. БЕССОЗНАТЕЛЬНОЕ – ЭТО ТО, ЧЕГО НЕТ У МЕХАНИЧЕСКОЙ ТОРГОВОЙ СИСТЕМЫ! Интеллект человека имеет колоссальное преимущество перед компьютером. Шахматы – гораздо более четкая с точки зрения процессов игра, чем рынки. Но даже здесь существует аналитическая компонента, которая непостижима компьютеру. КОМПЬЮТЕР УМЕЕТ СЧИТАТЬ, НО НЕ УМЕЕТ ДУМАТЬ. Сильный гроссмейстер по пониманию шахмат превосходит любой шахматный компьютер. Существуют позиции, не требующие счета, которые он разыгрывает сильнее компьютера. Чисто на понимании. Рынки – это гораздо более нечеткая система по сравнению с шахматами и здесь счет вариантов не играет той роли, как в шахматах. Живой разум имеет большее преимущество на рынке перед искусственным разумом. Все это относится к любому типу трейдинга.

Оценить:

|

Когда мне сообщили тему поединка, я не сразу поверил, что найдутся противники использования роботов. Для меня это тоже самое как бухгалтеру отказаться от Excel и прочего сопутствующего ПО. Нет, есть наверно чудаки, которые против всякого прогресса! Но, прочитав тезисы противников, понял, что основные возражения касаются двух вещей: невозможность описать с помощью роботизированного алгоритма полную картину рынка (полностью согласен с данным тезисом), особенно такую составляющую, как фундаментальный анализ, и второй момент – это вред, который может нанести бездумное использование роботов экономической среде, превращающих фондовый рынок в игровой процесс. На первое утверждение отвечу просто – мы же не откажемся от автомобиля только потому, что он не умеет лазить по горам. Второе возражение комментировать не буду, так как не вижу отличий – совершает ли трейдер самостоятельно операции или за него это делает программа. Или Вы на самом деле думаете, что роботы наделены Разумом? Данный вопрос скорее относится к разделу противопоставления Инвестиций и Спекуляций, а не Робота и Человека-трейдера. В защиту спекулянтов скажу только одно, когда попытались убрать спекулянтов с рынка, то пропало такое необходимое для его существования качество, как ликвидность, без которого нормальная рыночная среда существовать просто не сможет. Вот разумное ограничение скальперов (где без робота точно не обойтись) вполне допустимо по ряду причин. Никак не хочу затрагивать эту тему, так как в рамках проекта EasyMANi использование именно автоследования за скальперами практически лишено смысла. Данные системы нами и не представлены. Поэтому упрекнуть нас не в чем! Теперь немного о том, как и почему я отказался от торговли руками. Многие трейдеры отмечают в качестве плюсов робототорговли как скорость и точность исполнения сигналов, а также системность самой торговли, в отличие от бессистемной торговли большинства трейдеров, торгующих руками. В принципе, любой дисциплинированный и внимательный трейдер, имеющий в арсенале одну или несколько торговых систем, также может следовать четко выбранной торговой системе, особо не уступая роботу. Частота и скорость исполнения сигналов при торговле роботом для меня тоже не очевидны, так как существует множество трейдеров на нашем фондовом рынке, которые в состоянии совершать в день свыше тысячи операций. Тогда в чем преимущество? Проработав много лет в брокерских компаниях, я накопил печальную статистику – теряют деньги более 90% всех трейдеров на фондовом рынке. Я даже не упоминаю про «грязный» форекс (имеется ввиду не сам валютный рынок, а модель бизнеса большинства форекс-брокеров). Выделю три основные причины данного результата: отсутствие четкой торговой системы как таковой, ошибочность выбранной системы, либо психологическая и эмоциональная составляющая, которая мешает трейдеру следовать своей системе. Сам по себе робот – это и есть система, так как в него заложен некий алгоритм. Конечно, данный алгоритм основан как правило на технических индикаторах, либо ценовом паттерне (разнообразие алгоритмов конечно гораздо шире и может учитывать как несоответствие ценового спроса и предложения, так и арбитражные стратегии). Об использовании фундаментального анализа в роботостроении пока речи не ведется, так как это трудно прописать в алгоритме. Но я его и так не использую в своей работе (хотя вроде бы обладаю соответствующими знаниями и могу отличить P/E компании от прочих коэффициентов, но так и не научился извлекать из этих знаний прибыль). Вопрос в другом – насколько удачен выбранный алгоритм или нет. Проверить, к сожалению, это можно только на истории, но в отличие от работы «руками», это можно сделать быстро и на достаточно большом массиве данных. Вот даст ли это результат в будущем – трудно ответить, так как, несмотря на основной тезис технического анализа «История повторяется», все-таки История повторяется по спирали, где каждый виток отличается от предыдущего. Сможет ли Ваша система учесть все новые явления на новом витке спирали - относится не к недостатку использования роботов, а именно к самому алгоритму. В данном аспекте все равно, торгую я руками по системе или это за меня делает программа. Вот только торговля руками скорее наполнит Вашу жизнь лишними переживаниями, я уж не говорю о потраченном времени. Всегда завидовал дисциплинированным людям, которые могут совладать со своими эмоциями. Не отношусь к таким людям, поэтому единственный выход, по крайней мере, для меня – отстранить себя от непосредственной торговли и самого момента принятия решения о входе в рынок или выходе из него!

Оценить:

Интеллект! Не кантовать Информационные технологии стремительно ворвались в нашу жизнь. Представить будни продвинутого пользователя интернетом без планшетника с «навороченным» программным обеспечением просто невозможно. И с каждым днем потребность человека «выживать» в потоке информационного напора только возрастает. Нужда в информационных помощниках с высокоинтеллектуальной программной «начинкой» начинает ощущаться ежедневно. Биржевая торговля через интернет сегодня считается чем-то обыденным. Как будто, так и должно быть. Хотя каких-то 20 лет назад об этом можно было только мечтать. Вполне обычно встретить человека в метро или автобусе, который со своего ноутбука или мини компьютера торгует на бирже или проверяет, как его торговые системы ведут автоматические операции на биржевом счету. Ведущие российские интернет брокеры мгновенно поняли, какое огромное количество клиентов можно привлечь для операций на фондовом и товарном рынке. Ведь брокеры живут от комиссии, которую платят клиенты от купли-продажи активов на бирже. Если каждый обладатель мини компьютера сделает по одной сделке на бирже, то получатся десятки миллионов операций – огромные комиссионные. Понято, что интернет-трейдинг – это бесконечное поле для заработка. Но, не надо забывать, что фондовый рынок – это специфический рынок, который ничего не производит, из чего вытекает, что конкуренции здесь быть не может. А значит те, кто успешно торгует на рынке, не будут рассказывать, как устроены методы их успешной торговли. В самом деле, кто же расскажет, как работает «машинка по деланию денег»? В доказательство этому можно привести такие факты. Московская биржа ежегодно проводит конкурсы на звание «Лучший частный инвестор», а финансовая пресса детально освещает итоги конкурса и работу победителей. Но, еще ни один победитель не рассказал детали своего алгоритма торговли. И, уверяю вас, никогда не расскажет. Общаясь с работниками биржевой индустрии я часто задавал вопрос: «Смогут ли торговые роботы завоевать биржевую индустрию»? Большинство начинающих трейдеров ответили положительно на этот вопрос. А вот умудренные опытом, я бы сказал «волки финансового рынка», усомнились в таковой возможности. Торговые роботы смогут занять определенную долю рынка. Это доля рынка, которой будут пользоваться институционалы. Большинство индивидуальных трейдеров приходят на биржевой рынок далеко не за деньгами. Они приходят для того, чтобы получить определенный драйв, своеобразный «укол адреналина» и почувствовать себя «неким умствующим субъектом», способным перехитрить всех остальных. Торговые роботы – полная противоположность «умствующим субъектам». А поскольку любая идея заслуживает того, чтобы ее апробировать, это приведет к тому, что только определенную долю биржевого рынка займут торговые роботы. Есть и вторая причина, почему роботы никогда не завоюют всю биржевую индустрию. Без человека, который конструирует «мозги робота», роботам на бирже делать нечего. А вот разделить труд между интеллектуальными способностями человека и рутинными возможностями торговых роботов ежесекундно отслеживать биржевые котировки – есть предмет эффективного развития самой биржевой индустрии. Казино и математическое ожидание С точки зрения математики ничего загадочного в работе казино нет. Все услуги казино построены по принципу «пари» – либо ты выиграл, либо – проиграл. При бросании монеты, появляется либо орел, либо решка. В теории вероятностей это называется биномиальным распределением вероятностей. Чтобы часто люди в казино не выигрывали, владельцы его услуг вводят дополнительные условия к получению выигрыша. На языке математики, в этом случае, биномиальное распределение вероятностей превращается в условно-биномиальное распределение вероятностей. Статистика гласит, что вероятность заболеть смертельным вирусом гораздо выше, чем вероятность выиграть в казино. И ничего удивительного в этом нет. Услуги казино, ставки на спортивные состязания, ставки на скачках – имеют одну и ту же вероятностную природу «пари». Другое дело рыночная экономика. Один из базовых постулатов рыночной экономики гласит: «Спрос и предложение определяют развитие всех отраслей экономики». Спрос порождает предложение. Первоначально спрос превышает предложение. По мере увеличения спроса, увеличивается и предложение. Формируется тренд увеличивающегося спроса и возрастающего предложения. Это в некотором роде то, что Джорж Сорос называет «эффектом рефлексивности рынка». Наступает момент, когда спрос полностью удовлетворяется предложением. В этот момент останавливается тренд роста и наступает фаза перелома восходящего тренда в нисходящий. Теперь становится понятным, почему все котировки на биржах даются двумя цифрами – bid и offer (ask). Спрос и предложение – вот что является «двигателем» ценовых движений на бирже. А как же казино? Да, ни как! Принципы казино никакого отношения не имеют к ценовым движениям на бирже. Казино – это азартные игры, которые создают азартные риски, а спекуляции на биржевом рынке перераспределяют объективно существующие риски. Следовательно, управляющий активами на биржевом рынке, используя свои способности, может обеспечить себе статистическое преимущество. Другими словами, управляющий активами может создать перераспределение рисков на биржевом рынке в свою пользу с положительным математическим ожиданием. Переиграть рынок? Человек не может в длительной перспективе переиграть рынок. С этим утверждением спорить было сложно до появления торговых роботов. В самом деле, работу человека на финансовом рынке нельзя сравнивать с работой торгового робота по нескольким причинам. Во-первых, человек в состоянии отследить динамику всего лишь нескольких финансовых активов на рынке. В то время как торговый робот в состоянии отследить динамику финансовых активов на два-три порядка больше. В этом его ограничивает только мощность компьютера. Во-вторых, человек способен работать с ограниченным набором торговых стратегий. Торговый робот способен работать с неограниченным набором торговых стратегий. Ограничителем выступает только мощность компьютера. В-третьих, торговые роботы способны вести операции на нескольких биржах в течение 24 часов. Человеку такая работа физически не под силу. Шумит ли рынок и откуда убытки? Трейдер всегда ищет определенности на биржевом рынке, пересиливая его вероятностную природу. Ему хочется больше смысла в движении цен, больше упорядоченности и прогнозируемости этих цен. А этого на биржевом рынке нет. Все, что мы знаем о будущем - это набор событий с некоторыми вероятностями их реализации. Поэтому будущее не знает никто. А вот правильно оценить вероятности будущих событий - это и есть главная задача торговой системы (биржевой стратегии). Любая торговая система (биржевая стратегия) создаваемая человеком интересна только с одной точки зрения - её способностью преобразовывать поток биржевой информации в прибыль. Понятно, что хорошей торговой системой будет такая система, которая сможет преобразовать случайную последовательность цен в кривую доходности с положительной составляющей. Можно ли доказать, что последовательность биржевых цен – есть последовательность случайных величин. Такого доказательства нет. Просто потому, что теория вероятностей - это лишь модель, придуманная для удобства размышления человека при объяснении окружающего мира. Первые представления случайной последовательности цен, как ценового шума появились из-за невозможности прогнозировать цены на финансовые активы. И логика рассуждений была такая. Поведение цен во времени есть результат двух процессов – случайного шума и детерминированного сигнала. Случайность не отрицает детерминированности потому, что случайная последовательность (шум) плюс детерминированный сигнал есть случайная последовательность. Если случайная составляющая мала по сравнению с детерминированной, ней можно пренебречь, если сравнима, то нет. На сегодняшний день не известны такие детерминированные модели рынка, которые дают прогноз цен хотя бы на шаг вперед с постоянной ошибкой. Таким образом, пренебрегать случайностью невозможно. А значит и невозможно пренебрегать шумом. Однако такое определение шума является далеко не общепризнанным. Следуя логике разделения случайной последовательности цен на шум и сигнал можно сказать, что шум – это то, что отличает реальные цены на рынке от прогноза этих цен. Следовательно, понятие шум – есть понятие условное. Именно поэтому некоторые трейдеры понимают шум, как случайную флуктуацию рынка, мешающую принятию решений в рамках разработанных ими торговых систем. На самом деле, на рынке нет никакого деления на шум и сигнал. Поведение цен на финансовые активы представляет собой неравномерный по времени поток тиков. И либо мы умеем использовать этот поток информации себе во благо, либо нет. С помощью доступных методов анализа человек пытается преобразовать ценовой поток информации с биржи на предмет возможного содержания прибыли. И как только прибыль обнаруживается, мы немедленно открываем торговые позиции на биржевом рынке. Если дальнейший анализ ценового потока показывает, что возможная прибыль заканчивается, мы закрываем торговые позиции. А уж, каков результат – это воля случая. Так вот искусственное понятие «шум» возникает, когда анализ ценового потока не может обнаружить прибыль. Другими словами, ценовой поток идет, а использовать его на предмет получения прибыли мы не можем. Понятно, что дело не в ценовом потоке, а в методе анализа ценового потока на предмет возможного содержания прибыли. Шумом абсолютно правомерно называют то, что мешает трейдеру достичь цели, а именно - убыточные результаты торговых операций. Читатель вправе задать мне вопрос: «К чему все эти разговоры о случайной последовательности, хаосе, шуме? Когда речь идет о торговых роботах?» А вот к чему. В среде трейдеров есть такой анекдот. Хирург, архитектор и брокер поспорили: кто Бог по профессии? — Бог – хирург, поскольку сделал Еву из ребра Адама. — Минутку. Бог – архитектор, потому что создал мир за 7 дней из хаоса. — А, кто создал хаос? – спросил брокер. Хаос – вот объект исследования для анализа биржевых процессов. Биржевые стратегии (торговые алгоритмы) для торговых роботов должны создаваться специалистами по теории вероятностей. Это не простой путь, достаточно сложный, но именно теория вероятностей способна привести разработчиков к успеху. Перспективны роботизации биржевой торговли Торговые роботы могут отслеживать десятки, сотни котировок ценных бумаг, производить мгновенно сложнейшие вычисления, принимать решение и тут же выставлять заявки. Человеку сложно так быстро анализировать такое количество информации. Трейдеры, использующие в своей торговле большие объемы сложных вычислений, доверившие торговлю роботам, получают преимущество перед коллегами, торгующими по старинке. Трейдеры, которые не используют торговые роботы, вынуждены сокращать количество торгуемых инструментов, увеличивать используемые временные интервалы и отказываться от перспективных, но сложных торговых систем. Торговые роботы действуют в строгом соответствии с заданными алгоритмами. Выставляя заявку, робот не наберет случайно лишний ноль и не поставит запятую не в том месте, где это может сделать по ошибке человек. Торговые роботы не подвержены эмоциям. Многие трейдеры, подвергшись эмоциональному импульсу, совершают сделки, противоречащие логике торговой системы, и в большинстве случаев такие сделки оказываются убыточными. Торговый робот всегда строго придерживается своей логики. Он не слушает никого, особенно тех, «кто знают, куда пойдет цена», у него не бывает плохого настроения. Торговые роботы не устают, они готовы работать круглые сутки. Человек может заниматься своими делами, работать, спать, отдыхать, а робот будет торговать. Отлучаясь от компьютера, трейдер может пропустить важный сигнал для входа или выхода, что может принести убытки. Используя торговые роботы, можно до бесконечности усложнять торговую стратегию. Торгуя вручную, человеку придется тратить больше своего личного времени, либо отказаться от расширения биржевой деятельности. Правда, не надо думать, что создание торговых роботов – довольно простое дело. Стабильно торгующие на биржевом рынке роботы создаются коллективами разработчиков. Среди которых разные специалисты – программисты, разработчики биржевых стратегий, электронщики и т.д. И процесс создания биржевых роботов далеко не дешевый, требует значительных интеллектуальных и материальных вложений. Торговые роботы – это полная противоположность фондовым аналитикам и их субъективным прогнозам. Роботы не прогнозируют рост или падение стоимости активов. Торговая система, заложенная роботу в виде алгоритма, жестко и без эмоций просчитывает профит-фактор и максимальную просадку депозита. Такой алгоритм работает финансово целесообразно. Финансовая целесообразность – вот критерий, отличающий работу торгового робота от работы инсайдера, биржевого аналитика или управляющего фонда.

Оценить:

|

«Сложно плыть в серной кислоте с отрубленными ногами» - говаривал незабвенный генерал. Еще более сложно дискутировать с оппонентами, с которыми, в принципе, согласен по большей части положений, кроме, может быть, мелких деталей. Да, действительно, распространение роботов это повсеместный очевидный факт. Одновременно это можно назвать откликом индустрии на очевидно существующую потребность участников рынка. Рыночная экономика (а фондовый рынок это во многом почти идеальный рынок, которого в природе почти не может существовать) утверждает, что спрос рождает предложение. А предложение зависит от производственных возможностей, заданных в основном технологическими ограничениями. Поэтому текущее состояние дел с роботами есть некоторое найденное рынком равновесие в координатах «очевидная потребность в автоматизации систем принятия решений» – «имеющиеся ресурсные и технологические ограничения» (второе, в основном - это мощности процессоров и уровень развитие методов анализа данных). Критиковать «ахи»уважаемых оппонентов по поводу преимущества роботов бессмысленно, ибо в этих «ахах» безусловно оппоненты правы. Все обстоит ровно так, как они и описывают. Предполагая именно такую аргументацию и попытался в первой части своего «алгоритмического балета» сосредоточится на анализе основных рисков имеющегося процесса развития индустрии, т.е. той стороне, которая часто упускается из виду, но может оказаться критически важной, вплоть до возможности глобального шатдауна всей системы. Здесь я добавлю, пожалуй только следующее. Во-первых, Я согласен с тем, что средний торговый результат роботов всегда будет лучше среднего торгового результата людей. Но при этом максимальный или лучший результат людей всегда будет превосходить максимальный результат роботов. Это связано с тем, что мышление (если можно использовать этот термин для торговых алгоритмов, пусть даже самых сложных) всегда рационально, т.е. завязано на решение неких оптимизационных задач тем или иным математическим методом. В то е время достижение максимального результата возможно только при принятии парадоксальных решений, т.е. решений, которые идут в разрез с рациональным, противоречат ему, но оказываются единственно верными в конкретной ситуации. Мышление людей глубоко погруженных в тему как раз и обладает свойством такой парадоксальности. Во-вторых, я хотел бы сказать пару слов про необходимость риск-менеджмента новой биржевой реальности на системном уровне. Это означает, что имеющееся на сегодня проникновение алгоритмической торговли в биржевую реальность уже находится на уровне, требующего дополнительного регулирования со стороны соответствующих компетентных органов. Крах 1987 года долгое время приписывали именно деятельности роботов в тот черный понедельник. Уже сейчас можно легко наблюдать изменение характера поведения цен в инструментах, где доля роботизированных сделок высока. Некоторое время назад я слышал доклад математика, который утверждал, что в сложных системах с псевдохаотическим поведением (к которым, безусловно, относится фондовый рынок) возможно формирование слабого «управляющего» сигнала, который за достаточно быстрое время выведет систему в режим разрушительных автоколебаний. И даже описывал алгоритм построения такого сигнала. Это, конечно, пока очень высока теория, но если что-то теоретически возможно, то умелец всегда найдется. Поэтому я уверен, что еще при нашей жизни на бирже мы увидим дополнительные ограничения со стороны регуляторов, накладываемые на алгоритмических торговцев. Надеюсь эти ограничения появятся раньше того маньяка, который реализует такой алгоритм создания автоколебаний только для того, чтобы понаблюдать «как это будет». Ну и в заключение еще немного текста в «свободном» стиле. Любителям серьезных и обоснованных дискуссий можно не читать. Как известно, согласно современным биржелогическим представлениям наша биржевая вселенная появилась примерно 15-20 млрд. лет назад в результате так называемого большого взрыва котировок. В первые микросекунды после этого загадочного явления вселенная была очень простой и состояла из первичного микроскопического облака равномерно распределенных в биржевом пространстве элементарных пракотировок двух типов – бидов и асков. Далее последовала стадия гиперинфляции в ходе которой этот равномерный «суп» из пракотировок «раздуло» почти до размеров современной биржевой вселенной. В ходе этого «раздувания» из пракотировок образовались известные нам сегодня основные составляющие вселенной – биржевые стаканы. Потом, в течение миллиардов лет биржевые стаканы стакивались, взаимодействовали и усложняли структуру, формируя хорошо известные сегодня основные макрообъекты – биржевые инструменты. Биржевые инструменты продолжают эволюционировать и в наше время, с одной стороны формируя локальные, региональные и глобальные биржевые рынки, а с другой периодически порождая новые финансовые инструменты. Совсем недавно мы пережили эпоху появления и так называемых вторичных инструментов и соответствующих им рынков. Наиболее продвинутые исследователи утверждают, что впереди нас ждут эпохи рождения третичных, четвертичных и т.д. финансовых инструментов и соответствующих им рынкам. При этом общепринятым представлением является предположение о том, что ближайшей фазой эволюции будет повсеместная роботизация, т.е. широчайшее распространение во вселенной торговых алгоритмов, которые сейчас находятся на примитивнейшем уровне, но вскоре, после резкого усложнения, захватят почти все доступное биржевое пространство. Если во время фазы активного размножения и взрывного усложнения алгоритмов наша биржевая вселенная не погибнет, то представить себе облик окружающей нас биржевой реальности вряд ли смогут даже самые смелые футубиржологи.

Оценить:

До завершения поединка «Вкалывают роботы, а не человек» осталось не так много времени. В последней записи, который оставил наш с Миколой оппонент Юрий Чеботарев, есть такой фрагмент: Есть управляющие активами, которые торгуют по текущей информации, есть те, кто торгует фундаментальный анализ, кто-то торгует технический анализ, а есть те, кто торгует математику. Я не зря говорю об этом, потому что те, кто торгует математику в подавляющем большинстве успешны в своей торговле. Именно этой категории трейдеров и нужны торговые автоматы (или торговые роботы). Для торговли по информации, фундаментальному анализу и техническому анализу, торговые роботы, по большому счету, не нужны. Некоторые читатели могут мне возразить, что технический анализ успешно применяется при создании торговых роботов. Да, но эффективность этих роботов по зарабатыванию денег на рынке находится на «уровне плинтуса». Потому что технический анализ – это примитивная арифметика в погоне за мифическими трендами. Конечно, можно гоняться за трендами. Но, стабильно торгующую стратегию на этом не построить. Стратегии, стабильно приносящие прибыль, строятся на глубоком знании теории вероятностей. Комментировать оппонента Chessplayer, честно признаюсь, не могу. Я не понимаю, то что он пишет. Начну с последней реплики, которая меня крайне удивила. Мне очень странно, что уважаемый оппонент Юрий Чеботарев не понимает, что я пишу. Мне казалось всегда, что я пишу все просто и понятно. Это как в одной юмореске: «Сложные вещи я понимаю сразу, а вот простые не всегда» Возможно, что увлечение математическими моделями привело к тому, что Юрий перестал понимать простые вещи. .................... Мне было очень интересно узнать, что создатель торговых роботов Юрий Чеботарев считает технический анализ бесполезным. Обычно механическая торговля базируется на техническом анализе. Я сам считаю, что технический анализ не может служить основой для совершения сделки. Но совсем отрицать его полезность нельзя. Хотя бы из-за того, что очень многие трейдеры торгуют на основе теханализа. Следовательно, на графике возникают какие-то определенные схемы, обладающие какими-то определенными свойствами. Нужно просто постоянно анализировать – что работает из ТА, а что не работает. Интересно, а на чем построен в его системе вход в сделку? Какие критерии служат условиями для вхождения в сделку? Если торговая система рассматривает рынок, не как рынок со всеми его свойствами, а как какую-то абстрактную статистическую модель, то получается, что нет разницы - в каком направлении входить. Мне кажется, что это чисто подход как к игре в орлянку, или оценка шансов в лотерее. Есть торговые программы, с помощью которых пытаются автоматизировать представление о рынке. Здесь же программа, которая вообще обходится без представления о рынке. Рынок для нее неизвестная абстракция. Это может быть лотерея, покер, что угодно. Мне кажется, что покер – лучшее поле для применения методов теории вероятностей. Я понимаю, что такие программы нужны. Это специфическая задача, которой занимаются маркетмейкеры. Это их обязанность помимо всего. Устранять неэффективности подобного плана. Но зачем обычному, да еще частному трейдеру все это нужно? Мне кажется, что 20-30% доходности, имея 20-летний опыт торговли, как у Юрия Чеботарева, можно заработать и без применения подобных систем.

Оценить:

|

Художественное изложение темы «Вкалывают роботы» у Mikol-ы удалось на славу. Я, пожалуй, присоединюсь к мнению обсуждающих, что все написано по методу Станиславского. В самом деле, написано славно и увлекательно. Люди, занимающиеся стохастической математикой прекрасно знают, что такое резонанс и какой силой он обладает. Сложно согласиться с автором в его выводах касательно глобального рынка и времен Адама Смита. Люди уже не смогут прожить без глобального рынка капитала, потому что глобальный рынок капитала - есть продукт IT-технологий. Вполне возможно, что в августе 2008 г. на мировых рынках хорошо себя проявил резонанс и обвалил рынки до их исторических минимумов. Но, спустя полгода рынки опять показали свою жизнеспособность. На финансовых рынках всегда сдуваются «пузыри». В рыночной экономике – выживает сильнейший. Времена Адама Смита – это познавательная история, которая никогда не повторяется, а те, кто понимает, где начинается резонанс, хватают птицу счастья за хвост. Резонанс, как физическое явление – штука сложная, а на финансовом рынке вдвойне сложная. Нужны глубокие знания теории вероятностей, чтобы разобраться в резонансе на нестационарном случайном процессе, как биржевые котировки. Поэтому птицу счастья за хвост хватают хорошо математически подготовленные трейдеры, каковых, к сожалению, очень мало на просторах биржевых спекуляций. На сколько я знаю Mikol-у, он точно знает, где начинается резонанс. Хочу пожелать ему творческих успехов на биржевом рынке. Есть управляющие активами, которые торгуют по текущей информации, есть те, кто торгует фундаментальный анализ, кто-то торгует технический анализ, а есть те, кто торгует математику. Я не зря говорю об этом, потому что те, кто торгует математику в подавляющем большинстве успешны в своей торговле. Именно этой категории трейдеров и нужны торговые автоматы (или торговые роботы). Для торговли по информации, фундаментальному анализу и техническому анализу, торговые роботы, по большому счету, не нужны. Некоторые читатели могут мне возразить, что технический анализ успешно применяется при создании торговых роботов. Да, но эффективность этих роботов по зарабатыванию денег на рынке находится на «уровне плинтуса». Потому что технический анализ – это примитивная арифметика в погоне за мифическими трендами. Конечно, можно гоняться за трендами. Но, стабильно торгующую стратегию на этом не построить. Стратегии, стабильно приносящие прибыль, строятся на глубоком знании теории вероятностей. Комментировать оппонента Chessplayer, честно признаюсь, не могу. Я не понимаю, то что он пишет.

Оценить:

Наши оппоненты в споре опираются на некое свое представление о роботах, никогда ими не занимаясь до этого (я так понял). Можно ли оперировать предметом, имея о нем лишь весьма теоретическое представление? Вот, каждый разработчик робота, я полагаю, имел опыт ручного трейдинга, и скорее всего осознал на своей собственной «шкуре» необходимость самоустранения от торговли. Возможности роботов обсуждать не буду, так как реализация тех или иных сигналов зависит прежде всего от знания матчасти. На мой взгляд, все трейдеры делятся на два типа: те, кто умеет программировать, и те, кто не умеет этого делать (либо не хочет по разным причинам: лень учиться чему-то новому, не видит перспективы в силу зашоренного понимания возможностей роботов и т.п.). При этом как те, так и другие могут быть успешными или неуспешными. Среди роботов подавляющее большинство – это неудачные системы, также как среди людей встречаются весьма успешные трейдеры. Просто человеку понять ошибочность своего «подхода» к торговле достаточно трудно и долго. Тогда как понять ошибочность роботизированной системы можно достаточно быстро. Соответственно можно быстро внести свои коррективы в изменившуюся ситуацию. Мнение, что любая механическая система ведет к нулю, есть конечно проверенная истина. Только кто ж будет использовать ту же систему все время, не внося никаких изменений и фильтров? Я так и не понял, почему я должен отказаться от роботов? Кто-то из оппонентов написал, что ЕСЛИ ВАС УСТРАИВАЕТ РОЛЬ СЕРЕДНЯЧКА – МОЖЕТЕ ДОВОЛЬСТВОВАТЬСЯ МЕХАНИЧЕСКОЙ ТОРГОВЛЕЙ. ЕСЛИ ВЫ СЧИТАЕТЕ ДЛЯ СЕБЯ РЕАЛЬНЫМ ДОБИТЬСЯ НАСТОЯЩИХ ВЫСОТ В ТОРГОВЛЕ, ТО ВАМ НЕОБХОДИМО СТАТЬ ДИСКРЕТНЫМ ТРЕЙДЕРОМ. Ребята! Научитесь хотя бы зарабатывать себе на жизнь торговлей и не витайте в облаках от мыслей стать вторым Джесси Ливермором!!! Опус же Mikola комментировать не буду, также можно привести кучу историй (не вымышленных, а вполне реальных) о крахе многих инвесторов торгующих руками. В любом случае, выбор за каждым. Я вполне полагаю, что и через 100 лет останутся трейдеры успешно торгующие руками! Также как сейчас есть люди, которые не пользуются сотовыми телефонами, автомобилями и прочими благами цивилизации, при этом чувствуя себя отлично! Удачи Вам и успехов в торговле!

Оценить:

|

Поединок проходит в два этапа.

25.09.2013–01.10.2013 — принимается основной текст.

02.10.2013–11.10.2013 — принимаются ответы участников поединка на основной текст.

Все желающие могут принять участие в дискуссии, оставляя комментарии.

|