|

|

|

Председатель Федрезерва Джаннет Йеллен вчера полностью оправдала все ожидания участников рынка, связанные с ее выступлением в Экономическом клубе Нью-Йорка. И даже с лихвой. Все основные индексы, находившиеся вплоть до начала ее выступления в 18-30 мск в красной зоне, мгновенно развернулись и медленно, но очень уверенно пошли вверх. Особенно красив был NASDAQ, который как по ниточки шел вверх и вверх, прибавив к концу торгов 1,67%. Способствовали такому стремительному росту прежде всего акции технологических компаний, выросшие в среднем на 1,4%, а также компаний, работающих в области медицины, здравоохранения и биотехнологий (рост в среднем на 1,3%). Рост промышленного Dow Jones и индекса широкого рынка S&P500 был может быть не такой стремительный, но все равно достаточно впечатляющим. Особенно на фоне последних совершенно невнятных торговых сессий. И все же следует отметить одну «ложку дегтя» - объем торгов. Объемы были чуть выше, чем в последние дни, но все же ниже средних значений и этот факт продолжает напрягать: рост без объемов – это нехороший рост! Из акций, торгующихся на Санкт-Петербургской бирже, по итогам вчерашнего дня следует отметить пожалуй две – акции компании Netflix (NFLX), прибавившие в цене почти 3% и продолжающие разгоняться на повышающихся оборотах, а также акции телекоммуникационного гиганта AT&T (T), пробившего-таки вчера очень важный уровень сопротивления в районе $39. Всего же на торгах иностранными акциями на бирже SPB 29 марта было заключено 1 396 сделок на общую сумму чуть более 2,1 млн. долларов США. Максимальный спрос по-прежнему наблюдается в акциях компании Johnson&Johnson (JNJ), с которыми было совершено 326 сделок. Хороший спрос со стороны российских инвесторов был также в акциях Apple (AAPL) – 247 сделок, и в акциях компании Facebook (FB) – 174 сделки. Ожидания рынка 23 марта Мировые рынки, вдохновленные вчерашней речью Председателя ФРС, продолжают сегодня в первой половине дня во всю отыгрывать позитив. Причем позитив отразился не только на фондовых рынках, но и докатился даже до рынков товарных и прежде всего до рынка нефти, которая продолжает свой рост, прибавляя к вчерашнему дну в районе $38 уже более 2%. Естественно, американские фьючерсы тоже радуются убаюкивающей речи Джаннет Йеллен и выросли к полудню на 0,6 – 0,7% по отношению к вчерашнему закрытию торгов. Так что с утра картина более чем благостная. Однако погода на фондовом рынке может быть и испорчена. Прежде всего грозы следует ждать со стороны нефтянки – ведь сегодня среда и как обычно по этим дням в 17-30 мск появятся данные о запасах сырой нефти и дистилятов. В прошлую среду запасы увеличились на рекордные 9 млн. баррелей. Сегодня ожидается меньшая цифра – 3,3 млн. баррелей. Но аналитики здесь очень часто ошибаются, и нефть может в очередной раз преподнести участникам рынка неприятный сюрприз. Если же этого не произойдет, то сегодня можно ждать спокойной торговли с продолжением неспешного роста еще на 0,5% по основным индексам. Ожидать чего-то большего пока не приходится. И текущий рост можно расценивать как чудо. И очень хочется верить, что мы увидим его продолжение. Обзор рынка акций

|

|

Российский рубль неожиданно получил поддержку из-за океана. Главным событие вторника стало выступление главы ФРС Джанет Йеллен. Инвесторы ждали ясности в вопросе повышения ставок в США. Незадолго до этого выступления целый ряд представителей Федерального Резерва высказывались за то, что ставка может быть увеличена уже в самое ближайшее время. Но Йеллен разочаровала инвесторов. По мнению главы ФРС, к вопросу увеличения ставки нужно подходить более аккуратно, а помимо этого есть и другие инструменты для обеспечения целей, стоящих перед экономикой США. В общем если коротко - ставки повышать в ближайшее время никто не будет. Доллар отреагировал на эту новость негативно. Вчера вечером американская валюта стремительно дешевела на международном валютном рынке форекс. На этом фоне торги на ММВБ в паре доллар/рубль проходят в районе 67 рублей 70 копеек, евро торгуется по 76 рублей 65 рублей, индекс ММВБ вырос до 1865 пунктов, а цены на смесь марки Brent оттолкнулись от 40 долларов за баррель. С фундаментальной точки зрения, текущее укрепление российского рубля выглядит несколько преждевременным. Ситуация в экономике по-прежнему достаточно тяжелая, рынок нефти растет не столь стремительными темпами, как хотелось бы, а проблемы с бюджетным дефицитом сохраняют свою актуальность. В связи с этим текущее снижение доллар/рубля нужно рассматривать как возможность покупать с целью сохранения собственных сбережений. Причем покупать можно в диапазоне от 67 до 68 рублей за доллар. Далее, если представится такая возможность, то можно будет покупать и в районе 65 рублей и может быть даже и ниже данного значения. Напомним, что при падении доллар/рубля ниже 65 рублей за доллар ЦБ РФ вполне может присоединиться к покупателям и начать пополнять золотовалютные резервы, что окажет поддержку курсу американской валюты. Поэтому существенного укрепления рубля в ближайшей перспективе мы не ждем, и текущий рост рассматриваем как возможность для покупок иностранной валюты. Что же касается технической картины, то здесь, конечно же, наблюдается нисходящий тренд, который нужно использовать для открытия сделок на продажу. Продавать нужно в районе 71,50 или при попытках подъема в район отметки 72,60. Эти сделки мы рекомендуем открывать тем трейдерам, которые спекулируют валютной парой доллар/рубль. Глеб Задоя, руководитель департамента аналитики компании АНАЛИТИКА Онлайн

|

|

Всем привет, на носу очередной раунд переговоров с акционерами МЕЧЕЛ. На днях компания на сайте раскрытия упомянула новую дату отсечки под ВОСА. 2. Содержание сообщения 2.1. Вид, категория (тип), серия и иные идентификационные признаки ценных бумаг эмитента, в отношении которых устанавливается дата, на которую определяются лица, имеющие право на осуществление по ним прав: Обыкновенные именные бездокументарные акции, государственный регистрационный номер 1-01-55005-E от 29.04.2003 г, международный код (номер) идентификации ценных бумаг (ISIN) RU000A0DKXV5; 2.2. Права, закрепленные ценными бумагами эмитента, в отношении которых устанавливается дата, на которую определяются лица, имеющие право на их осуществление: участие во внеочередном общем собрании акционеров в форме заочного голосования 26 мая 2016 года, иные права, установленные законодательством Российской Федерации, Уставом эмитента; 2.3. Дата, на которую определяются лица, имеющие право на осуществление прав по ценным бумагам эмитента: 07 апреля 2016 года; 2.4. Дата составления и номер протокола собрания (заседания) уполномоченного органа управления эмитента, на котором принято решение о дате, на которую определяются лица, имеющие право на осуществление прав по ценным бумагам эмитента (дате составления списка владельцев ценных бумаг эмитента для целей осуществления прав по ценным бумагам эмитента), или иное решение, являющееся основанием для определения указанной даты: 29 марта 2016 года; Протокол заседания Совета директоров ОАО «Мечел» № б/н. Интерфакс Поэтому на следующей неделе, учитывая режим Т+ тем кто захочет попасть в историю Санта-Барбары Мечел, вы должны купить хотя бы одну акцию. ------ Если хочешь получать инвест идеи вовремя, узнавать последние новости первым заходи: https://vk.com/zerolossfund или на сайт: www.zerolossfund.ru Дисклаймер: все что вы делаете, делаете своими руками, обдумав своей головой и несете полную ответственность перед своим счетом за свои действия. Покупай растущее, продавай падающее и не лови ножи ©

|

|

Корпорация ВСМПО-АВИСМА опубликовала отчетность по РСБУ за 2015 г. см таблицу http://bf.arsagera.ru/vsmpoavisma/itogi_2015_re... В отчетном периоде выручка увеличилась на 33% (здесь и далее: г/г.) до 72.7 млрд руб. Доходы от реализации титановой продукции выросли на те же 33%, достигнув 67.6 млрд рублей. Согласно данным Ростеха, объем отгрузки продукции в 2015 году составил 29 тыс. тонн, снизившись, таким образом, на 1.2%. Немногим более 11 тыс. тонн было реализовано на внутреннем рынке, что на 18% ниже прошлогоднего показателя. Средняя цена реализации по этому направлению выросла почти на 22% - до 2.1 млн рублей за тонну. В результате выручка от продаж титановой продукции в России и СНГ почти не изменилась, оставшись на уровне 23.7 млрд рублей. Поставки в дальнее зарубежье прибавили почти 14%, достигнув 17.7 тыс. тонн. Рублевая цена выросла на 42% - до 2.48 млн рублей за тонну, снизившись в валюте почти на 10%. Выручка по этому направлению прибавила 62%, подскочив до 43.8 млрд рублей. Себестоимость реализации выросла на 15.9%, составив 36 млрд рублей, а управленческие и коммерческие расходы прибавили 18%, достигнув 7.1 млрд рублей. В итоге операционная прибыль выросла почти на две трети – до 29.3 млрд рублей. Долговая нагрузка компании за год выросла почти на 17 млрд рублей, составив 76.3 млрд рублей. Процентные расходы выросли почти вдвое – до 2.1 млрд рублей. Также вдвое выросли процентные доходы, достигнув 1.3 млрд рублей. Отрицательное сальдо прочих доходов и расходов, отразившее отрицательные курсовые разницы по переоценке валютного долга, составило 10.7 млрд рублей против 12.1 млрд рублей годом ранее. В результате чистые финансовые расходы сократились на 9% - до 11.5 млрд рублей. В итоге чистая прибыль ВСМПО выросла почти в 3.6 раза – до 14.4 млрд рублей. см таблицу http://bf.arsagera.ru/vsmpoavisma/itogi_2015_re... В целом отчетность компании вышла в соответствии с нашими ожиданиями. По итогам внесения фактических данных мы скорректировали значения собственного капитала на 2016 год, учтя промежуточные дивидендные выплаты в 2015 году. В долгосрочном периоде драйверами роста должны стать расширение производственных мощностей (к 2020 г. менеджмент планирует увеличить производство с 30 до 40 тыс. т продукции) и сдвиг в пользу продукции с более высокой добавленной стоимостью. Также мы ожидаем от компании щедрой дивидендной политики, при этом вопрос выплаты финального дивиденда за 2015 года остается открытым. На наш взгляд большая часть указанных выгод уже отражена в текущей цене акций, что не позволяет бумагам, обращающимся с P/BV 2015 выше 4, попасть в число наших приоритетов.

|

|

Всем привет, хотел немного описать то, что сейчас происходит в ГТЛ. Как было анонсировано на ГОСА, компания должна сократить fre-float на ММВБ до 7,5% путем обратного выкупа акций. На данный момент после попадания в список - Д (дефолтный) показатель free-float существенно вырос, до 40%. Поэтому перед компанией стоят серьезные задачи, как при наличии всего 110М рублей выкупить максимум акций, и при этом еще постараться сэкономить на дивидендах? Ответ, не столь очевидный, но все же есть. Надо уронить акции на номинал 0.2р, там их все скупить, этим г-н Кадыров убивает сразу 2 зайца: - Сделает обратный выкуп на 25% (110М/0.2р) акций из free-float.

- Получит на этот выкуп дивиденды 0.04р которые от новой цены будут составлять 20% и в рублях получится сумма 22М рублей.

- Оставшееся бабло (дивидендное) можно снова пустить на закупку бумаг.

Тем не менее, совершив такую манипуляцию акциями, они все еще не достигнут цели выкупа до 7.5% но существенно приблизятся к ней. Техника пробоя уровней для похода на номинал 2р используется достаточно простая. Т.к. денег заработано на манипуляциях акциями по 3р прилично, то сейчас нельзя экономить, крупные пакеты набираются и сбрасываются по рынку, прошибая ключевые уровни, и собирая по дороги все стопы. Так вот эти стопы и новые покупки служат для формирования уже нового крупного пакета для похода вниз и пробития следующего на очереди нижнего уровня. И самое главное КУКЛ должен быть постоянно загружен бумагой, т.е. идут одновременно две операции: - сброс по рынку для пробоя уровня

- набор лимиткой для формирования нового пакета

Противостоять этому невозможно, т.к. этот 1 крупный КУКЛ по объему позиций существенно превышает среднюю позицию спекулянта в GTL, поэтому пытаться помешать ему - все равно что стоять на путях паровоза. А значит нам нужно использовать эти знания себе во благо: - скорейший выход из акций по максимально возможной цене дня

- ожидание целевых уровней, на которых надо начинать тарить раньше кукла.

Т.е. на уровнях 0.2 нужно будет брать на всю котлету и терпеть, потому, как КУКЛ будет пытаться "выпотрошить" из нас эти акции, обязательно повезет нас ниже, может быть даже на 0.1р, но задача не поддаваться на эти манипуляции, т.к. уже 12-го числа он должен будет быстро выкупить все акции назад. Иначе останется без дивидендов и не выполнит вышеуказанные цели. Такие вот дела. Всем мудрости! ------ Если хочешь получать инвест идеи вовремя, узнавать последние новости первым заходи: https://vk.com/zerolossfund или на сайт: www.zerolossfund.ru Дисклаймер: все что вы делаете, делаете своими руками, обдумав своей головой и несете полную ответственность перед своим счетом за свои действия. Покупай растущее, продавай падающее и не лови ножи ©

|

|

Рынки переживают удивительную мягкость и осторожность выступления Джанет Йеллен. Глава ФРС выразила «дежурные» опасения по поводу внешних рисков, исходящих прежде всего от Китая и низких нефтяных цен. Посылы эти не новы, однако вызвали неожиданность на фоне позитивных данных по занятости, инфляции, розничным продажам, росту ВВП. И особенно после обнадёживающих заявлений членов ФРС о возможности повышения ставки в ближайшее время, звучавших уже после мартовского заседания регулятора. Означает ли всё это разворот политики Федрезерва а вместе с ним разворот глобального тренда усиления доллара? Пока нет оснований утверждать это. ФРС проявляла «терпение» и раньше, и сохранение низких ставок более длительное время - в целом вполне в тренде её политики. Однако пока удорожания денег не происходит, это поддерживает рисковые активы и, в частности, фондовые индексы и нефтяные цены. Такой вот парадокс: опасения ФРС по поводу рисков поднимает цены на рисковые активы. Здесь основная причина приостановки снижения котировок нефти. Фьючерсы на Brent так и не смогли опуститься ниже поддержки в 39 дол/барр. и вернулись к важнейшему психологическому рубежу в 40 дол/барр. Хрупкому равновесию способствовали и противоречивые данные о запасах в США от института API. С одной стороны, по сырой нефти они выросли на 2,6 млн. барр. за неделю. Однако вновь сократились запасы нефтепродуктов, что может вызвать повышенный спрос на переработку в преддверии автомобильного сезона в США. Итак, сложилось рыночное равновесие в диапазоне 39,4 - 41 дол/барр. по Brent и 38-39,8 для WTI. Остаток недели может выявить драйверы для дальнейших движений. Это новости из США - сегодняшние официальные данные по запасам от Министерства энергетики и первоапрельский отчёт о рынке труда. Фондовые индексы в Азии на подъёме после осторожности ФРС. Аппетит к риску вновь повысился, индекс страха VIXупал сразу на 9,3%, уйдя ниже 14 пунктов, что считается высокой склонностью к рискам. Ралли акций может продолжится, что для индекса ММВБ означает вероятность возврата вверх, выше 1855 пунктов. Российская валюта, получив такой неожиданный подарок со стороны нефти, также остановила падение. Пара доллар/рубль отскочила вниз от 69 руб/дол. и способна при продолжении снижения нефти протестировать рубеж 67,3 руб/долл. Марк Гойхман, аналитик TeleTrade

|

|

Рубль закрылся с незначительными изменениями по итогам торгов вторника, отыграв внутридневные потери на фоне повсеместного ослабления доллара в ходе вечерней сессии. Агрессивные распродажи американской валюты были спровоцированы сверхмягкими заявлениями главы ФРС Дж. Йеллен, которая даже намекнула на наличие пространства для маневра в аспекте стимулирования политики. Крайне осторожная риторика главы центробанка вызвала всплеск оптимизма среди рисковых активов, включая нефть, которая вернулась в район $40/барр. В итоге пара доллар/рубль вышла в символичный «минус», закрывшись над отметкой 68 руб., а евро/рубль финишировала вблизи уровня 77 руб., прибавив 0,3%. Укреплению национальной валюты воспрепятствовал нарастающий пессимизм в сырьевом сегменте. Игроки активно ликвидировали позиции на покупку Brent, не рассчитывая на продолжение роста котировок. Участники рынка, наконец, начали спускаться «с небес на землю», опасаясь разочарования потенциальными апрельскими договоренностями, которые фактически не способны внести существенные коррективы в текущий дисбаланс спроса и предложения. Сегодня у рубля будет возможность продолжить попытки роста на фоне ослабления доллара. Однако восходящий потенциал отечественной валюты будет ограниченным в силу давления на котировки черного золота. Сегодняшний отчет Минэнерго США может отразить прирост запасов в размере 2,8 млн барр., что вряд ли вызовет бурную реакцию актива, проигнорировавшего данные от API, согласно которым на минувшей неделе объемы запасов увеличились на 2,6 млн. барр. Ожидаем, что пара доллар/рубль будет курсировать в пределах диапазона 67,50-68,50 руб. под воздействием двух противодействующих факторов. Игорь Ковалев, аналитик ГК ИнстаФорекс

|

|

Всех приветствую. S&P500 двигается строго по плану лонга. Цели этой недели пока что не выполнена и я думаю, что пойдут на 2060-2080 уже сегодня. Баланс лонг. 1. RTS

РТС дал новый минимум и как бы показал силу покупателя, но я думаю, что это все пыль в глаза. Сегодня еще возможен удар выше, но сопротивление, которое было поставлено в понедельник, думаю даст отпор этой попытке выкупиться. 2. EUR/USD: Евро как и говорилось после новой попытки роста, начнет движение на 1.14. Сегодня жду продолжения роста. Все открытые позиции буду дублировать в твиттере. Всем удачных торгов. Источник статьи и видео обзор http://5dtrade.com/r86

|

|

Под занавес вчерашних торгов мировые рынки показали весьма бурную реакцию на чрезвычайно мягкую риторику главы ФРС. Джанет Йеллен не только упомянула о существенных внутренних и внешних рисках для дальнейшего повышения ставки, но и указала на вероятность применения стимулирующих мер. Эти комментарии прозвучали особенно неожиданно на фоне недавних заявлений коллег Йеллен о возможности повышения стоимости кредитования на одном из ближайших заседания. Воодушевившись потенциальным отдалением перспектив дальнейшего ужесточения политики ФРС, фондовые рынки взмыли вверх, причем индекс S&P 500 успел обновить максимум текущего года. Доллар закономерно обвалился по всему спектру рынка, отправив евро к отметке 1.13, а фунт – в район 1.44. Подхватив общую волну роста рисковых активов, нефть марки Brent сумела отыграть часть потерь, вернувшись к уровню $40 за баррель. Важно отметить, что глава регулятора выразила беспокойство не только по поводу низкой инфляции, состояния китайской экономики и мировой экономики в целом, но и в отношении рынка труда страны. Это было довольно неожиданно, ведь рынок занятости страны находится в очень неплохой форме. После такого заявления пятничный отчет по списочной численности сотрудников без учета сельского хозяйства привлечет особое внимание рынка. Причем для того, чтобы доллар получил возможность реабилитироваться, результат должен оказаться гораздо выше ожидаемого значения (прогноз +205 тыс.). Сигнал в этом направлении мы получим уже сегодня, когда США опубликуют отчет по занятости ADP. Если показатель отразитприрост менее 200 тыс. (прогноз +194 тыс.), это станет негативным фактором для «американца» в преддверии ключевого пятничного релиза. Павел Салас, генеральный директор eToro в РФ и СНГ

|

|

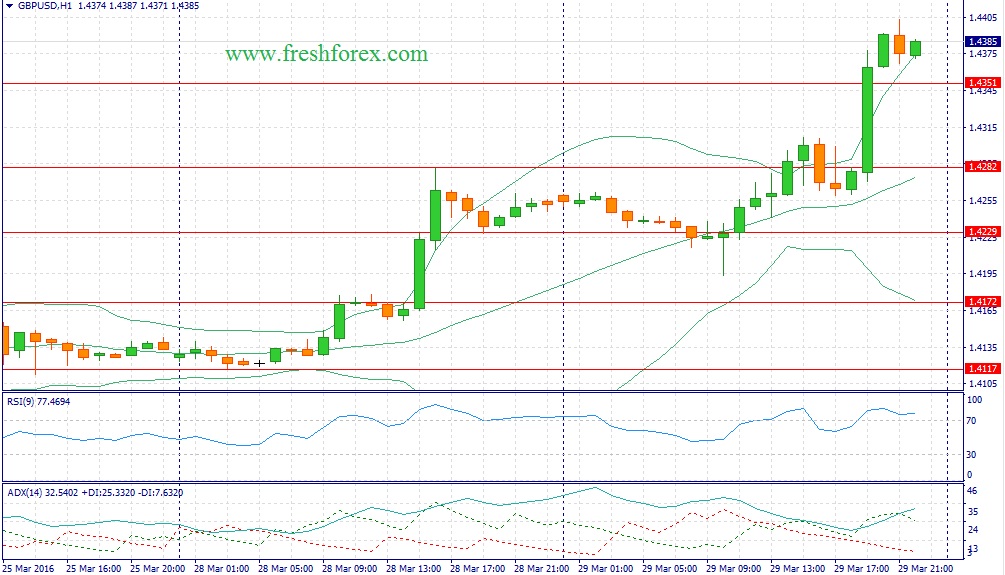

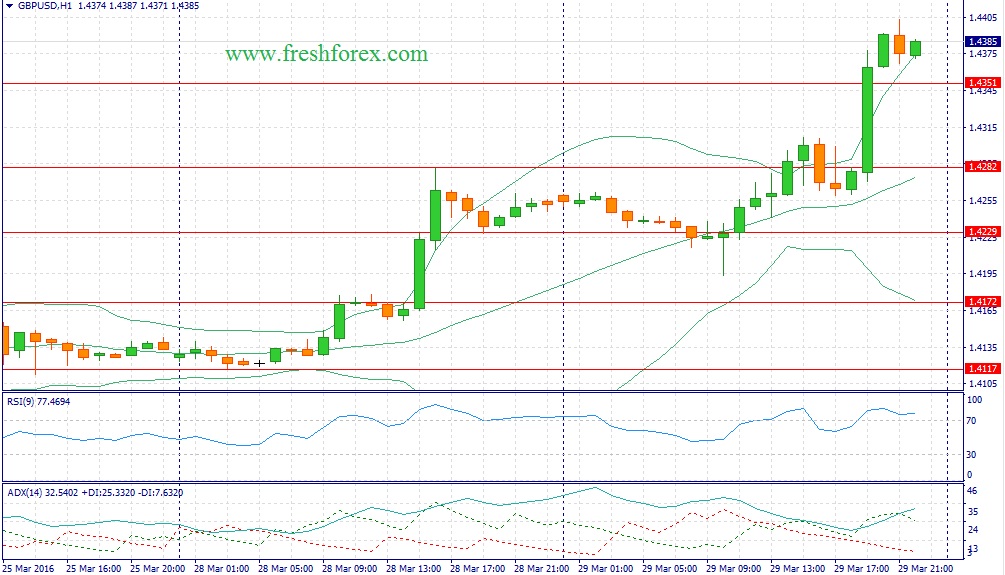

События, на которые следует обратить внимание сегодня: 02.50 мск. Япония: Изменение объема промышленного производства за февраль (предыдущее значение 3.7% м/м; прогноз -5.8% м/м). 15.15 мск. США: Изменение числа занятых от ADP за март (предыдущее значение 214K; прогноз 194K). 17.30 мск. США: Данные по запасам сырой нефти от министерства энергетики за март (предыдущее значение 9,357M; прогноз 3,167M). EUR/USD: Накануне инвесторы слишком оптимистично отреагировали на пресс-конференцию руководителя ФРС США. В целом, ничего нового Д. Йеллен не поведала: монетарные власти будет внимательно следить за поступающей статистикой и при снижении рисков будут повышать учетную ставку. Председатель ФРС указала на то, что в ближайшие несколько лет не стоит ожидать сильного роста процентных ставок. Именно за этот сигнал и зацепились участники валютного рынка. Сегодня будет опубликован один из опережающих индикаторов занятости в несельскохозяйственном секторе. Индикаторы от ADP Non-Farm имеют прямую корреляцию за редким исключением, однако, полагаться только лишь на один отчет от ADP достаточно рискованно. Тем не менее, публикация данных от этого агентства практически всегда вызывает всплеск волатильности на рынке, что и нужно обычным трейдерам. Опубликованный во вторник отчет от Conference Board порадовал инвесторов позитивными данными, что позволяет сегодня рассчитывать на выход показателя лучше консенсус-прогноза. Нельзя обойти стороной и рост “аппетита к риску”: трейдеры наращивают длинные позиции по акциям и высокодоходным кросс-курсам, что будет оказывать давление на евро, как валюту фондирования. Таким образом, в американскую торговую сессию следует продавать единую европейскую валюту. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1.1335/1.1375 и фиксировать прибыль на отметке 1.1235.  GBP/USD: В течение следует ожидать преобладания “медвежьих” настроений по двум причинам. Во-первых, динамика долгового рынка указывает на коррекцию по британской валюте. Доходность 10-лентих государственных облигаций Великобритании снижается по отношению к своим аналогам из США и Германии, что уменьшает привлекательность инвестиций в британские активы. Во-вторых, в американскую торговую сессию можно ожидать выхода умеренно позитивного релиза по занятости в частном секторе США от ADP, что поддержит спрос на доллар. Показатель обращений за пособием по безработице демонстрирует позитивную динамику, что позволяет рассчитывать на выход хороших данных. Таким образом, сегодня наиболее эффективно продавать британскую валюту до публикации данных по запасам нефти в США, поскольку релиз от Министерства энергетики может изменить расстановку сил на рынке. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1.4430/1.4460 и фиксировать прибыль на отметке 1.4310.  USD/JPY: В первой половине дня следует ожидать развитие нисходящей тенденции на фоне фиксации прибыли по длинным позициям. Дифференциал доходности государственных облигаций США и Японии сокращается, что указывает на возможную техническую коррекцию. В целом, фиксация “лонгов” назрела - котировки демонстрировал рост семь торговых дней подряд. Что в итоге мы увидим: коррекцию или разворот тренда вниз? Я склоняюсь к первому варианту. Опубликованный накануне отчет по розничным продажам в Японии указывает на то, что снижение котировок пары USD/JPY следует использовать для наращивания длинных позиций. Если по итогам января мы получили дифференциал показателей розничных продаж Японии и США на уровне 0%, то по итогам февраля этот показатель достиг отметки 2,2% в пользу последних. Всего, за период с ноября по февраль включительно оборот розничной торговли в Японии сократился на 5,4%. Показатель розничной торговли является хорошим опережающим индикатором ВВП и соответственно пристально отслеживается участниками рынка. Более подробно о важным финансовых новостях можно узнать на нашем вебинаре 31 марта. Как было отмечено ранее, во второй половине дня можно ожидать выхода позитивного релиза по занятости от ADP, что приободрит быков на открытие “лонгов”. Нельзя обойти стороной и увеличение спроса на рисковые активы: накануне на американском рынке акций в лидерах роста был сектор высоких технологий, что традиционно является позитивным фактором для фондового рынка. На этом фоне, в течение дня следует открывать позиции Buy на снижение котировок в область 112.30/112.00 и фиксировать прибыль на отметке 113.25.  Горячев Александр, аналитик компании FreshForex Свежий прогноз по фундаментальному анализу

|

|

|

|