|

|

|

По итогам торгов вторника российские индексы закрылись ростом, хотя растеряли часть завоеванных в течение дня позиций. Поводом для коррективного роста стал отскок котировок нефти, которые в моменте превышали уровень $30/барр. Также поддержку фондовым активам оказали ожидания дополнительного стимулирования в Китае после выхода слабоватой статистики из Поднебесной. Рост экономики немного замедлился, однако в целом цифры совпали с ожиданиями властей. В итоге ММВБ набрал 1,43%, финишировав ниже важного локального уровня 1650 пунктов, а РТС прибавил немногим менее 2% на фоне укрепления рубля, который повысился почти на 1% к доллару и евро до 78,50 и 85,60 руб. соответственно. Обратим внимание на то, что Brent проявила устойчивость к обновленным прогнозам МЭА, которое ввиду мягкого начала зимы пересмотрело прогноз по мировому спросу на энергоноситель в сторону небольшого понижения (до 95,7 млн барр. от 95,8 млн). Помимо технической перепроданности, драйвером роста котировок послужили данные из Китая, отразившие рост спроса на нефть в 2015 году на 2,5% по сравнению с 2014 годом. Однако пока вряд ли можно говорить о развороте нефти, ведь главная проблема – переизбыток предложения – только усугубляется. Возможно, в ближайшее время при условии отсутствия негативных заявлений по рынку нефти, Brent будет тяготеть к отметке $30/барр., однако угроза пробоя 12-летних минимумов ниже $28 сохраняется. Таким образом, черное золото остается фактором риска для российского фондового рынка, который уже сегодня может вернуться к продажам, если данные из США укажут на разгон инфляции в стране.

|

|

События, на которые следует обратить внимание сегодня: 12.30 мск. Великобритания: Уровень безработицы за ноябрь (предыдущее значение 5.2%; прогноз 5.2%). 12.30 мск. Великобритания: Изменение уровня среднего заработка за ноябрь (предыдущее значение 2.4% 3м/г; прогноз 2.1% 3м/г). 16.30 мск. США: Индекс потребительских цен за декабрь (предыдущее значение 0.5% г/г; прогноз 0.8% г/г). EUR/USD: Накануне Китай опубликовал релиз по ВВП за 4 квартал, который вышел чуть хуже консенсус-прогноза. Тем не менее, мы наблюдали спрос на “рисковые активы”, что оказало умеренное негативное влияние на евро, как валюту фондирования. Однако снижение котировок носило временный характер – инвесторы по-прежнему готовы покупать евро на спадах. На мой взгляд, рынок рос не благодаря, а вопреки. Статистику из Поднебесной нельзя назвать оптимистичной - замедление экономического роста очевидный факт. Динамика долгового рынка указывает на то, что сегодня мы может увидеть развитие восходящей тенденции. Дифференциал доходности государственных облигаций США и Германии по-прежнему сокращается, что уменьшает привлекательность инвестиций в американские активы. Во второй половине дня Соединенные Штаты опубликуют релиз по инфляции за декабрь. Несмотря на сильный рынок труда (сокращение безработицы и рост среднего заработка) мы не увидели сильного спроса в ритейл секторе в преддверии Рождественских каникул, что сигнализирует о том, что американцы решили больше сберегать, чем тратить. В свою очередь укрепление американского доллара, в совокупности со снижением цен на нефть традиционно является дефляционными факторами. FOMC на своем последнем заседании также указал на то, что ожидает низкого уровня CPI по итогам 2015 года – 0.4%. С учетом данных факторов, сегодня можно ожидать выхода данных хуже консенсус-прогноза, что лишить “быков” по доллару козырей. На этом фоне, в течение дня следует открывать позиции Buy на снижение котировок в область 1.0935/1.0900 и фиксировать прибыль на отметке 1.0980.  GBP/USD: На кредитных рынках по-прежнему не формируется сигнала на коррекцию по нисходящему тренду: доходность 10-летних государственных облигаций Великобритании снижается по отношению к своим аналогам из США и Германии, что уменьшает привлекательность инвестиций в британские активы. Кросс-курс EUR/GBP растет уже девятую неделю подряд на фоне как позитивной статистики из еврозоны, так и слабых данных из Великобритании. Инвесторы выкупают любые просадки в данном кроссе, что только усиливает понижательное давление на фунт в паре с американским долларом. Однако, сегодня во второй половине дня британская валюта может продемонстрировать силу. Как было отмечено ранее, Соединенные Штаты сегодня не смогут порадовать участников рынка сильными данными по инфляции и с учетом позитивного релиза по CPI Великобритании инвесторы будут отыгрывать именно эту краткосрочную инвестиционную идею. В целом, дифференциал инфляционных показателей в обеих экономиках по-прежнему в пользу Соединенных Штатов и в этой связи, на значительный рост британской валюты рассчитывать не приходится. На этом фоне, в течение дня следует ожидать флэта в рамках диапазона 1.4130 -1.4260.  USD/JPY: В течение дня следует ожидать преобладания “медвежьих настроений” по трем причинам. Во-первых, накануне на ведущих мировых фондовых площадках в лидерах роста были защитные сектора коммунальных услуг, что сигнализирует о возможном продолжении бегства капитала из “рисковых активов”. Снижение “аппетита к риску” традиционно поддерживает спрос на японскую йену, как валюту фондирования №1 в операциях carry trade. Во-вторых, дифференциал доходности государственных облигаций США и Японии вновь сокращается, тем самым увеличивая привлекательность инвестиций в японские активы. В-третьих, как было отмечено ранее, во второй половине дня можно ожидать умеренно негативных данных по инфляции в США за декабрь, что также будет оказывать поддержку японской валюте. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 117.00/117.40 и фиксировать прибыль на отметке 116.59.  Горячев Александр, аналитик компании FreshForex Свежий прогноз по фундаментальному анализу

|

|

Просто решил написать чтобы проверить гипотезу. В 2014г во время черного вторника население судорожно начало скупать валюту, причем на хаях. Чтобы остановить эту вакханалию, ЦБ решил резко поднять ставку до 17%. Ставки по депозитом в Банках автоматически прыгнули до 20+%. Очнувшись после НГ праздников одураченное население начало резко скидывать баксы и все рубли которые есть нести в банки под высокие проценты. Обычно такие ставки устанавливаются не более чем на год. Прошел год. Доллар опять находится на подходе к 80р. По скромным подсчетам на депозитах (народных депозитах) скопилось около 200млрд.$ Этот объем выкинутый на рынок единовременно способен уничтожить рубль как платежное средство. А теперь смотрим на календарь, сегодня 19-е января. Ну допустим населению нужно было пару недель на то, чтобы после праздников раскачаться и осознать что выгодно сохранить деньги можно только в банке. А значит в период с 25.01-14.02 закончатся сроки этих депозитов. И все эти люди, которые держали деньги в банках встанут перед выбором: что делать с баблом, таких процентных ставок больше нет, а доллар растет стабильно. И все эти 200ярдов в $ эквиваленте хлынут в обменники, брокерские счета, в общем на валютный рынок так или иначе. К сведению, среднемесячный объем торгов на бирже ETC составляет около 100млрд.$ Теперь вы представляете насколько огромная это сумма. У ЦБ в закромах сейчас около 360ярдов.$ и есс-но они планируют сжечь их все за 1 месяц. А теперь вспоминаем пружину. В бюджете 3000р за бочку, сейчас за нее дают 2270р. Что станет с этой сжатой пружиной, если на рынок хлынет такое количество рублевой ликвидности? Она разожмется. И будет нести собой благо. Это поможет залатать дыры в бюджете и выровнять баланс. У этого блага есть, к сожалению, и обратная сторона. Население обеднеет, цены взлетят, инфляция короче. Вот такие вот перспективы. Осталось у нас недели 3-4, до начала этого феноменального события. Одновременно с этим, в этом же временном интервале ожидаю падение нефти до 25$ по BRENT. Время пошло... PS: единственным способом остановить это вижу опять в поднятии ставки, чтобы опять привлечь вклады от населения. Одновременно толкнуть по рынку несколько ярдов $ прямо в стакан чтобы сбить цену на 2-3р и остудить пыл. Так что ждем опять повышение ставки. PPS: поэтому кому нужен кредит в рублях, сейчас лучше времени не найти. Вы потом эти деньги сможете продать под более высокий процент. А вот новые деньги уже будет не взять. Вступай в группу, чтобы получасть новости первым: https://vk.com/zerolossfund Дисклаймер: все что вы делаете, делаете своими руками, обдумав своей головой и несете полную ответственность перед своим счетом за свои действия. Покупай растущее, продавай падающее и не лови ножи ©

|

|

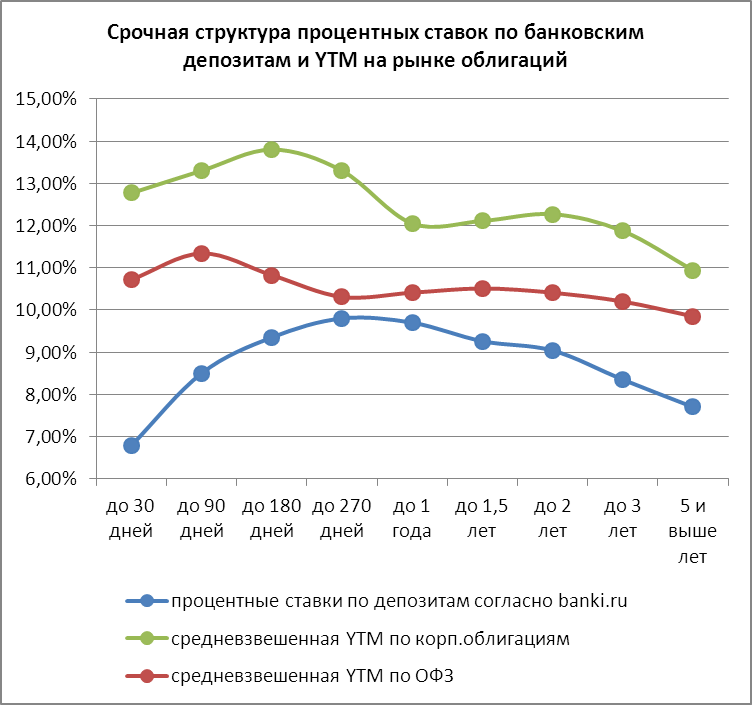

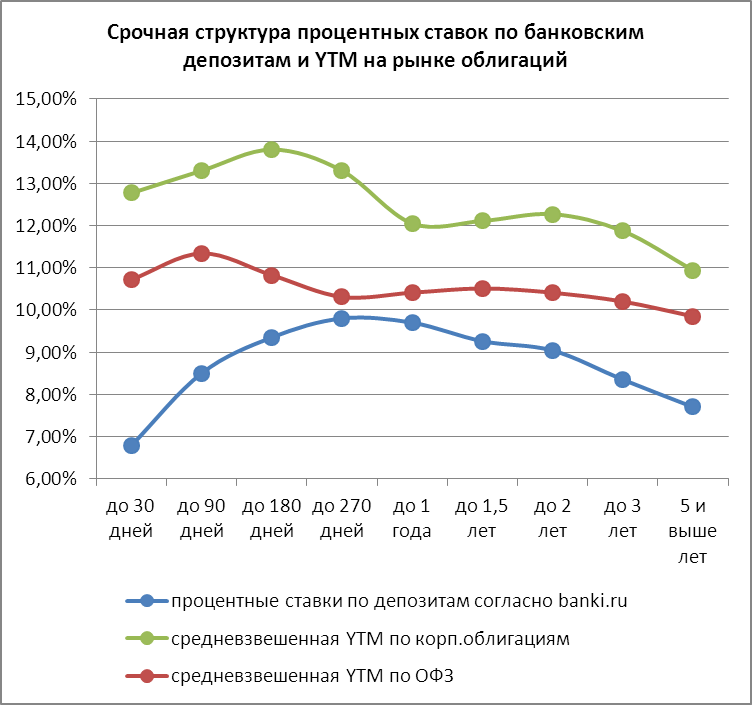

Тенденция к снижению процентных ставок по депозитам обозначилась еще во второй половине прошлого года. Напомню, что тому было две основных причины. С одной стороны, регулятор ужесточил параметры резервирования для банков, участвующих в программе страхования вкладов. С другой стороны, банки после первой волны привлечения клиентских средств на пике проблем с ликвидностью одновременно массово столкнулись с сокращением чистой процентной маржи, вызванным падением темпов кредитования. Понятно, что в обстановке общей финансовой неопределенности, которая только усугубляется, эта тенденция будет определять вектор поиска решений даже среди консервативных инвесторов за пределами традиционных схем. В этой связи, как уже отмечалось ранее, стоит обращать более пристальное внимание на рынок облигаций как альтернативу банковским вкладам. Диаграмма ниже демонстрирует срочную структуру процентных ставок по депозитам и средневзвешенных (по эмиссиям) доходностей по корпоративным облигациям и ОФЗ по состоянию на вторую декаду января.

Из диаграммы видно, что кривая, описывающая срочную структуру процентных ставок, имеет ярко выраженную область перегиба с максимальными значениями (от девяти месяцев до года), к которой вместе с тем приближаются подобные же области бифуркации на кривых доходностей корпоративных облигаций и ОФЗ. Это, безусловно, любопытно само по себе, но для целей настоящего анализа нужно отметить, что инвесторы на рынке долга, видимо, относят большие риски к диапазону дюрации бумаг до полугода, в то время как банки заинтересованы склонять вкладчиков к среднесрочным решениям. Форма и наклон кривых недвусмысленно говорят о том, что в финансовой системе нарушено традиционное представление о рисках в силу накопленной неопределенности. Как следствие, при выборе инструментов — заместителей депозитов нужно очень осторожно подходить к горизонтам инвестирования. Инвесторы, более толерантные к риску, разумеется, могут выбрать облигации с погашением в первой половине этого года как альтернативу банковскому вкладу, так как здесь разница в значениях наиболее заметна. Но консервативным инвесторам я бы предлагал искать их в диапазоне от полутора до двух лет. В этих инструментах, с одной стороны, и спред выглядит достаточно привлекательно, а, с другой — для инвестиций с таким горизонтом (с учетом особенностей нашего рынка, о котором я говорил выше) важнее направленность портфеля на защиту от инфляции, а не на сверхдоходность. В данном случае при принятии решений предлагаю руководствоваться осторожностью и здравым смыслом тезавратора, а не жадностью спекулянта. Бумаги указанной дюрации вполне удовлетворяют ожиданиям по инфляции в 2016 году, которые будут, разумеется, выше наспех обозначенных экономическими властями и ЦБ, но меньше, чем прошлогодние, то есть между 9% и 11%.

В приведенной выше таблице я перечислил наиболее, на мой взгляд, надежные из долговых бумаг. В список включены инструменты с постоянным купоном и сравнительно надежными рейтингами. Интересно также и то, что среди них оказалось довольно много бумаг с ипотечным покрытием, которые представляют немалый интерес в свете сберегательной стратегии, однако всегда можно обратиться и к привычным облигациям Магнита или банковским бондам. За консультацией по покупке облигаций вы можете обратиться к одному из крупнейших брокеров российского рынка.

|

|

Распадская собрала экстренное заседание совета директоров для обсуждения нового договора ПОСТАВКИ УГЛЯ!!! 2. Содержание сообщения 2.1. Дата принятия председателем совета директоров (наблюдательного совета) эмитента решения о проведении заседания совета директоров (наблюдательного совета) эмитента или дата принятия иного решения, которое в соответствии с уставом эмитента, его внутренними документами или обычаями делового оборота является основанием для проведения заседания совета директоров (наблюдательного совета) эмитента: 18.01.2016 г. 2.2. Дата проведения заседания совета директоров (наблюдательного совета) эмитента: 26.01.2016 г. 2.3. Повестка дня заседания совета директоров (наблюдательного совета) эмитента: 1. Одобрение договора поставки угля.

|

|

Мировые фондовые рынки мечутся то вверх, то вниз, в ужасе оглядываясь на нефтяные котировки и тщательно присматриваясь к Китаю. Штормит, однако! Да тут еще и макроэкономическая статистика по промышленному производству в США в пятницу оказалась гораздо хуже ожиданий аналитиков.

Короче, как бы «вдруг» оказалось, что все совсем плохо и американский рынок буквально грохнулся под лавиной внешних обстоятельств. По ходу торгов индексы уходили вниз более чем на 4%. Однако все же здравый смысл к концу торгов взял свое и падение ограничилось «всего лишь» 2,5%. И в этом падении можно отметить пожалуй только один позитивный момент – мощный уровень поддержки по S@P500 в районе 1860 пунктов все же устоял. Хотя по ходу торгов и был обновлен минимум с октября 2014 года. На отраслевом уровне все совсем плохо в сырьевом секторе, акции компаний которого подешевели за день еще почти на 4%. Лучше же всех который день подряд держатся компании, работающие в области электроэнергетики. На них конечно тоже давит вся масса распродаж, однако это все же нельзя назвать падением, а скорее небольшим снижением под давлением обстоятельств. Из отдельных акций, торгуемых на Санкт-Петербургской бирже, следует пожалуй выделить акции компании AbbVie (ABBV), которые за 2 последних дня выросли более чем на 10% на позитивных прогнозах по этим акциям от аналитиков компании Zacks Investment Research. Всего же на торгах иностранными акциями на Санкт-Петербургской бирже за прошедшую неделю с 11 по 15 января было заключено 3 808 сделок на общую сумму почти 13 млн. долларов США. Америка отдохнула. Америка «переварила» пятничный провал рынков. Более того, Америка успешно проскочила и не заметила вчерашних минимумов на рынке нефти. Ну, а сегодня вырисовывается уже совсем другая картина. С утра вышла очень-очень-очень важная макроэкономическая статистика по Китаю. Эту статистику ждали, а данных, которые мы могли увидеть, опасались. Однако на этот раз пронесло... Фу-у-у-у! Ожидали, что будет совсем плохо и ВВП в годовом исчислении окажется не просто чуть ниже 7, а еще и ниже оценки аналитиков (6,9%). Однако все же рост китайской экономики в 2015 году составил именно 6,9% (России бы эти цифры!!!). И все чрезвычайно обрадовались этому факту, хотя еще пару месяцев назад очень печалились при виде этих данных. Да, могло быть и хуже! Естественно, на этом вдохновился китайский рынок. За ним вверх пошли сырьевые рынки, потом – Европа и далее – везде... Рост наблюдается не такой уж фанатичный, но 2-3 процента роста повсеместно мы имеем. Более чем на 1% растут в первой половине дня и американские фьючерсы. Что ж, начало дня действительно выдалось вполне оптимистичным. Но впереди у нас сегодня еще несколько очень важных моментов. Нельзя сбрасывать со счетов то, что сейчас в самом разгаре Сезон отчетности. И сегодня в связи с этим очень важный день. Еще до начала торгов выйдет отчетность двух грандов банковского бизнеса – Bank of America (BAC) и Morgan Stanley (MS). По ним аналитики ожидают ухудшения показателей текущей деятельности. Но насколько эти данные будут хуже предыдущих? И как отреагируют на это участники рынка? А уже по окончании торгов выйдет отчетность антигероя и героя прошлого 2015 года – компаний IBM и Netflix. За первой будут внимательно следить и делать выводы насколько менеджмент компании «выруливает» из управленческого кризиса, который длится уже не первый год. Ну, а от второй как всегда ждут супер позитивных новостей, которые смогут в очередной раз удивить участников рынка. Вот только смогут ли? Напомним, что за прошедший год в 3-х случаях из 4-х сразу же после выхода квартальной отчетности наблюдался рост акций компании Netflix (NFLX) более чем на 10%. Как будет на этот раз? Однако, если все же подводить итог, то можно констатировать, что сегодня есть все предпосылки для роста более 1%. На что и будем надеяться. Подробнее: http://spbexchange.ru/ru/about/news.aspx?bid=29...

|

|

Сегодня российский рынок раллирует благодаря благоприятному внешнему фону и восстановлению цен на нефть. Статистика из Китая на этот раз не вызвала ажиотажа, хотя носила в большей степени нейтральный окрас – экономика замедлила рост максимально с 2009 года. Однако вчерашние меры Банка Китая помогли избежать новой волны паники. Так, во второй половине дня ММВБ 3%, достигнув уровня 1670 пунктов, а РТС торгуется в районе 673 (+4,15%). Brent вернулась в район $30/барр., а доллар/рубль опустилась ниже 78. В рамках рабочей встречи «Газпром» и Shell обсудили целый ряд вопросов стратегического партнерства. Речь шла о проектах «Сахалин-2» и «Северный поток-2», а также об обмене активами. В частности, стороны дали высокую оценку ходу реализации «Сахалин-2», а также обсудили ход работ по расширению СПГ-завода (проектируется его третья технологическая линия). Позитивные итоги встречи вкупе с восстановлением цен на нефть обусловили рост котировок «Газпрома» на 2,76%. В лидерах роста сегодня «Аптечная сеть 36,6» (+19%), которая достигла предварительной договоренности о слиянии с аптечной сетью А5. «Аптечная сеть 36,6» планирует данное объединение в рамках допэмиссий, часть которой будет оплачена за счет внесения долей и/или акций операционных компаний аптечной сети А5. Объединение компаний позитивно оценивается для обеих компаний. Отсутствие факторов риска из США, где на сегодня не заявлено важных отчетов, а также позитивная динамика цен на нефть будут способствовать сохранению интереса к покупкам на отечественном рынке. Значимым будет завтрашний отчет Минэнерго о запасах нефти в стране, который задаст тон котировкам нефти и, соответственно, фондовым площадкам. Игорь Ковалев, аналитик ГК ИнстаФорекс

|

|

Всем привет. Нефть приятно набирает высоту. «Сегодня в завтрашний день не все могут смотреть. Вернее, смотреть могут не только лишь все, мало кто может это делать.» как говорит великий Кличко :) Я говорю про Распадскую. Технически она выглядит на все 30р уже в январе. Набирать начал ее еще на падении ниже 25р, сейчас продолжаю, удостоверившись что нефть корректируется вверх. Учитывая что бумага плечевая, это может дать очень хороший доход.

Вступай в группу, чтобы получасть новости первым: https://vk.com/zerolossfund Дисклаймер: все что вы делаете, делаете своими руками, обдумав своей головой и несете полную ответственность перед своим счетом за свои действия. Покупай растущее, продавай падающее и не лови ножи ©

|

|

После панического обвала рынков в начале недели инвесторы с тревогой ждали сегодня рано утром выхода важнейших данных по Китаю. Они оказались достаточно негативными. Признаки замедления - явные. По основным параметрам результаты хуже предыдущих периодов. В декабре промышленное производство (год к году) повысилось на 5,9% против 6,2% месяцем раньше, розничные продажи - на 11,1% против 11,2%, инвестиции в основные фонды - на 10,0% против 10,2%. Но самое главное - ВВП за 4 квартал. Его рост - 6,8%, что совпало с прогнозом, но ниже 6,9 %, достигнутых в том же периоде 2014 г. Такие показатели могли бы спровоцировать очередной виток бегства от рисков, новое падение фондовых индексов на напряженном, пессимистичном рынке. Но этого не происходит. Утром 19 января азиатские индексы спокойны. Даже былой возмутитель этого спокойствия - китайский ShanghaiComposite - растёт на 1,63%, на отметке 2961 п. вновь приближаясь снизу к 3000 п, которые воспринимаются как «нормальный» уровень. Вполне стабилен и другой чуткий индикатор - японский Nikkei (+0,37%). Спрос на валюты-убежища ограничен, пара USD/JPY подрастает на 0,32% до 117,72, EUR/USD снижается на 0,1% к 1,0882. Чем объяснить такое безразличие? Рынок устал падать. Думается, сейчас, после масштабных падений начала года, в ценах активов уже был учтён возможный негатив по Китаю. Кроме того, инвесторы готовы пока «простить» Пекину честно признаваемое им замедление, видя принимаемые меры. Взятый в Поднебесной курс на переход от производства и инвестиций к услугам и потреблению вполне согласуется и с наблюдаемым определённым сокращением роста ВВП, промышленности, капиталовложений. Таким образом, вполне вероятно, что рынки получили передышку от дальнейшего падения, до появления новых драйверов движения. Достаточно спокойны пока и нефтяные котировки. Как мы и предполагали, на уровне около 28 дол/барр. произошла приостановка пике фьючерcов по марке Brent. Пока это именно приостановка, даже не коррекция. Вероятна проторговка в рамках диапазона 28-30 дол/барр. Что, впрочем, не отменяет техническую направленность цен в дальнейшем в зону к 27 дол/барр. и ниже. Сохранение подобного умиротворения благоприятно и для российских активов. Можно предположить, что индекс ММВБ будет оставаться выше поддержки 1600 п. Верхним сопротивлением выступает зона 1640-1650 п. При таких условиях российский рубль также может получить «отдых» от обвального падения. Для штурма уровня 80 руб/дол необходимо набраться сил. При отсутствии внешних стимулов давления, при начинающемся налоговом периоде, возможен некоторый откат пары доллар/рубль к 78,5-79 руб/дол. Марк Гойхман, аналитик TeleTrade

|

|

Инвесторы оставили практически без внимания данные по экономике Китая, которая продемонстрировала замедление темпов роста. Ситуация, которая складывается в последнее время на рынке нефти, и постоянные разговоры о возможном сокращении темпов подъема ВВП в Китае давно сделали свое черное дело, заставив инвесторов обезопасить свои активы. Поэтому после выхода сегодняшних более слабых данных серьезного падения на рынке не произошло. На утренних торгах Китай сообщил о самых медленных темпах роста экономики в 2015 году. По информации Национального бюро статистики КНР, ВВП страны в 2015 году вырос лишь на 6,9% по сравнению с тем же периодом предыдущего года после подъема на 7,3% в декабре 2014 года. В 4-м квартале ВВП расширился на 6,8% по сравнению с аналогичным периодом предыдущего года после увеличения на 6,9% в 3-м квартале. Экономисты ожидали роста ВВП на 6,9%. Достаточно спокойно рынки отреагировали на эти новости еще и потому, что расхождение с прогнозом в 0,1% хотя и играет важную роль, в целом не помешало властям Китая достичь цели по росту экономики в пределах 7%. Участники торгов сочли ее выполненной. Отметим, что правительству Поднебесной это удалось благодаря серьезным мерам стимулирования и понижению ставок. По данным Национального бюро статистики Китая, промышленное производство в республике в декабре 2015 года выросло на 5,9% по сравнению с тем же периодом предыдущего года. Экономисты ожидали повышения на 6,0%. По сравнению с ноябрем 2015 года промышленное производство поднялось на 0,41%. Розничные продажи в декабре выросли на 11,1% относительно аналогичного периода предыдущего года. Экономисты прогнозировали подъем на 11,2%. По сравнению с ноябрем 2015 года розничные продажи увеличились на 0,82%. Японская иена продолжила снижаться против доллара США после небольшой попытки укрепиться в середине азиатской сессии. Управляющий Банком Японии Харухико Курода заявил, что у регулятора есть достаточное количество инструментов для оживления инфляции. Курода также сказал, что сделает все, что может, для ускорения инфляции до установленного Центральным банком целевого уровня в 2%. Напомню, что основное опасение у инвесторов сейчас вызывает программа выкупа активов, которая, как ожидается, может быть расширена в конце января этого года. Сейчас объем выкупа составляет 80 трлн иен. Если программа будет расширена, это сильно отразится на курсе иены, которая может возобновить свое падение против доллара США. Сегодня внимание рынка будет сосредоточено на данных по еврозоне. В первой половине дня будут опубликованы отчеты по индексу экономических ожиданий в Германии и инфляции за декабрь 2015 года. Павел Власов, аналитик ГК ИнстаФорекс

|

|

|

|