|

В середине января британский FTSE 100 достиг исторического максимума, однако затем вошел в коррекцию на фоне роста рисков замедления мировой торговли и ВВП под воздействием политики протекционизма Дональда Трампа. Новый президент США настроен пересмотреть условия внешнеторговых договоров и, вероятнее всего, начнет с соглашении о Транстихоокеанском торговом партнерстве. В таких условиях прогнозы Всемирного банка и МВФ об ускорении роста глобального ВВП могут оказаться чересчур оптимистичными, поэтому ухудшение аппетита к риску позволит «медведям» по мировым фондовым индексам развить коррекцию. Основными драйверами роста FTSE 100 в 2016-м стали мягкая монетарная политика Банка Англии, низкие ставки по займам, высокие дивидендные выплаты, сильная макроэкономическая статистика по Соединенному Королевству и девальвация фунта. Решившись действовать на опережение, BoE спустя несколько недель после решения Британии расстаться с ЕС снизил ставку РЕПО до отметки 0,25% и реанимировал QE. Поток дешевой ликвидности стал веским аргументом в пользу покупки акций британских эмитентов. Увы, но практика показала ошибочность подобной политики. В настоящее время три из четырех экспертов Bloomberg считают, что ставка скорее будет повышена, чем понижена. Brexit и монетарная экспансия Банка Англии на рубеже лета и осени опустили доходности британских облигаций к историческому дну, однако рост ставок долгового рынка США и угроза ускорения инфляции в Британии привели к устойчивому восходящему движению индикатора. Размер выплаченных местными компаниями дивидендов в прошлом году составил £85 млрд (+6,6% г/г). Основными плательщиками стали Shell (£11,1 млрд, самый высокий показатель в мире, +£3,2 млрд к 2015) и HSBC (£7,5 млрд). На долю топа-5 приходится около 38% всех выплат. Ускорение платежей по дивидендам в 4-м квартале (+£5,2 млрд кв/кв, новый рекорд) произошло на фоне восстановления цен на активы сырьевого рынка и девальвации фунта. При этом две пятых выплат номинированы в евро и долларах, поэтому падение GBP/USD к области более чем 30-летних минимумов внесло весомую лепту в рост дивидендов. Динамика GBP/USD

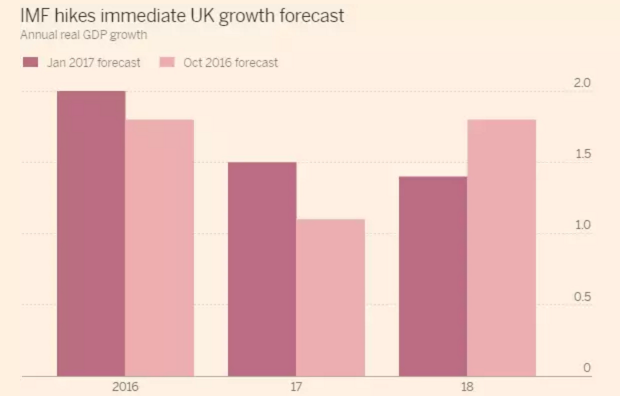

Источник: Financial Times. В 2017-м ситуация может коренным образом измениться. Несмотря на «медвежьи» прогнозы по GBP/USD, уход в тень политического фактора в связи с решением Верховного суда о проведении решения о старте Brexit через парламент, а также сильная макроэкономическая статистика по Британии и рост вероятности ужесточения денежно-кредитной политики BoE способны по меньшей мере стабилизировать котировки GBP/USD и EUR/GBP. По мнению Банка Англии и МВФ, ВВП Соединенного Королевства после впечатляющего роста в 2016-м в нынешнем году замедлится. Первые признаки того, что этот прогноз сбудется, уже поступили в виде разочаровывающей статистики по розничным продажам за декабрь. Прогнозы МВФ по ВВП Британии

Источник: Financial Times. Таким образом, FTSE100 в 2017-м лишится всех своих основных драйверов, поэтому инвесторам имеет смысл уменьшать долю ETF на рынок акций Британии в пользу других специализированных биржевых фондов. |

| ||||

Поиск котировок:Например: Газпром

|

|