|

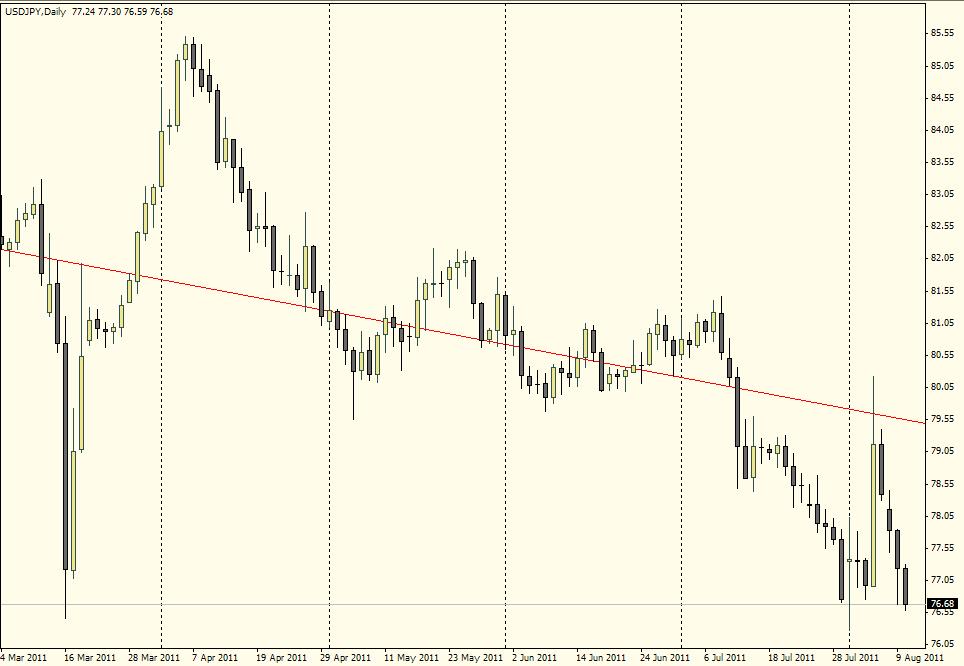

ФУНДАМЕНТАЛЬНЫЙ АНАЛИЗ ОТ ЧЕССПЛЕЙЕРА Вчерашнее заседание ФОМС оказалось важным в плане прояснения перспектив доллара на далекое будущее. Политика нулевых процентных ставок (ZIRP), зафиксированная на 2 года, при активной монетизации госдолга гарантирует, что доллар в течение длительного времени будет оставаться слабым. Сегодня всего лишь 4-й день с того момента, как Банк Японии потратил 4,5 трлн. йен, или 58 млрд. долларов на валютные интервенции, чтобы понизить курс йены против доллара. Как видно из рисунка, курс йены опять приближается к максимумам относительно доллара.

Можно себе представить, что будет с йеной, если начнется бегство из US Treasuries. А BOJ пора опять начать разогревать печатный станок. ЕЦБ интервенциями удалось значительно снизить доходности проблемных итальянских и испанских облигаций. Для этого ему не потребовалось слишком много денег: по данным Peter Tchir всего-то от 3 до 8 млрд. евро. Это при суммарном долге-то в 2 трлн.евро. Если это так, то ЕЦБ и в дальнейшем будет легко справляться с этой задачей. Пока не видно силы, которая была бы способна вывести евро из коридора 1,40-1,45. ............................................................................................................. ФУНДАМЕНТАЛЬНЫЙ АНАЛИЗ ОТ КОНСТАНТИНА БОЧКАРЕВА С ADMIRAL MARKETS FOREX: ФедРезерв обещает низкие ставки! Заседание ФРС США в минувший вторник оставило двоякое впечатление. С одной стороны, Fed не дал каких-либо четких ориентиров в плане запуска QE3, однако, с другой стороны, последние действия ФРС так или иначе предполагают сохранение за океаном мягкой денежной политики еще длительный отрезок времени. Стейтмент ФРС: - Центробанк США продолжит удерживать беспрецедентно низкие процентные ставки вплоть до середины 2013 года. Важный момент в данном случае сводится к тому, что ФедРезерв впервые четко обозначил сроки сохранения низких ставок, что можно считать косвенным смягчением денежной политики. Показательно, что в том числе на фоне данного решения доходность 2-х и 10-ти летних Treausuries достигла очередных рекордных минимумов. То есть можно сказать, что ФедРезерв невольно смягчил денежную политику, сбив ставки по Treasuries. Все это позитивно для рисковых активов (S&P500, WTI) и отчасти негативно для доллара США в моменте.

- В ФРС обсуждали различные инструментарии в поддержку экономическому росту. Тот факт, что речь шла исключительно об обсуждениях можно интерпретировать как то, что QE3 мы можем и не увидеть.

- Чарльз Плоссер, Нараяна Кочерлакота и Ричард Фишер выступили против последнего решения ФРС, фактически сформировав оппозицию в FOMC. В данном случае следует помнить о том, что все трое управляющих считаются «ястребами», поэтому их жесткая позиция это тоже сигнал к тому, что QE3 пока под вопросом.

- В ЦБ США считают, что восстановление (рост) американской экономике будет скромнее, чем ожидалось ранее.

По большому счету, окончательные выводы относительно дальнейшей денежной политики США можно будет делать не ранее 26 августа, когда состоится выступление Бен Бернанке в Jackson Hole. Пока же мы обращаем внимание на то, что комментарий Fed о сохранении нулевых ставок в США вплоть до середины 2013 года может трактоваться как некое смягчение денежной политики и негатив для доллара. Также против американской валюты сейчас может быть резкое улучшение ситуации на финансовых рынках во вторник вечером (Dow Jones +3.98$, S&P500 +4.74%, Nasdaq +5.29%). Если говорить о настроениях в Европе, то в поддержку паре EUR/USD 9 августа следует рассматривать, конечно, дальнейшую стабилизацию ситуации на рынке госдолга Италии и Испании, где доходность десятилетних бумаг продолжила снижаться, приблизившись в плотную к «безопасному» уровню 5% Отчасти этому способствовали заявления ЕЦБ о том, что регулятор продолжает оставаться на вторичном рынке европейских облигаций. Мы, правда, все равно смотрим на все это как на временное облегчение, ожидая еще одну атаку на Италию и Испанию, если не в августе, то этой осенью. С точки зрения технического анализа резкий рост пары EUR/USD во вторник в район 1.44 можно как минимум интерпретировать как то, что инициатива вновь на стороне игроков на повышение в моменте. В остальном же какие-либо окончательные выводы о динамике курса евро имеет смысл делать не ранее того момента, когда пара EUR/USD покинет хотя бы границы коридора 1.4050-1.4530. .................................................................................................................. ПРОГНОЗ ОТ НИКОЛАЯ КОРЖЕНЕВСКОГО С ADRENALIN-FOREX Опасное смягчение Мы частично фиксировали прибыль в шорте по USDCHF по 0.71, будем снова продавать пару на росте, держим остальные позиции. Предложив накануне рассмотреть возможность продажи франка, мы оказались на редкость правы. Котировки USDCHF внутри дня обвалились в минимуме на 4.5%. Биг-мак в Цюрихе стоит уже больше $17, и рядовому американцу нужно работать два-три часа, чтобы теперь купить этот замечательный сэндвич. Но, видимо, именно таким мир нравится Бену Бернанке. Глава ФРС продолжает хоронить доллар. Накануне он практически единолично принял решение о дальнейшем смягчении политики. Фед открыто пообещал рынкам, что ставка останется на исключительно низких уровнях до середины 2013-го года. Ранее, напомним, в коммюнике регулятора содержалась более расплывчатая формулировка о "продолжительном периоде времени". Когда Бернанке однажды спросили, что же это за период, Беня пробормотал что-то о нескольких месяцах. Накануне же выяснилось, что пару месяцев превратились в пару лет. Это, безусловно, краткосрочно позитивная новость для риска. Реакция рынка была соответствующей. С точки зрения теории, доходность двухлетних облигаций теперь должна оказаться еще ближе к доходности недельных векселей, а те уже давно торгуются под 0%. В результате доллар потеряет любую привлекательность как валюта инвестирования. Мы ожидаем начала масштабного керри-трейд, который будет фондироваться в USD. Но это, как мы любим повторять, история следующих года-двух. Краткосрочно же на рынок продолжат влиять прежние темы: опасение медленного роста в США и Европе и долговые кризисы. Теперь данные истории просто будут разбавлены хроническим ожидаем QE3. Мы не исключаем, что биг-мак в Цюрихе через недельку будет стоить больше $20, и никакого укрепления американской валюты не ждем. Как показали последние дни, доллар может падать вместе с аппетитом к риску.

|