|

ВЬЮ РЫНКА ОТ ЧЕССПЛЕЙЕРА 15 февраля 2012 ГОДА. (с новыми подробностями относительно ломбардных списков) На рынок возвращается октябрьский феномен: появление за час до окончания американской торговой сессии каких-то новостей, которые вызывают приступ оптимизма. Вчера такой новостью стало следующее сообщение: Лидер греческой консервативной партии Самарас намерен послать письмо с обязательствами... Самарас, который, как ожидается, после апрельских выборов станет новым премьер-министром Греции, в воскресенье после голосования в парламенте обещал после выборов пересмотреть последние обязательства Греции (хороший предвыборный ход). Но, видимо, после того, как Юнкер объявил о том, что сегодняшнее заседание Еврогруппы отменяется из-за неподготовленности всех необходимых документов по Греции (необходимы письменные гарантии всех ведущих греческих политиков), Самарас, взвесив все «за» и «против», все-таки решал послать письмо с письменными гарантиями. Кому он решил послать письмо и когда? – осталось неизвестным. Более подробно по этому вопросу вы можете прочитать здесь: Еврогруппа отложила решение по второму пакету помощи Греции Уже под утро – примерно в 6 по Москве возник еще один импульс роста, вызванный заявлениями главы Народного Банка Китая ZHOU относительно европейского долгового кризиса, из которых рынки сделали вывод, что Китай все-же будет помогать в его решении. Это глупость – реагировать на высказывания каждого крупного китайского чиновника. Ничего нового – все это мы уже видели осенью. Когда Китаю что-то нужно от европейцев, они делают заявления о том, что готовы помочь. А нужны Китаю – технологии, вооружение, участие в инфраструктурных проектах, политическая поддержка во время периодических стыков с США. Когда европейцы затем отказываются от предложений Китая, те заявляют, что вложения в суверенный долг еврозоны слишком рискованны. Это все политика и реальной роли для рынков не играет, хотя и вызывает определенные рыночные рефлексы. Кстати, еще два дня назад руководитель крупнейшего инвестиционного фонда Китая – человек, который реально решает, куда вкладывать деньги, говорил противоположное: что они не будут инвестировать в европейский долговой рынок. Американский фьюч утром уже достиг 1356 пунктов, что, если перевести в значение индекса, всего на 8-10 пунктов ниже максимумов прошлого года. Вероятность, что мы их достигнем на этой неделе, - очень велика. Все это, по большому счету, позитивный новостной шум в рамках действующего восходящего тренда и манипуляция новостным фоном. Пока я не вижу причин к его смене в ближайшее время. Гораздо большее значение имеет другая рыночная информация. В понедельник и вчера появилось довольно много комментариев по поводу опубликованных в пятницу деталей новых правил европейских центральных банков относительно принимаемых дополнительно в качестве залога кредитных требований. Если вы читаете по-английски, то может изучить их по приведенным ниже ссылкам. Если нет – то вам придется удовольствоваться моими комментариями. Как я уже писал – расширение ломбардных списков и эффект от проведения ожидаемого 29 февраля второго 3-year LTRO являются РЕАЛЬНО главными рыночными драйверами на ближайшие недели. НОВЫЕ ТРЕБОВАНИЯ К ЛОМБАРДНЫМ СПИСКАМ Наиболее полно информация по новым кредитным требованиям изложена в материале: Those haircut-heavy credit claims [updated with more haircuts] Важно, что эта статья обновляется по мере получения новых сведений от центральных банков. До сего момента ЕЦБ принимал в ограниченном масштабе кредитные требования и использовал для оценки размера дисконта следующую таблицу.

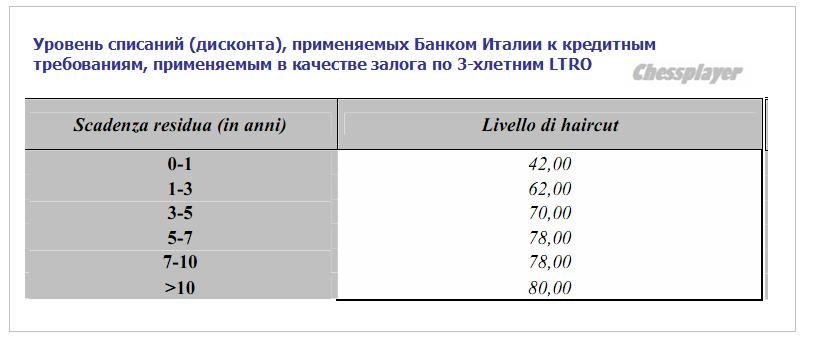

Теперь ломбардный список расширен, и, например, для Италии ( Италия – главный потребитель трехлетних кредитных продуктов от ЕЦБ) размер дисконта выглядит следующим образом:

По другим центральным банкам из списка ЕЦБ цифры дисконта примерно такие же, но отличаются типы принимаемых в залог кредитных продуктов. Таким образом 2/3, озвученные Драги на прессконференции, - это средняя а не максимальная цифра дисконта. Макисмальная может составлять 80%. Кстати, стенограмму этого важного выступления Драги можно найти здесь: Introductory statement to the press conference (with Q&A) Комментарий по этому вопросу команды Flows & Liquidity (анализ денежных потоков и ликвидности) из JPMorgan: Залоговые стандарты смягчаются в трёх измерениях. Во-первых, это качество кредитов. До сих пор по своим операциям ЕЦБ требовал от контрагента залог не ниже третьей ступени по своей гармонизированной рейтинговой шкале, что эквивалентно 0,4% вероятности дефолта в течении одного года, или рейтингу ВВВ (за исключением низкорейтинговых гособлигаций Греции и Португалии). Австрия, Франция, Италия и несколько позже Испания заявили, что будут принимать в залог займы четвёртой ступени кредитного качества, равной 1% вероятности дефолта в течении года, или с рейтингом чуть ниже инвестиционного уровня. Банк Португалии будет принимать займы с вероятностью дефолта в 1,5%, а также кредитные портфели без минимальных требований к кредитному качеству, но со “строгими мерами по контролю за рисками”. Центробанк Ирландии не дал каких либо деталей по вероятности дефолта. Во-вторых, тип залога значительно различается между странами, в зависимости от вида обеспечения, принадлежащих каждой банковской системе. К примеру, новые требования относятся к ипотечным кредитам во Франции, Ирландии и Португалии, экспортным кредитам в Франции и финансовому лизингу и кредитам в гарантиями в Италии. В-третьих, валюта: Банк Франции будет принимать займы в долларах США, тогда как Банк Испании – займы, деноминированных в основных иностранных валютах. В целом подразумевается примерно одинаковое снижение кредитного качества обеспечения по всем странам, смягчённого агрессивным дисконтом примерно на две трети. Для сравнения, самый высокий дисконт по купонным ликвидным активам у ЕЦБ – это 39,5% по банковским облигациям с рейтингом ВВВ и с погашением свыше 10 лет. Если проводить международные сравнения, в рамках Дисконтного окна ФРС применяется дисконт до 56%. Появились первые, более взвешенные комментарии по поводу новых требований к ломбардным спискам: LTRO credit claims, not so carry trade Комментарий по этому вопросу команды Flows & Liquidity из JPMorgan: По некоторым оценкам заимствования в рамках февральского LTRO будут ни много ни мало €1 трлн. Совершенно независимо от того, захотят ли банки занимать так много (наша оценка €350-400 млрд., но может и больше), маловероятно, что у банков будет достаточно свободного залога для €1 триллионного репо, учитывая приблизительную оценку увеличения объёма заимствований от новых правил в €200 млрд. К примеру, если предположить, что эти дополнительные ~€200 млрд. залога за вычетом дисконта распределены между этими семи странами пропорционально банковским активам, объём потенциальных заимствований для итальянских и испанских банков возрастёт лишь примерно на €40 млрд. каждой стране, а для французских банков – почти на €90 млрд. RBC Capital Markets также понизило свой прогноз по предстоящему LTRO Мы значительно понизили оценку увеличения объёма залога и ликвидности в Европейской банковской системе с €1 033 млрд. до €409 млрд. во-первых благодаря решению 10 центробанков еврозоны не пользоваться предоставленной ЕЦБ возможностью ещё большего смягчения требований к залогу, а во-вторых благодаря тому факту, что увеличенный кредитный пул основан на ослаблении требований к качеству корпоративных кредитов, а не на новом кредитном источнике, как мы думали. И еще один материал: http://www.scribd.com/doc/81645954/CS-Europe-the-Flaw МОИ ТОРГОВЫЕ РЕКОМЕНДАЦИИ: Новые данные заставляют нас скорректировать представления о предстоящем LTRO и о его влиянии на рынки: позитивный эффект может оказаться слабее. Придется внести некоторые изменения в мои торговые рекомендации. Предыдущие были сделаны в статье: Перспективы EURO и USD Повторю их здесь: НЕКОТОРЫЕ ТОРГОВЫЕ РЕКОМЕНДАЦИИ: • Краткосрочный эффект ИМХО может продлиться до конца февраля или захватить даже какую-то часть марта. • Наверно EURO/USD=1,35-1,36 является хорошей зоной, где долгосрочные ориентиры уже станут доминировать над краткосрочными и можно открывать среднесрочный или даже долгосрочный шорт по EURO/USD. • Возможно, что мы увидим относительно продолжительную консолидацию в этой зоне (1-2 недели), что позволит относительно безопасно заработать на диапазонной торговле при относительно малом уровне риска. • Это будет безопасно, поскольку долгосрочный эффект от проводимых LTRO-мероприятий будет однозначно очень негативным для EURO и продлится до момента запуска нормальной полноценной QE3 ( не покупки MBS) c покупкой US Treasuries долгосрочного спектра (7-30 лет), который просматривается в нынешней ситуации не раньше июня месяца. • Если вы предпочитаете долгосрочную торговлю, то можете открывать позиции в районе 1,35-1,36 со стопами выше 1,38 и целями ниже 1,30 – приблизительно в районе 1,28-1.29. • За 3-4 месяца EURO/USD имеет неплохие шансы дойти до этих целей. Возможно, что к июню EURO/USD будет даже ниже: 1,25. Это зависит от объема кредитов, которые выдаст ЕЦБ на 3-хлетнем LTRO, и от того, насколько быстро эта EURO-валюта будет абсорбироваться финансовыми рынками. Я бы внес следующие изменения: Первый тезис остается в силе: бычий рынок сохранится в феврале, и возможно захватит часть марта. Поэтому я не рекомендовал бы вам открывать шорт по EURO/USD на текущих уровнях и ниже 1,33. Открывать ли лонг на текущих уровнях – вопрос неоднозначный. В принципе, наверно, возможно. Вопрос в рисках: готовы ли вы их принять?. Потенциал движения вниз по EURO, если что произойдет, может оказаться значительным. И в отличие от фонды, где раздача лонгов продолжиться какое-то время, и есть шансы закрыть лонг с минимальными потерями, в EURO/USD такого шанса может не представиться. Я бы рекомендовал открывать шорт по EURO/USD не от уровней 1,35-1,36, как предлагал раньше, а от уровней 1,33-1,34 и в течение какого-то времени (по крайней мере, до 29 февраля) использовать диапазонную торговлю с тейпрофитом порядка 100 пунктов. Возможно, что мы увидим продолжительную консолидацию в диапазоне 1,303-1,34. Если вам удастся 4-7 раз взять по 100 пунктов, то даже если рынок потом уйдет в район 1,36, полученный профит будет вам компенсировать временный убыток по текущей позиции. Недостаток этой стратегии в том, что, возможно, вам придется 2-3 недели сидеть в убытке, хотя, в принципе, ИМХО это маловероятно. Эту стратегию можно дополнительно подстраивать с помощью мониторинга уровней доходности европейского периферийного долга. О том, как – я много раз писал на прошлой неделе. С другой стороны, теперь начинает вырисовываться, что существует определенная вероятность, что EURO/USD выше 1,34 не пойдет и вы можете упустить возможность открыть короткую позицию. Это подтверждается косвенно слабостью многих commodities. Например, золото уже две недели, как перестало расти и перешло в консолидацию. И хотя движение вверх ПОКА более вероятно, движение вниз тоже вполне возможно. В любом, даже самом оптимистичном для EURO/USD, по моим расчетам в середине-конце марта рынок опять будет как минимум на текущих уровнях (1,31-1,32) и даст вам возможность прибыльно закрыть позицию. Что касается индекса S&P500, то я теперь, как цель этого ралли, рассматриваю уровни 1380-1400 пунктов, на которых можно безбоязненно открывать короткие позиции и держать их до профита. Здесь также можно использовать диапазонную торговлю, поскольку перед разворотом очень вероятна «прогонка» с целью раздачи лонгов. О значении этого термина вы можете прочитать здесь: Рынкоделие и кукловодство Влияние оценок нового ломбардного списка и эффекта от ожидаемого LTRO является достаточно скрытным и его трудно адекватно оценить, поскольку мы получаем информацию с задержкой и не в состоянии достаточно квалифицированно оценивать. Приходиться больше опираться на чужие оценки, заслуживающие доверия. Тем не менее, буду стараться хотя бы раз в 3-4 дня выдавать проверенную информацию по этому вопросу.

|