|

|

|

. . ▶ ЗОЛОТО. GOLD-6.24 (GDM4). https://ru.tradingview.com/chart/XAUUSD/WOWlOuF... 16.04.2024 г. на Срочном рынке Московской биржи в 23.49 мин. в рамках основной торговой системы (ТС) рыночным ордером был взят ШОРТ по цене 2417.1 п.п. (информация о точке входа не постфактум была опубликована здесь на форуме сайта МФД 16 апреля 2024 г. в 23:55 по мск.). . 17.04.2024 г. прибыль была зафиксирована на открытии Срочного рынка рыночным ордером по цене 2409.0 п.п. Профит от текущего трейда составляет 8.1 п.п. (+5,0%). . Информация о каждой точке входа по ТС размещается не постфактум. Соответственно, «фотошоп» прибылей по трейдам на 100% исключен. . ▷СТАТИСТИКА ПО ТС НА НЕФТИ ЗА 2023 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +18,5% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 2023 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +47,1% . ▷СТАТИСТИКА ПО ТС НА ДОЛЛАРЕ ЗА 2023 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +4,5% . ▷ ЗОЛОТО ЗА 12 МЕСЯЦЕВ НЕПРЕРЫВНОГО ПРИМЕНЕНИЯ. ПРОФИТ +67,7% . ▷СТАТИСТИКА ПО ТС НА НЕФТИ ЗА 1 ПОЛУГОДИЕ 2023 Г. ПРОФИТ +31,4% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 1 ПОЛУГОДИЕ 2023 Г. ПРОФИТ +29,5% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 06 МЕСЯЦЕВ. ПРОФИТ СОСТАВЛЯЕТ +44,9% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 1 КВАРТАЛ 2023 Г. ПРОФИТ СОСТАВЛЯЕТ +10,9% . ▷НЕФТЬ С УДЕРЖАНИЕМ ПОЗИЦИИ В ТРИ ТОРГОВЫЕ СЕССИИ. ПРОФИТ +22,0% . ▷СТАТИСТИКА ПО ТС ЗА 1 КВАРТАЛ 2023 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +18,1% . ▷СТАТИСТИКА ПО ТС НА НЕФТИ ЗА 2022 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +92,8% . ▷СТАТИСТИКА ЗА I ПОЛУГОДИЕ 2022 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +82,6% . ▷СТАТИСТИКА ЗА I КВАРТАЛ 2022 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +70,2% . ▷ВЗЯТ ПРОФИТ +44,95% С ПЕРЕНОСОМ ЧЕРЕЗ ВЫХОДНЫЕ ВСЕГО ОДНИМ ТРЕЙДОМ . ▷НИ ОДНОГО УБЫТОЧНОГО ТРЕЙДА ПО ТС 12 МЕСЯЦЕВ ПОДРЯД. ПРОФИТ +194,9% . ОБЩАЯ СТАТИСТИКА ПО ТРЕЙДАМ ТОРГОВОЙ СИСТЕМЫ НА НЕФТИ: - 2018 г. в плюс закрыто 99,91% трейдов; - 2019 г. в плюс закрыто 100,0% трейдов; - 2020 г. в плюс закрыто 97,03% трейдов; - 2021 г. в плюс закрыто 96,87% трейдов; - 2022 г. в плюс закрыто 96,20% трейдов; - 2023 г. в плюс закрыто 94,50% трейдов. . ОБЩАЯ СТАТИСТИКА ПО ТРЕЙДАМ ТОРГОВОЙ СИСТЕМЫ НА ЗОЛОТЕ: — 2023 г. в плюс закрыто 100,00% трейдов. . ОБЩАЯ СТАТИСТИКА ПО ТРЕЙДАМ ТС ФЬЮЧЕРСА НА ДОЛЛАР США: — 2023 г. в плюс закрыто 100,00% трейдов. . Официальный Паблик с общедоступной информацией о торговых системах ★«DARK TRADING — РУССКОЯЗЫЧНОЕ СООБЩЕСТВО ТРЕЙДЕРОВ»★ . ▷ВЫСОКОФФЕКТИВНОЕ САМООБУЧЕНИЕ ТОРГОВЫМ СИСТЕМАМ АСЛАНА БЕРОЕВА

|

|

. . ▶ НЕФТЬ. BR-7.24 (BRM4) (диверсификация). https://ru.tradingview.com/chart/UKOIL/7mVN5str... 05.04.2024 г. на Срочном рынке Московской биржи в 12.20 мин. в рамках основной Торговой системы (ТС) рыночным ордером был взят ШОРТ по цене 90.07 п.п. (информация о точке входа не постфактум была опубликована здесь на форуме сайта МФД 06 апреля 2024 г. в 00:02 по мск.). . 17.04.2024 г. прибыль была зафиксирована ордером тейк-профит по цене 87.28 п.п. Профит от трейда составляет 2.79 п.п. (+13,7%). . Информация о каждой точке входа по ТС размещается не постфактум. Соответственно, «фотошоп» прибылей по трейдам на 100% исключен. . ▷СТАТИСТИКА ПО ТС НА НЕФТИ ЗА 2023 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +18,5% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 2023 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +47,1% . ▷СТАТИСТИКА ПО ТС НА ДОЛЛАРЕ ЗА 2023 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +4,5% . ▷ ЗОЛОТО ЗА 12 МЕСЯЦЕВ НЕПРЕРЫВНОГО ПРИМЕНЕНИЯ. ПРОФИТ +67,7% . ▷СТАТИСТИКА ПО ТС НА НЕФТИ ЗА 1 ПОЛУГОДИЕ 2023 Г. ПРОФИТ +31,4% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 1 ПОЛУГОДИЕ 2023 Г. ПРОФИТ +29,5% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 06 МЕСЯЦЕВ. ПРОФИТ СОСТАВЛЯЕТ +44,9% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 1 КВАРТАЛ 2023 Г. ПРОФИТ СОСТАВЛЯЕТ +10,9% . ▷НЕФТЬ С УДЕРЖАНИЕМ ПОЗИЦИИ В ТРИ ТОРГОВЫЕ СЕССИИ. ПРОФИТ +22,0% . ▷СТАТИСТИКА ПО ТС ЗА 1 КВАРТАЛ 2023 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +18,1% . ▷СТАТИСТИКА ПО ТС НА НЕФТИ ЗА 2022 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +92,8% . ▷СТАТИСТИКА ЗА I ПОЛУГОДИЕ 2022 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +82,6% . ▷СТАТИСТИКА ЗА I КВАРТАЛ 2022 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +70,2% . ▷ВЗЯТ ПРОФИТ +44,95% С ПЕРЕНОСОМ ЧЕРЕЗ ВЫХОДНЫЕ ВСЕГО ОДНИМ ТРЕЙДОМ . ▷НИ ОДНОГО УБЫТОЧНОГО ТРЕЙДА ПО ТС 12 МЕСЯЦЕВ ПОДРЯД. ПРОФИТ +194,9% . ОБЩАЯ СТАТИСТИКА ПО ТРЕЙДАМ ТОРГОВОЙ СИСТЕМЫ НА ЗОЛОТЕ: — 2023 г. в плюс закрыто 100,00% трейдов. . ОБЩАЯ СТАТИСТИКА ПО ТРЕЙДАМ ТС ФЬЮЧЕРСА НА ДОЛЛАР США: — 2023 г. в плюс закрыто 100,00% трейдов. . ОБЩАЯ СТАТИСТИКА ПО ТРЕЙДАМ ТОРГОВОЙ СИСТЕМЫ НА НЕФТИ: - 2018 г. в плюс закрыто 99,91% трейдов; - 2019 г. в плюс закрыто 100,0% трейдов; - 2020 г. в плюс закрыто 97,03% трейдов; - 2021 г. в плюс закрыто 96,87% трейдов; - 2022 г. в плюс закрыто 96,20% трейдов; - 2023 г. в плюс закрыто 94,50% трейдов. . Официальный Паблик с общедоступной информацией о торговых системах ★«DARK TRADING — РУССКОЯЗЫЧНОЕ СООБЩЕСТВО ТРЕЙДЕРОВ»★ . ▷ВЫСОКОФФЕКТИВНОЕ САМООБУЧЕНИЕ ТОРГОВЫМ СИСТЕМАМ АСЛАНА БЕРОЕВА

|

|

. . ▶ НЕФТЬ. BR-6.24 (BRM4). https://ru.tradingview.com/chart/UKOIL/AnA2HAWy... 01.04.2024 г. на закрытии Срочного рынка МОЕХ после 23.45 мин. в рамках основной Торговой системы (ТС) рыночным ордером был взят ШОРТ по цене 87.47 п.п. (информация о точке входа не постфактум была опубликована здесь на форуме сайта МФД 01 апреля 2024 г. в 23:56 по мск.). . 17.04.2024 г. прибыль была зафиксирована ордером тейк-профит по цене 87.42 п.п. Профит от трейда составляет 0.05 п.п. (+0,3%). . Информация о каждой точке входа по ТС размещается не постфактум. Соответственно, «фотошоп» прибылей по трейдам на 100% исключен. . ▷СТАТИСТИКА ПО ТС НА НЕФТИ ЗА 2023 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +18,5% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 2023 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +47,1% . ▷СТАТИСТИКА ПО ТС НА ДОЛЛАРЕ ЗА 2023 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +4,5% . ▷ ЗОЛОТО ЗА 12 МЕСЯЦЕВ НЕПРЕРЫВНОГО ПРИМЕНЕНИЯ. ПРОФИТ +67,7% . ▷СТАТИСТИКА ПО ТС НА НЕФТИ ЗА 1 ПОЛУГОДИЕ 2023 Г. ПРОФИТ +31,4% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 1 ПОЛУГОДИЕ 2023 Г. ПРОФИТ +29,5% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 06 МЕСЯЦЕВ. ПРОФИТ СОСТАВЛЯЕТ +44,9% . ▷СТАТИСТИКА ПО ТС НА ЗОЛОТЕ ЗА 1 КВАРТАЛ 2023 Г. ПРОФИТ СОСТАВЛЯЕТ +10,9% . ▷НЕФТЬ С УДЕРЖАНИЕМ ПОЗИЦИИ В ТРИ ТОРГОВЫЕ СЕССИИ. ПРОФИТ +22,0% . ▷СТАТИСТИКА ПО ТС ЗА 1 КВАРТАЛ 2023 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +18,1% . ▷СТАТИСТИКА ПО ТС НА НЕФТИ ЗА 2022 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +92,8% . ▷СТАТИСТИКА ЗА I ПОЛУГОДИЕ 2022 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +82,6% . ▷СТАТИСТИКА ЗА I КВАРТАЛ 2022 Г. ПОДТВЕРЖДЁННЫЙ ПРОФИТ +70,2% . ▷ВЗЯТ ПРОФИТ +44,95% С ПЕРЕНОСОМ ЧЕРЕЗ ВЫХОДНЫЕ ВСЕГО ОДНИМ ТРЕЙДОМ . ▷НИ ОДНОГО УБЫТОЧНОГО ТРЕЙДА ПО ТС 12 МЕСЯЦЕВ ПОДРЯД. ПРОФИТ +194,9% . ОБЩАЯ СТАТИСТИКА ПО ТРЕЙДАМ ТОРГОВОЙ СИСТЕМЫ НА ЗОЛОТЕ: — 2023 г. в плюс закрыто 100,00% трейдов. . ОБЩАЯ СТАТИСТИКА ПО ТРЕЙДАМ ТС ФЬЮЧЕРСА НА ДОЛЛАР США: — 2023 г. в плюс закрыто 100,00% трейдов. . ОБЩАЯ СТАТИСТИКА ПО ТРЕЙДАМ ТОРГОВОЙ СИСТЕМЫ НА НЕФТИ: - 2018 г. в плюс закрыто 99,91% трейдов; - 2019 г. в плюс закрыто 100,0% трейдов; - 2020 г. в плюс закрыто 97,03% трейдов; - 2021 г. в плюс закрыто 96,87% трейдов; - 2022 г. в плюс закрыто 96,20% трейдов; - 2023 г. в плюс закрыто 94,50% трейдов. . Официальный Паблик с общедоступной информацией о торговых системах ★«DARK TRADING — РУССКОЯЗЫЧНОЕ СООБЩЕСТВО ТРЕЙДЕРОВ»★ . ▷ВЫСОКОФФЕКТИВНОЕ САМООБУЧЕНИЕ ТОРГОВЫМ СИСТЕМАМ АСЛАНА БЕРОЕВА

|

|

12 апреля золото вновь установило рекорд, превысив отметку в $2400 за унцию. А с начала года рост XAUUSD составил уже +15%, что в текущий момент почти в три раза опережает фондовый рынок США (Nasdaq 100 и S&P 500 сейчас показывают рост около 6%). На фоне этого исторического рывка, эксперты прогнозируют дальнейший взлет цен на драгоценный металл, с уверенностью заявляя о возможном достижении отметки до $3000 за унцию.

Аналитики FreshForex неоднократно прогнозировали подобный рост, начиная с ноября 2023 года. Мы полагаем, что золото продолжает являться выгодной инвестицией, что подтверждается целым рядом факторов: - Геополитический риск и экономическая неопределенность. За прошлый год цены на золото увеличились на более чем 19%, и в этом ралли, по мнению аналитиков, есть еще место для роста. Конфликты на Ближнем Востоке и в других горячих точках мира увеличивают премию за внешнеполитический риск, поддерживая интерес к золоту.

- Прогнозы аналитиков крупных финансовых организаций. Bank of America и Citigroup оптимистично смотрят в будущее золота, предсказывая его рост до $3000 за унцию в ближайшие годы. Goldman Sachs повысил свой прогноз цены на золото до $2700 за унцию, а UBS ожидает отметку в $2500 к концу 2024 года. По мнению аналитиков, увеличение притока инвесторов, ожидания снижения процентных ставок ФРС США и активные покупки со стороны крупных центральных банков и потребителей в Китае поддержат этот рост.

- Инвесторы рассматривают золото как средство защиты от инфляции и экономической неопределенности. Спрос на драгоценный металл укрепляется в периоды снижения доверия к рискованным активам, таким как валюта, акции и облигации, и прогнозируется, что этот тренд будет продолжаться, подталкивая цены на золото к новым высотам.

Таким образом, доверие к золоту не подорвано, что дает зеленый свет для потоков новых инвестиций и торговых идей. Наши трейдеры оценили настроение рынков и активно используют в своих стратегиях торговую пару золото к доллару США (XAUUSD). Торгуйте драгоценными металлами с плечом 1:1000 и узкими спредами вместе с FreshForex и получай максимальную выгоду! Инвестировать в золото!

|

|

USDJPY:

Событие, на которое следует обратить внимание сегодня: 17:00 GMT+3. USD - Продажи на вторичном рынке жилья USD/JPY расширяет свои потери вторую сессию подряд, торгуясь около 154,30 в азиатские часы в четверг. Снижение курса доллара США (USD) оказывает давление на пару USD/JPY. Поддержку японской иене (JPY), возможно, оказало изменение торгового баланса Японии на положительное сальдо в марте. Общий торговый баланс Японии улучшился до 366,5 млрд иен с предыдущего дефицита в 377,8 млрд иен. Кроме того, японская иена могла укрепиться из-за притока средств в безопасные зоны, вероятно, вызванного неприятием риска на фоне усиления геополитической напряженности на Ближнем Востоке. С другой стороны, ожидания того, что Федеральная резервная система (ФРС) сохранит повышенные процентные ставки в течение длительного периода, поддерживаемые сильной экономикой США и устойчивой инфляцией, служат противовесом понижательному давлению на пару USD/JPY. Президент Федерального резервного банка Кливленда Лоретта Местер выступила в среду, отметив, что инфляция превосходит ожидания и что ФРС нужны дополнительные гарантии, прежде чем подтвердить устойчивость 2%-ной инфляции. Она добавила, что денежно-кредитная политика находится в хорошем положении и может быть снижена, если условия на рынке труда ухудшатся. Кроме того, глава Федеральной резервной системы (ФРС) Мишель Боуман отметила, что темпы роста инфляции замедляются, а в перспективе могут и вовсе остановиться. Боуман также отметила, что денежно-кредитная политика в настоящее время является ограничительной, и время определит, является ли она адекватной. Торговая рекомендация: Торгуем в канале 154.00-154.60 на отскоках от уровней Подключайте 101% под просадку и торгуйте с удвоенным депозитом! Бонусные средства помогут увеличить прибыль или выдержать внезапную просадку! Больше аналитической информации Вы можете найти на нашем сайте

|

|

GBPUSD:

Событие, на которое следует обратить внимание сегодня: 09:00 GMT+3. GBP - Индекс потребительских цен м/м Пара GBP/USD остается в обороне в районе 1,2430 на ранней азиатской сессии в среду. Дальнейший рост доллара США (USD), вызванный агрессивным настроем председателя Федеральной резервной системы (ФРС) Джерома Пауэлла, и хорошие данные по розничным продажам в США оказывают давление на пару GBP/USD. В среду инвесторы будут ориентироваться на индекс потребительских цен (CPI) в Великобритании. Во вторник председатель ФРС Джером Пауэлл заявил, что денежно-кредитная политика должна быть более жесткой, что еще больше ослабило надежды инвесторов на значительное снижение ставок в этом году. Пауэлл добавил, что последние экономические данные явно не придали ФРС уверенности, и для достижения этой уверенности, вероятно, потребуется больше времени, чем ожидалось. Центральный банк США держит свою базовую процентную ставку в целевом диапазоне между 5,25 и 5,5 % с июля 2023 года. Финансовым рынкам пришлось пересмотреть свои ожидания относительно снижения ставок в этом году, ожидая одного или двух снижений, которые не начнутся до сентября. С другой стороны, инвесторы предполагают два снижения ставок Банком Англии (BoE) в этом году, причем первое снижение произойдет в августе или сентябре, а также более раннее снижение ставок, чем у ФРС. Это, в свою очередь, оказало давление на фунт стерлингов (GBP) и создало встречный ветер для пары GBP/USD. Во вторник глава Банка Англии Эндрю Бейли заявил, что существуют убедительные доказательства того, что инфляция в Великобритании снижается, и что вопрос для политиков Банка Англии заключается в том, сколько еще доказательств необходимо, прежде чем начать снижать процентные ставки. Бейли также заявил, что различные пути инфляции в США и Европе в этом году могут привести к несколько разным путям снижения процентных ставок. Торговая рекомендация: Торговля ордерами на покупку при достижении цены 1.2470. Продаем при уровне цен 1.2410. Наша компания предоставляет возможность получать доход не только с Вашей торговли. Привлекая клиентов в рамках партнерской программы, Вы можете получить до 30 долларов за лот! Больше аналитической информации Вы можете найти на нашем сайте

|

|

🐹Росинтер. 🥜Прошлый сэтапчик отлично отработал, а сейчас цена подходит к локальной трендовой, это раз и два, это вариант отработки локального дна, а три это попытка формирования зелёной свечи. Достаточно заманчивая тема! 🥜Можно конечно дождаться реакции от трендовой, короче каждому своё. Если дела не заладятся, добор у жёлтой линии. 🔓Открыл позицию в Росинтер по 165,4р. 🥜Стадия - первый закуп. 🥜Спекуляция. 🥜Идея нравится, ну и заодно переложился из закрытого спекуля в Науке-Связь. 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

🐹Хэндерсон. 🥜Особо тут не порисуешь, жизнь у бумаги пока ещё короткая, но мысли есть. 🥜Давненько за ней наблюдаю и каждый раз на волне снижения собираюсь брать и каждый раз откладываю на потом и каждый раз себя ругаю. 🥜 А так имеем отличный среднесрочный восходящий тренд. Любое резкое снижение выкупается. 🥜То что в последнее время мы наблюдаем, это снижение имени Астра. Думаю из-за неё покупатели немного задумались. Но опять же уже сегодня глянули,что ничего страшного с Астрой не случилось и выкупили дневное снижение, сформировав разворотную свечу. 🥜Локап период у этой компании заканчивается в мае. Будут ли они делать SPO или нет я не знаю. Но если будут, то по таймингу очень подходит для окончания гармоничного роста и перехода к более агрессивному. Опять же если вспомнить Астру, там так и было. Гармония сломалась и бумага полетела к 700р. 🥜Так что тут может быть тоже самое. А локально, если сегодня будет формироваться ростовая свеча, можно пробовать покупки с целью перехая! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

EURUSD:

Пара EUR/USD продолжает снижение в районе 1,0640 после отступления от недельных максимумов 1,0690 в пятницу во время ранней азиатской сессии. Агрессивные комментарии чиновников Федеральной резервной системы (ФРС) оказывают некоторую поддержку доллару США (USD). В четверг число граждан США, подавших новые заявки на пособие по безработице, выросло на 212 тыс. за неделю, завершившуюся 13 апреля, по сравнению с предыдущим недельным приростом в 212 тыс. (пересмотрено с 211 тыс.). По данным Министерства труда США, этот показатель оказался ниже консенсус-прогноза рынка в 215 тысяч. Отчет показал, что рынок труда остается устойчивым, и инвесторы ожидают, что ФРС США может отложить снижение процентных ставок до сентября. Председатель ФРС Джером Пауэлл во вторник отметил, что денежно-кредитная политика должна быть более жесткой, поскольку инфляция в первые три месяца года продолжала удивлять своими повышательными тенденциями. В четверг президент ФРС Атланты Рафаэль Бостич заявил, что инфляция в США, как ожидается, вернется к целевому уровню 2% медленнее, чем многие ожидали. Бостич добавил, что его устраивает терпение и снижение ставок вероятно до конца года. Тем временем президент ФРС Нью-Йорка Джон Уильямс заявил, что он не чувствует необходимости снижать ставки и что денежно-кредитная политика находится в хорошем состоянии. Сильные экономические данные из США, а также теория повышения ставок в США продолжают способствовать росту курса доллара и выступают в качестве встречного ветра для пары EUR/USD. Через пруд Европейский центральный банк (ЕЦБ) дал понять, что может начать снижать процентные ставки в июне. Вице-президент ЕЦБ Луис де Гиндос заявил в четверг, что центральный банк будет готов сократить ограничения в отношении своей денежно-кредитной политики, если данные будут развиваться так, как он ожидает. Политик ЕЦБ Франсуа Виллеруа де Гальо подчеркнул, что ЕЦБ должен снизить процентные ставки в июне, чтобы избежать отставания от кривой инфляции. В другом месте политик ЕЦБ Йоахим Нагель заявил, что снижение ставки в июне становится все более вероятным, хотя некоторые данные по инфляции остаются выше ожиданий. Растущие спекуляции о том, что ЕЦБ начнет снижать процентную ставку раньше, чем ФРС США, оказывают давление на евро (EUR) и ограничивают рост EUR/USD на данный момент. Торговая рекомендация: При закреплении цены ниже отметки 1.0610 начинаем продавать. В случае преодоления отметки 1.0690 - покупаем. FreshForex предлагает замечательный бонус 300% на каждое пополнение от 100 долларов, предоставляя возможность увеличить торговые объемы! Больше аналитической информации Вы можете найти на нашем сайте

|

|

👋Всех приветствую! 📻 Из интересного на нашем рынке сегодня: 🛡 POSI - дивгэп (закрытие реестра по дивидендам 47,30 руб в субботу 20.04.2024) 🥜Друзья, четверг остался позади, обычный стандартный разнонаправленный день. Если бы не Астра, которая создала много шума и пары, тройки шевелений типа Росгосстраха, то день был бы достаточно серый, а так вроде как и ничего!) 🥜Фармсинтез в очередной раз не собрался на сходку. Да да, такое ощущение складывается, что их собрание преследуется по закону! Честное слово, задолбали!!! 🥜Сегодня интересен Селигдар. Вчера на формировании зелёной свечи в начале дня возможности для набора в среднесрок не было. Опять же, сегодня ключевой день. Днём ранее было сильное снижение и сегодня напрашивалась ростовая свеча. Как правило в большинстве случаев, это просто отскок, а дальше как минимум тест донышка или ещё ниже. Если так, то ещё куплю, а если эмоции утихли и бумага начнёт восстанавливаться с ходу, ну тогда Хомяк без позиции. Я ставлю на первый вариант. Не думаю, что так быстро негатив ушёл и все всё забыли. Ну ради приличия, как минимум хотя бы подпилить надо. 🥜ГлобалТранс и Хэндерсон корректировались и способны пойти на очередную волну роста. Тоже поглядываю за этими бумагами. 🥜Гемс вчера пролили чуток после роста. Вернул бумагу на карандаш, глядишь вновь придёт в нижнюю часть пилы. Пока про дивы молчат можно и поспекулировать. 🥜Ничего особого сегодня от рынка не жду. Думаю получится обычный стандартный день. Пятничной фиксации так не жду. А небольшая активность возможно связана с тем, что многие аккумулируют кэш под МТС Банк. Смотреть не полезу, но почему-то пришло в голову, что это дело на следующей неделе! 🥜И на сегодня просьба. Те кто участвовал в SPO Астры, чирканите в чатике по какой цене дали бумаги! 🍀Всем удачных торгов!) 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

Начнем этот материал с жизненного сравнения: если вы когда-то наливали воду или кофе в стакан, отвлеклись на пение птиц и не заметили, как жидкость миновала края емкости, то лужа на столе вызовет у вас как минимум досаду. Хорошо, если успели отпить, но ведь иногда приходится и устранять последствия перед тем, как приступить к напитку. Когда речь идет о биржевом стакане, ситуация с проливом бумаг тоже вызывает смешанные чувства, поэтому участники рынка обращаются к услугам маркет-мейкера. Можно многое рассказать про данную опцию, но, чем в большем количестве выпусков мы поддерживаем ликвидность бумаг, тем чаще у нас возникает вопрос: почему об этом инструменте так редко говорят и сами маркет-мейкеры, и инвесторы? В этом материале — исправляем ситуацию и рассказываем, как оценить пользу маркет-мейкера, на конкретных кейсах из практики. В каких форматах можно работать с маркет-мейкером Прежде всего стоит прояснить, что договор на оказание услуг маркет-мейкера, как правило, заключается между тремя сторонами: эмитентом, биржей и непосредственно маркет-мейкером, в роли которого выступает профессиональный участник рынка ценных бумаг. В таком случае работу с маркет-мейкером эмитенты могут выстраивать в четырех форматах, заключая договоры на поддержание: - спроса (выставление заявок только на покупку);

- предложения (выставление заявок только на продажу);

- цен (выставление заявок и на покупку, и на продажу);

- объема торгов.

Как показал наш опыт, разумнее планировать услуги маркет-мейкера именно в обе стороны — на выставление заявок и на покупку, и на продажу, чтобы обеспечивать поддержание цен. О том, как именно маркет-мейкеру удается этого достичь — следующий параграф. Как поддерживается цена бумаг Чтобы выполнять обязательства перед эмитентом и минимизировать собственные риски, маркет-мейкеру в работе необходимо учитывать определенные параметры, в частности — волатильность бумаги и ее стоимость относительно рынка. На первом этапе маркет-мейкер определяет равновесную цену (в основе расчетов — цена последних сделок и цена между лучшими заявками в стакане). Далее проходит оценка волатильности и выставляется объем заявок на продажу и покупку бумаг. К слову, именно волатильность влияет на спрэд между ценами (в нашем случае — от 0,6% до 2%). Максимальный спрэд фиксируется в трехстороннем договоре с биржей. В зависимости от цен и текущих доходностей по выпускам с похожими параметрами маркет-мейкер оценивает справедливую стоимость бумаги и определяет, на каком уровне она должна стоять относительно равновесной цены. Например, если ожидается снижение цены, то заявка на продажу ставится ближе к равновесной цене, на покупку — дальше, со смещением вниз. При ожидании повышения цены наоборот: заявка на покупку ближе к равновесной цене, на продажу — дальше).

Все заявки по бумагам контролируются в течение торгового дня, то есть переставляются в зависимости от ситуации на рынке, размера позиции, ожиданий и т.д. Как оценивается работа маркет-мейкера в рамках договора Один из самых резонных вопросов — как оценивать работу маркет-мейкера и отслеживать выполнение обязательств контрагента перед эмитентом. Ответ на него довольно убедительный: контроль работы маркет-мейкера по каждому виду услуг осуществляет биржа, которая каждый день проверяет, выполнены ли определенные условия или нет. Для каждого вида договора (их мы перечислили выше — поддержание спроса, предложения, цен, объема торгов) определены параметры, которые нужно соблюдать. Разберем самые распространенные. Поддержание спроса и предложения. В рамках такого договора первый параметр, по которому биржа отслеживает выполнение условий — минимально допустимый суммарный объем заявок на покупку (или продажу, если речь идет о поддержании предложения), который должен находиться в стакане в течение установленного периода времени и по определенным ценам. Второй параметр — достаточный объем сделок за день. Пример: маркет-мейкер должен стоять в стакане объемом минимум 200 бумаг в течение 345 минут каждый торговый день. Если биржа видит, что объем меньше 200 — таймер приостанавливается. Поддержание цен. В случае, когда маркет-мейкер оказывает услуги в обе стороны — на покупку и продажу бумаг, биржа также выделяет два параметра для выполнения условий договора. Первый: минимально допустимый суммарный объем заявок на покупку и на продажу должен находиться в стакане в течение определенного интервала времени, но уже с определенным спрэдом между ними. Второй параметр, как и в предыдущем кейсе — достаточный объем сделок за день. Пример: маркет-мейкер должен стоять в стакане объемом 200 на покупку и 200 на продажу так, чтобы разница цен между этими заявками была менее 2% в течение 345 минут каждый торговый день. Если объем любой из заявок меньше, или спрэд между ними больше — биржа приостанавливает таймер. Таким образом, если соблюдается одно из двух условий, обязательства маркет-мейкера считаются исполненными в данный торговый день. По итогам месяца биржа подсчитывает, сколько дней из общего количества торговых дней маркетмейкер выполнил обязательства. Важное примечание: маркет-мейкер выставляет только пассивные лимитные заявки, которые видны в стакане. Как эмитенту эффективно построить работу с маркет-мейкером Ликвидность облигаций — один из ключевых факторов, по которым инвестор оценивает возможность вложения в определенную бумагу. Как эмитенту определить эффективность работы маркет-мейкера с этой точки зрения? Исходя из нашей практики и опыта инвестиционного сообщества, мы предлагаем ориентироваться на три ключевых параметра: объем заявок по рыночным ценам, время присутствия заявок и объем торгов. Если говорить о первом параметре, то минимально допустимый объем заявок маркет-мейкера по каждому выпуску определяет биржа. Для бумаг третьего уровня листинга он чаще всего составляет 200 шт., но мы для комфорта клиента и инвесторов выставляем объем заявок с запасом — 400 шт. В случае с временным периодом присутствия заявок в стакане, то, чем он больше, тем комфортнее для инвестора. Например, если маркет-мейкер предлагает объем 400 бумаг в течение 90% всего торгового времени, то по факту инвестор практически в любое время любого дня может совершить сделку таким объемом по рыночной цене. Объем заявок и время присутствия, в свою очередь, напрямую влияют на объем торгов по бумаге. Поэтому помимо ключевых показателей, эмитенту также стоит ориентироваться на два более специализированных — доля маркет-мейкера в заявках и в сделках. Обратимся к инфографике, чтобы наглядно продемонстрировать этот тезис.

По графику видно, что доля заявок маркет-мейкера в общем объеме заявок по выпуску Ультра-БО-01 в среднем находилась в диапазоне от 40 до 80%. Таким образом, больше половины всего объема рынку предлагает именно маркет-мейкер.

Продолжая анализировать данные по выпуску Ультра-БО-01, можем также отметить, что маркет-мейкер «включается» именно в моменты, когда совершается большой объем сделок. Таким образом, инвесторы видят возможность совершить сделку большим объемом по интересным для них ценам. Объемы сделок маркет-мейкера по выпускам облигаций, с которыми работает «Юнисервис Капитал» На текущий момент «Юнисервис Капитал» поддерживает спрос по бумагам двух облигационных выпусков компании «Ультра» и одного выпуска эмитента «Сибстекло». Кроме того, заключен договор на поддержание цен облигаций компании «Чистая планета». Если говорить о промежуточных результатах нашей компании, то с 3.01.2024 по 15.04.2024 суммарный объем сделок маркет-мейкера по облигациям превысил 14,5 млн рублей. Средний дневной объем сделок маркет-мейкера по облигациям в этом году составляет порядка 270 тыс. рублей. Также по данным компании, через маркет-мейкера проходит порядка 10-20% всех сделок по выпускам, по которым оказывается соответствующая услуга. Помимо облигационных выпусков, компания «Юнисервис Капитал» поддерживает цены по акциям «Европейской Электротехники». В отличие от облигаций, биржа не допускает использование односторонних договоров по услугам маркет-мейкера в отношении акций и паев. Здесь процессы сложнее и динамичнее. Поэтому мы вернемся к этой теме в следующем материале.

|

|

Если Вы решили продать акции «ВЭМЗ Воскресенский электромеханический завод», мы расскажем, как можно реализовать акции «ВЭМЗ Воскресенский электромеханический завод» быстро, просто и без риска. Для продажи акций можно обратиться в компанию «МигБрокер», скупающему акции «ВЭМЗ Воскресенский электромеханический завод» в любом городе России Важный момент! Компания «МигБрокер» платит деньги сразу, до подписания документов о переходе прав на акции. Все налоги и комиссии, «МигБрокер» берет на себя. Специалисты компании всегда стараются сделать предложение по цене максимально выгодным, а расчет по сделке на выбор продавца (наличными или переводом на указанные реквизиты). При сделке необходимо личное присутствие владельца акций, паспорт гражданина РФ, документы подтверждающие право на владение акциями, (выписка, письмо от самого общества, сертификат и др.), если данные документы утеряны, обратитесь, обязательно поможем разобраться www.migbroker.ru Работаем без выходных с 9-00 до 22-00, 8 985 268 23 01 или пишите в WhatsApp Компания «МигБрокер», является профессиональным участником рынка ценных бумаг, все сделки совершаются по всем правилам и законам РФ. Сделки проходят в уполномоченном органе, регистраторе или у нотариуса если в Вашем населенном пункте такого не имеется.

|

|

🐹Камаз. 🥜Бумага долгое время находилась в нисходящей тенденции. Кружочки не стал рисовать. Те кто читают канал, имеют представление о тенденции основанной на минимумах и максимумах. Вот тут картина напоминает Новатэк. 🥜Но тут был первый сигнальчик на слом низходящей тенденции, когда бумага обновила предыдущий хай. А сейчас образовала и минимум выше предыдущего! 🥜Так что если ничего не сломается по пути жду бумагу на обновление свежеиспечонного хая!!! 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

😉ТЗА. 🥜Ну и ещё немножко итогов! 🥜Совсем свежая идея! Помнится в чате написали, типа покупаешь на хаях, прокатит на х...! 🥜А итог такой, кто не купил на хаях, того и прокатили на ...! А купившие имеют +9% по позиции! 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

🐹Росгосстрах. 🥜Иногда так бывает, что сетапчик не отрабатывает с ходу, но формирует ещё один. Примерно так и получилось в этой бумаге. 🥜Первый сигнал был на первой стабилизации после сильной волны коррекции, там то я и брал. И он отработал, давал 3%, но движение было таким органичным, что было ожидание продолжения и ускорения. Но вместо этого бумага пошла ниже. Моя позиция пришла в б/у, а на графике сформировался другой сэтапчик локального двойного дна. И вот уже он то через очередную стабилизацию и отработал. 🥜Был момент, что бумагу два дня назад пролили и вот тут немного грустно, что не дожали до основной трендовой. Там по плану должен был быть добор. А так в целом отличная сделка! 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

Топ-менеджеры группы расскажут о результатах работы ID Collect, MoneyMan и Своего Банка в 2023 г. и планах на будущее. 24 апреля IDF Eurasia организует прямой эфир для инвесторов, на котором выступят топ-менеджеры компании. Онлайн-мероприятие пройдет на YouTube-канале IDF Eurasia Talks. Темой вебинара станут результаты 2023 г. ПКО «АйДи Коллект», МФК «Мани Мен» и Своего Банка, а также планы на текущий год. Вниманию участников будет представлен аналитический обзор трендов финансового сектора. В ходе онлайн-трансляции инвесторы смогут задать любые вопросы топ-менеджменту компании. Начало мероприятия — в 16:00 по московскому времени. Спикерами вебинара станут Ирина Хорошко (CEO IDF Eurasia и председатель правления АО «Свой Банк»), Никита Вильгельм (CFO IDF Eurasia), Антон Храпыкин (IR-директор IDF Eurasia), Александр Васильев (генеральный директор ID Collect), Александр Пустовит (генеральный директор Moneyman). 2023 г. стал важным этапом развития для компаний финтех-группы IDF Eurasia: Свой Банк запустил розничный и корпоративный бизнес, Moneyman масштабировался с новым брендом Platiza, а сервис по возврату просроченной задолженности ID Collect освоил новые направления работы с distress-активами. «Всё это стало возможным благодаря постоянной поддержке инвесторов и партнеров», — подчеркнули в IDF Eurasia. По итогам 2023 г. IDF Eurasia вошла в топ-5 среди эмитентов на рынке ВДО по объему размещений. У группы три эмитента и восемь выпусков облигаций в обращении совокупным объемом 8,25 млрд рублей.

|

|

Компания «ХРОМОС Инжиниринг» динамично развивается на российском рынке с 1994 года в области научных разработок в газовой, промышленной и жидкостной хроматографии, а также в сфере комплексного оснащения лабораторий. В начале апреля эмитент успешно разместил дебютный выпуск облигаций объемом 500 млн руб. Эмитент вышел на рынок ВДО с растущими фин. показателями по итогам 9 мес. 2023 г. Рассмотрим итоги года согласно раскрытой отчетности. Эмитент занимает ведущие позиции на рынке и ведет полный цикл производства – от металлообработки и проектирования до комплексного оснащения лабораторий. По итогам работы 12 месяцев 2023 года Компания продолжает демонстрировать положительную динамику своей финансово-хозяйственной деятельности: выручка зафиксирована на уровне 1,24 млрд руб. (+20,8% к АППГ), показатели прибылей показывают также положительную динамику.

Несмотря на несущественный рост финансового долга в отчетном периоде (на 4,7% к АППГ), текущие показатели долговой нагрузки имеют положительную динамику в сравнении с тем же периодом предыдущего года за счет усиления ключевых операционных показателей.

Все показатели рентабельности ООО «ХРОМОС Инжиниринг» продолжают оставаться на высоком уровне. Достичь этого удалось благодаря существенному расширению и диверсификации клиентского портфеля. А при наличии собственной производственной площадки и учебного центра, эмитенту удается оптимизировать затраты. Сдержанная отрицательная динамика наблюдается только по показателю операционной рентабельности. Снижение обусловлено за счет роста управленческих расходов в отчетном периоде: были увеличены расходы на оплату труда за счет расширения персонала.

|

|

🐹НПО Наука. 🥜Обратите внимание, как точно Хомяк считал поведение бумаги по похожей ситуации в недавнем прошлом. Теже самые импульсы, та же самая обманочка и в итоге движение на слив импульса! А дивиденд в 1% не поддержал развитие ситуации на продолжение роста! 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

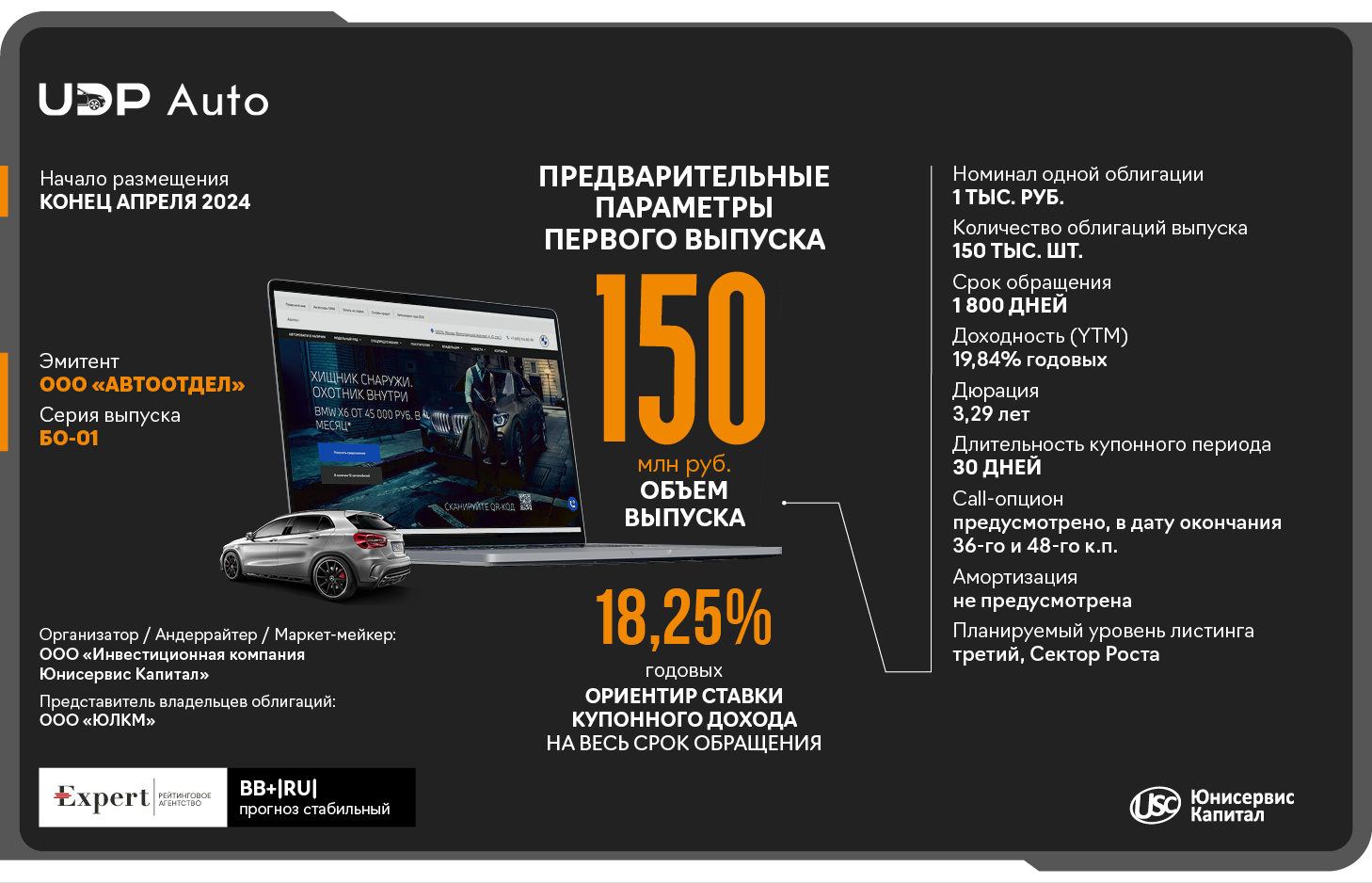

ООО «АВТООТДЕЛ» - владелец бренда UDP Auto, продуктовая B2B SaaS компания, поставляющая IT-решения для автомобильной индустрии, готовится разместить выпуск биржевых облигаций серии БО-01 – озвучены предварительные параметры дебютного выпуска. 24 апреля в 12:00 (Мск), эмитент проведет онлайн-встречу и ответит на все интересующие инвесторов вопросы. Предварительные параметры выпуска: объем — 150 млн руб., номинал одной облигации – 1000 руб., купонный период - 30 дней, ориентир ставки купонного дохода — 18,25% на весь период обращения – 5 лет. Доходность (YTM) — 19,84% годовых, дюрация — 3,29 лет. Также предусмотрен Call-опцион (возможность досрочного погашения): в дату окончания 36 и 48 купонного периода. Также по выпуску предусмотрена работа маркет-мейкера для обеспечения ликвидности выпуска. Размещение выпуска запланировано на конец апреля. Даты регистрации и торгов, окончательные параметры выпуска будут опубликованы дополнительно.

Привлекаемые средства по выпуску эмитент планирует направить на операционные и капитальные затраты для развития бизнеса компании – о чем подробнее будет освещено в прямом эфире. В преддверии размещения выпуска, 24 апреля, в 12:00 по московскому времени на YouTube-канале портала Boomin.ru состоится прямой эфир для инвесторов. Спикерами выступят Георгий Вехов, генеральный директор, СЕО и Станислав Заикин, финансовый директор ООО «АВТООТДЕЛ». Представители эмитента расскажут о финансово-хозяйственной деятельности и о стратегии развития компании, о целях привлечения заемных средств, а также ответит на все вопросы инвесторов. Также в эфире примет участие представитель организатора выпуска, руководитель направления по IR-сопровождению Светлана Дворникова. Модератором выступит Екатерина Днепрова, главный редактор портала Boomin.ru. Сразу по окончанию прямого эфира, в 13:00 по московскому времени, будет открыт сбор предварительных уведомлений в системе Boomerang, желающие поучаствовать в первичном размещении смогут подать заявки в течение суток. ООО «АВТООТДЕЛ» (бренд UDP Auto) – владелец программного обеспечения, позволяющего в срок от одной недели создавать десятки сайтов без написания единой строчки кода. Программное обеспечение, разработанное компанией, реализуется клиентам по модели периодической подписки, что обеспечивает стабильный и прогнозируемый денежный поток (по данным 2023 - 84% всей выручки компании составляют «периодические» платежи). Клиенты компании - импортеры автомобилей (автомобильные бренды) и дилеры, открывающие салоны данного бренда. Эмитент осуществляет свою деятельность на территории РФ и СНГ. Кредитный рейтинг эмитента от 17.07.2023 г. («Эксперт РА»): ruBB+, прогноз стабильный. Подробнее о компании - в презентации по итогам 2023 г.

|

|

🐹Селигдар. 🥜Вышел отчёт. Отчёт плохой. Рынок разочарован. Ну а дуболомы, коих на рынке очень много ещё ускоряют процесс снижения! Это хорошо, это экономит время! 🥜Тут ко времени у Вредного инвестора в гостях дядинька из Сели побывал, жаль, что до отчёта, так бы можно было послушать его оценку, но и так много полезной информации и больше понимания происходящего и перспектив. 🥜Пока бумага скорректировалась на 10% от предыдущего хая. Беру бумагу на карандаш и по старой тактике готов работать в две позиции. Первая идёт в работу среднесрок, планомерный набор позиции, до куда даст. И второй, это клон, чисто мелкие спекуляции, опять, как позволит рынок. Так что жду первого сигнала и начинаю со среднесрока. 🥜Кстати дивов по такому очёту может не быть или будут мизерные, что скорее всего вновь надавит на бумагу, но это уже ближе к делу. Но я знаю, что идея тут есть, убыток получается юольше бумажный и посидеть тут мне будет не страшно при затягивании снижения. ❗️Кому нужен результат через день-неделю после покупки, вам не сюда. Не хочется видеть бесконечные стоны в комментариях. 🐹Не является индивидуальной инвестиционной рекомендацией. 🐹Заходите к Хомяку в гости, поторгуем вместе: https://t.me/+4-I0ZRbmdTg4Nzcy (АО "Хомяк с биржи. Инвестиции и трейдинг".)

|

|

|

|