|

|

|

Текущая макроэкономическая ситуация, прогноз по Fresnillo.

|

|

Сбербанк, ГМК Норильский Никель, Роснефть

|

|

По поводу "минуток" FOMC много говорить не надо. Большинство членов комитета по открытым рынкам "открыто поддерживают" предложение по сокращению покупок бумаг на баланс Феда. Они считают, что прогнозы по улучшению экономики сбываются и "...вскоре может настать время для некоторого замедления темпов покупок, как указано в плане". Значит план, о котором я недавно писал, существует, и он вполне реален. Программа ФРС себя исчерпала. Выходить из неё страшно, не выйти вовремя - ещё страшнее. По поводу "минуток" FOMC много говорить не надо. Большинство членов комитета по открытым рынкам "открыто поддерживают" предложение по сокращению покупок бумаг на баланс Феда. Они считают, что прогнозы по улучшению экономики сбываются и "...вскоре может настать время для некоторого замедления темпов покупок, как указано в плане". Значит план, о котором я недавно писал, существует, и он вполне реален. Программа ФРС себя исчерпала. Выходить из неё страшно, не выйти вовремя - ещё страшнее.

С одной стороны впечатлили, с другой стороны разочаровали европейские индексы деловой активности. Германия показывает отличные результаты, Франция отстаёт, а в целом по еврозоне очень даже неплохое движение вверх. Неужели наступает давно ожидаемое восстановление? Неужели на такой деловой активности и с безработицей проблемы скоро будут решены? Неважно кто и как считает, а я полагаю, что безработица, как показатель экономического роста, гораздо важнее деловой активности. А вот на рынке труда в европах как было плохо, так плохо и осталось. И никакой индекс меня не переубедит. Деньги потекли в Европу - вот и активность, но деньги и экономика в последнее время как-то сильно разошлись в разные стороны.

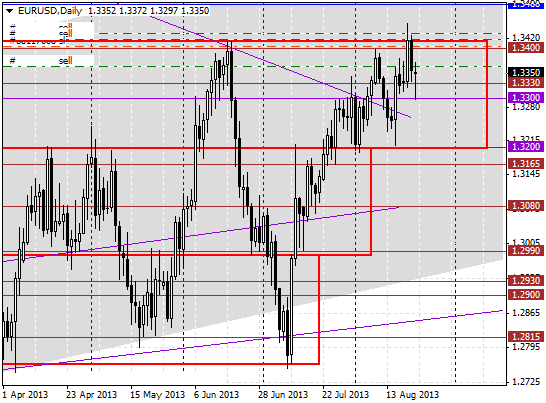

Я бы сказал, что в августе основная валютная пара встряла. Очень многие говорят: вы что не видите, что евро растёт? Покажите мне рост в августе и разойдёмся мирно. С одной стороны вполне неплохие европейские перспективы, которые описали все, кому не лень, и я в том числе. С другой стороны, неминуемо, в процессе и после окончания стимулирующих программ начнётся стерилизация долларовой денежной массы. Казначейству придётся гасить долги (хотя на балансе с помощью TWISTа теперь практически одни долгосрочные бумаги) и рассчитываться с ФРС по процентам. Ипотечные пулы (MBS) в конце концов тоже предполагают возврат средств на баланс ФРС и последующую стерилизацию. Так что в обозримом будущем после сворачивания QE долларовая денежная масса начнёт сокращаться. Таким образом сейчас в валютной паре наблюдается некий баланс, равновесие, которое может продержаться достаточно долго. Но только в том случае, если в сентябре Фед вдруг не откажется от своего плана, а я думаю не откажется. По торговле. В ближайшее время не жду сильных движений на основных долларовых валютных парах. Предполагаю, что евро останется в рабочих диапазонах или близко к ним. А вообще жду снижения евро. Открытые во вторник продажи евро живут и здравствуют (Недельный график евро, на котором есть причины для продаж там же и опубликован). Сегодня немного добавил к продажам. Жду по крайней мере промежуточных целей в районе 1.32.

Мирошниченко Михаил (consortium) Примечания. — Обзоры не являются рекомендациями к торговым операциям. — Прежде чем делать выводы по конкретной статье, загляните в предыдущие, может быть там есть объяснение моих действий сегодня. — Все графики в публикации сняты с малых рабочих счетов. На них повторены ордера с основных счетов с задержкой по времени.

|

|

Компания Ростелеком опубликовала итоги деятельности за 1 полугодие 2013 года по МСФО. Выручка за год снизилась на 4,7% до 154 млрд рублей. Продолжается смещение от традиционных источников доходов в сторону наиболее растущих сегментов рынка. Выручка сегмента местных телефонных соединений снизилась за год на 1,5% до 42,6 млрд рублей, доходы от внутризоновых телефонных соединений упали на 12% до 8,3 млрд рублей, а выручка сегмента междугородной и международной телефонной связи, уже более 5 лет неуклонно снижаясь, составила 8,9 млрд (-16% г/г). В сегменте мобильной связи выручка снизилась на 5% вследствие снижения ARPU до 235 рублей (-11%), при этом количество абонентов мобильной связи Ростелекома увеличилось за год почти на 900 тыс. человек до 13,8 млн. Снижение среднемесячного дохода с одного абонента снизилось в связи с отсутствием повсеместного предложения услуг мобильной передачи данных в первой половине 2013 года. Активные запуски сетей 3G в регионах присутствия мобильной голосовой связи от Ростелекома начались только в конце марта 2013 года. К настоящему моменту осуществлен коммерческий запуск сетей 3G в 21 регионе России. Компания продолжает активно развивать сегменты широкополосного доступа в интернет (ШПД) и платного ТВ: выручка по этим сегментам увеличилась до 26,7 и 5,5 млрд рублей соответственно (рост на 8,7% и 30% г/г). Количество абонентов платного телевидения увеличилось за год более чем на 700 тыс. человек до 6,9 млн, при этом компании удалось сохранить тенденцию по росту ARPU в данном сегменте на 16,6%. С учетом эффекта высокой базы в 1 полугодии 2012 года, когда компания отразила более 10 млрд рублей разовых доходов по статье «прочее» (организация видеотрансляции выборов), 4,7%-е падение выручки в отчетном периоде не выглядит драматичным. По статьям себестоимости наблюдается опережающий рост, обусловленный прежде всего увеличением амортизации в связи с активным вводом новых сетей 3G в регионах и соответствующим ростом капитальных вложений. Указанные изменения привели к снижению рентабельности по OIBDA до 37% с 54% годом ранее. Вкупе с увеличением отрицательного сальдо финансовых операций, рост себестоимости привел к снижению чистой прибыли на 34% до 13,7 млрд рублей. Также отметим, что компания подвела итоги процедуры предъявления акций к выкупу в рамках второго этапа реорганизации. В течение 45 дней после решения внеочередного собрания акционеры, голосовавшие «против» или не принявшие участие в голосовании по вопросу о реорганизации, предъявили требования о выкупе 21,5% обыкновенных и 58,6% привилегированных акций ОАО «Ростелеком», из которых соответствующими законодательству РФ признаны требования о выкупе 20,8% обыкновенных и 55,8% привилегированных акций. С учетом законодательно установленного ограничения на выкуп в размере 10% стоимости чистых активов компании объем предъявленных требований будет пропорционально уменьшен, и акции будут выкупаться с коэффициентом расчета 31,4%. Итоговая сумма выкупа составит 30,253 млрд. рублей. До 9 сентября 2013 года Компания произведет оплату по данным требованиям, в результате чего приобретет 6,5% обыкновенных и 17,5% привилегированных собственных акций. Кроме того, 5 августа Совет директоров Ростелекома утвердил решение об увеличении уставного капитала Компании путем размещения 1 582 234 000 дополнительных обыкновенных акций. Дополнительный выпуск акций необходим для обеспечения процесса присоединения «Связьинвеста», а также еще 20 компаний. Процесс реорганизации планируется завершить уже осенью этого года, в результате чего Связьинвест присоединится к Ростелекому, будет устранено перекрестное владение, а доля государства в реорганизованной компании составит более 50%. С учетом допэмиссии и дальнейшего погашения казначейских акций структура акционерного капитала Ростелекома составит 2 669 204 301 обыкновенных акций и 242 831 469 привилегированных акций. Мы обновили модель Ростелекома с учетом вышедшей отчетности. Исходя из наших прогнозов чистой прибыли, акции компании торгуются сейчас с P/E около 12, что существенно превышает оценку российского фондового рынка в целом и исключает Ростелеком из списка наших приоритетов. Первоисточник http://bf.arsagera.ru/svyaz_telekommunikacii_i_...

|

|

Несмотря на отсутствие макроэкономической статистики, неплохой новостной фон из Европы и признаки стабилизации в Китае, доходности американских облигаций обновляют локальные максимумы. Ухудшение перспектив роста российской экономики заставляют ЦБ расширять коридор и поддерживают наш негативный взгляд на динамику рубля. Ситайция на рынке Доходности облигаций США обновляют локальные максимумы: Протоколы ФРС с одной стороны не содержали прямого указания на ужесточение политики уже в сентябре, но с другой стороны показали поддержку со стороны голосующих членов Комитета планам Бернанке по сокращению покупок облигаций в текущем году с учетом состояния экономики. Доллар продемонстрировал рост по отношению к основным валютам, фондовые индикаторы снизились, а доходность индикативных десятилетних облигаций США обновила локальный максимум на отметке 2,93 процентов годовых. Настроения по еврозоне продолжают улучшаться: ЦБ Германии снова повторил, что крупнейшая экономика зоны евро должна стабилизироваться во второй половине текущего года, так как показала самый сильный рост за год во втором квартале. Общее улучшение отношения участников рынков к “оживающей” экономике зоны евро, способствовало выходу пары евро-доллар к уровню 1,3450. Цены на нефть имеют потенциал роста: Котировки североморской нефти сорта Brent консолидируются на достигнутых уровнях вблизи отметки $110 за баррель, оставаясь в торговом диапазоне $108 – 112 за баррель. Геополитическая неопределённость на Ближнем Востоке и небольшое снижение запасов нефти в стратегических хранилищах США поддерживают цены на текущем уровне. Активность в производственном секторе Китая в августе выросла до максимума последних четырех лет, что позитивно для сырьевых рынков. Кроме того, в результате приближения сезона ураганов в США цены на нефть имеют потенциал для скачкообразного роста. Прогнозы и ожидания Мы понизили прогноз роста до 2,0% на этот год: Замминистра экономического развития А.Клепач сообщил на прошлой неделе, что ВВП РФ вырос в июле на 1,8%г/г, и с учетом роста на 1,4%г/г в 1П13, правительственный прогноз роста 2,4% слишком оптимистичен. Мы понизили наш прогноз роста на 2013 год с 2,2%г/г до 2,0%г/г. Слабый рост поддерживает ожидания снижения ставок, но статистика по инфляции пока не позволяет на это рассчитывать. Вместо дефляции в августе цены выросли на 0,1% с начала месяца, что означает, что инфляция в этом году может остаться выше целевого диапазона 6,0%, что ограничит возможности ЦБ по снижению ставок. Мы сохраняем негативный взгляд на динамику рубля: Несмотря на решение Минфина отложить покупку валюты на открытом рынке как минимум на месяц, ЦБ за последнее время дважды расширял границы коридора корзины до 32,05 – 39,05. Пара доллар/рубль всю неделю находится у отметки 33,00, а бивалютная корзина демонстрирует уверенное закрепление выше отметки 38,00, которая на данный момент является границей повышенных интервенций российского регулятора. Мы по-прежнему считаем, что фундаментальная картина указывает на возможность продолжения негативной динамики российской валюты, только активность экспортёров может привести к консолидации рублёвых пар. Торговые диапазоны по парам доллар/рубль и бивалютная корзина/рубль на ближайшую неделю представляются нам как 32,50-33,50 и 37,50-38,50 соответственно. Статистика X 31/07/13 07/08/13 14/08/13 21/08/13 Интервенции ЦБ за неделю, $ млн -997 -1201 -1461 -1324 Евро/доллар США, $ X 1,3302 1,3336 1,3255 1,3355 Цена на нефть Brent, $/барр 108,66 106,896 110,04 111,11

|

|

Сегодня по отношению к большинству валют развитых стран американский доллар растет в цене. Рынок находится в ожидании данных по безработице в США и статистики по недвижимости. Макроэкономические данные свидетельствуют о том, что крупнейшая экономика готова встать на путь восстановления после финансового кризиса. Мировые фондовые индексы торгуются на отрицательной территории. Федеральный Резерв намекает, что следует ожидать сокращения программы выкупа государственных облигаций. Это приводит к наращиванию покупок в защитных долларовых активах, и, в результате, поддерживает американскую валюту. После опубликования расшифровок последнего заседания ФРС США, основная валютная пара снизилась на 0,1% до 1,3350. Евро достигал дневных минимумов у 1,3330, но позже немного восстановился. На фоне укрепления американской экономики регулятор, скорее всего, будет снижать объемы программы по количественному смягчению. Сегодня в еврозоне планируется публикация индексов PMI, рынок ждет хороших данных. Это может вернуть евро на позитивную территорию. Пока на рынках царит защитный доллар, однако, ближайшая цель по паре 1,3390. На позитивном фоне «американца» исключением является австралийский доллар. Пара AUDUSD растет на 0,2% до 0,8990. Причиной улучшения «осси» стали данные из Китая. Индекс PMI свидетельствует о том, что КНР не намерена снижать темпы роста экономики. Это, безусловно, позитивная новость для Австралии, для которой КНР — крупнейший рынок сбыта. Тем не менее, показатель выше 0,9020 не предвидится.

|

|

Предположительно развитие зигзага в волне (ii) завершено. И завершился этот зигзаг конечным диагональным треугольником, после чего последовало сильное движение вниз. Таким образом можно предположить, что случился разворот и в ближайшее время нас ожидает продолжительное снижение. Пока же, после вчерашнего снижения, быки пытаются восстановить утраченные позиции. Посмотрим что у них из этого выйдет, я же ожидаю боковой коррекции. Читать свежий Волновой анализ. Смотреть другие прогнозы.

|

|

Сегодня в 20:00 МСК на нашем портале пройдет вебинар «В помощь скальперу — QScalp». Во время прямого телемоста из Чикаго Светлана Орловская, сотрудник брокерской компании Mirus Futures, расскажет о возможности скальперской торговли на американских рынках с помощью популярного привода QScalp. Также она представит участникам Николая Морошкина – создателя QScalp, который познакомит слушателей вебинара со своей разработкой и опишет его основные возможности. Торговый привод QScalp – одно из самых популярных средств для высокоскоростной ручной торговли на российском фондовом рынке. Теперь он приобрел возможность торгового доступа на CME, CBOT, NYMEX и другие зарубежные площадки через подключение Zen-Fire. В ходе вебинара вы узнаете: об элементах предоставления информации; как проводятся торговые операции с QScalp; как настроить подключение Zen-Fire для торгового доступа скальперского привода. Узнайте, как использовать QScalp при торговле на биржах США! Модератор вебинара – Светлана Орловская, брокер в американской компании Mirus Futures, зарегистрированный брокер Национальной Ассоциации Фьючерсов (NFA), NFA ID 0414089. Ведущий вебинара — Николай Морошкин, создатель торгового привода QScalp и других программ. Специалист в области вычислительной техники. Разработчик автоматизированных бизнес-систем. В профессиональном трейдинге с 2008 года. Более подробную информацию о приложении QScalp и других разработках Николая Морошкина вы найдете на его сайте:www.moroshkin.com/qscalp.html.

|

|

|

|