|

Интер РАО раскрыла финансовые результаты за 1-й квартал 2016 года, которые возвестили о росте чистой прибыли компании почти на 6% и увеличении EBITDA более чем на четверть.

Более 60% доходов Интер РАО принес сбытовой сегмент, который в 1-м квартале продемонстрировал рост на 13,2%, показав результат в 139,0 млрд руб. Это связано как с увеличением отпуска электроэнергии из-за относительно низких температур в начале текущего года, так и с ростом отпускных цен для потребителей на фоне роста клиентской базы. Второй по значимости сегмент компании, представленный генерацией, нарастил доходы всего на 2,9%, до 55,5 млрд руб. Во многом это стало возможным благодаря деятельности подсегмента теплогенерации, в который входят ТГК-11 и Башкирская генерирующая компания. В сумме они принесли Интер РАО около 24,4 млрд руб. (+9,6% г/г), получив ощутимую поддержку в виде повышения тарифов на тепло в регионах присутствия. А иначе пришлось бы констатировать падение доходов в генерирующем сегменте, ведь из-за ремонта двух энергоблоков Пермской ГРЭС подсегмент электрогенерации не досчитался в отчетном периоде почти 2% выручки и довольствовался результатом в 31,1 млрд руб.

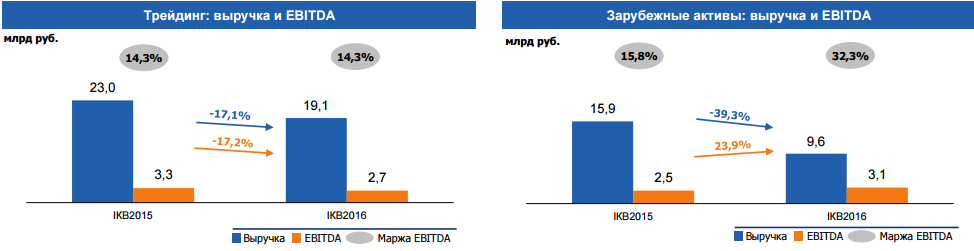

В свою очередь, трейдинг и зарубежные активы, которые в последние годы демонстрировали двузначный рост выручки, на сей раз зафиксировали ее снижение на 17,1% и 39,3%, до 19,1 млрд и 9,6 млрд руб. Негативное влияние на трейдинговые операции оказало сокращение объема экспортных поставок по ключевым направлениям (Финляндия, Китай, Казахстан) в связи с изменением рыночной конъюнктуры, а также вследствие окончания действия договора о поставках электроэнергии на Украину. Что касается зарубежных активов, то главная причина сокращения доходов здесь кроется в реализации пакетов активов в Армении.

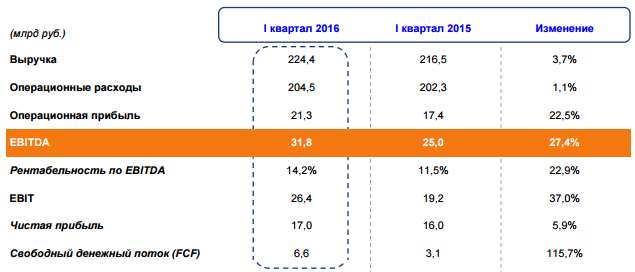

Совокупная выручка Интер РАО с января по март поднялась на 3,66%, до 224,4 млрд руб. При этом операционные расходы прибавили лишь чуть более 1%, составив 204,5 млрд руб. Их динамика могла быть и отрицательной в связи с жестким контролем над затратами на топливо, сократившимися на 13,9%, до 34,4 млрд руб., если бы не возросшая на 16,1%, до 58,3 млрд руб., плата за услуги по передаче электроэнергии из-за ее большего потребления и повышения тарифов на ее передачу. В любом случае операционная прибыль компании и без этого увеличилась почти на четверть, достигнув 21,3 млрд руб.

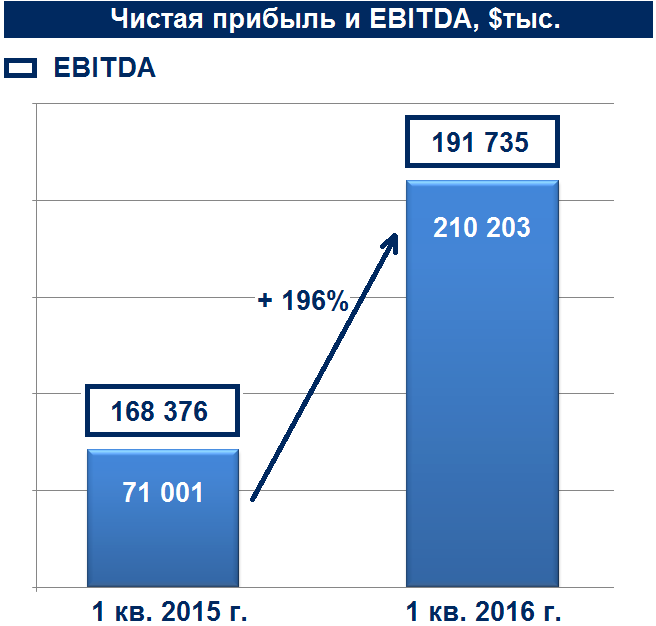

Финансовые статьи отчетности с учетом доли в прибыли ассоциированных и совместных предприятиях общей позитивной картины не испортили. Чистые финансовые доходы холдинга оказались чуть ниже 400 млн руб., а чистая прибыль Интер РАО выросла с 16 млрд до 17 млрд руб. EBITDA повысилась более чем на четверть, достигнув 31,8 млрд руб. Основной вклад в этот показатель внесла прежде всего российская генерация, благодаря вводу блока N9 в рамках ДПМ на Черепетской ГРЭC, а также переаттестации ранее пущенных в эксплуатацию блоков.

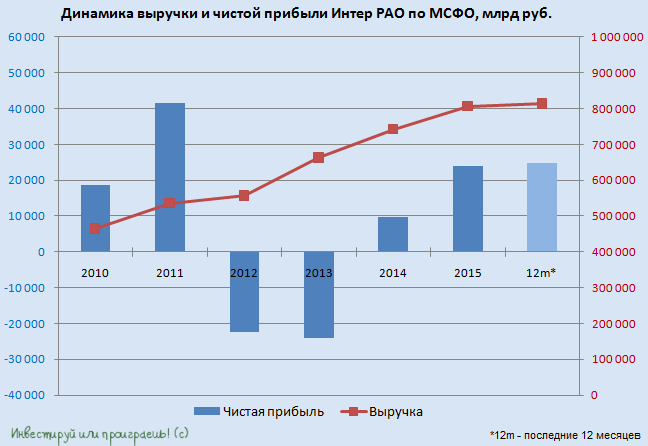

Результаты компании рынок приветствовал обновлением трехлетних максимумов по ее акциям. Особенно порадовали биржевых игроков опережающие темпы роста EBITDA по сравнению с выручкой, что позитивно отразилось на рентабельности по этому показателю, достигшей 14,2%. Благодаря практически отсутствующей долговой нагрузки (NetDebt/EBITDA<0,1x) и серьезной рыночной недооценке, бумаги Интер РАО даже после значительного удорожания последних месяцев не исчерпали потенциал роста. Напомню, что стратегия Интер РАО до 2020 года нацелена на развитие бизнеса преимущественно в Российской Федерации. Именно с этим можно связать недавнюю продажу доли в грузинской Мтквари энергетика консорциуму международных инвесторов. Впрочем, у холдинга есть и внутрироссийские новости, касающиеся крупнейшей сделки в отечественной электроэнергетике за последние пять лет. В мае Интер РАО наконец договорилась с Евросибэнерго о продаже 40,3% акций Иркутскэнерго за 70 млрд руб. Главной же темой переговоров оставались дивиденды. Определенность в этом вопросе появилась, и выплаты, на которых настаивал энергохолдинг, включены в цену сделки с Евросибэнерго. Рекомендация по акциям Интер РАО — «покупать». Совершить сделки по акциям компании вы сможете, открыв счет у одного из крупнейших и надежных брокеров страны. У него же вам предложат выгодные условия с открытием ИИС. |

| ||||

Поиск котировок:Например: Газпром

|

|