|

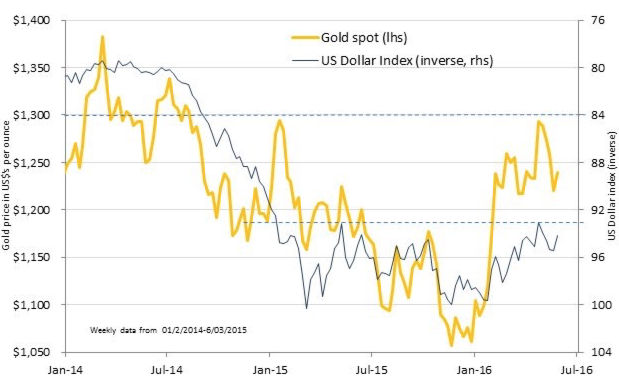

Золото отметилось самым стремительным внутридневным ралли за последние 11 недель после выхода в свет статистики по американскому рынку труда. Занятость продемонстрировала худшую динамику с 2010-го, что резко уменьшило вероятность ужесточения денежно-кредитной политики в июне-июле. В настоящее время фьючерсы CME отдают предпочтение сентябрю, что оказывает давление на доллар США и способствует восстановлению позиций драгметалла после майского разгрома. Теоретически девальвация «американца» должна способствовать росту импорта крупнейшим мировым потребителям, хотя на практике выходит иначе. В частности, 16%-й рост цен на золото в Индии с начала года привел к тому, что импорт падает на протяжении четвертого месяца подряд. Как сообщил Bloomberg со ссылкой на источники, пожелавшие остаться неизвестными, в мае показатель сократился на 51% г/г, до 31 тонны. В апреле речь шла о 22 тоннах. Динамика золота и индекса доллара

Источник: Kitco. Теория частенько не дружит с практикой, однако нужно понимать, что рост котировок XAU/USD приводит к увеличению инвестиционного спроса и, напротив, способствует снижению интереса потребителей металла в ювелирном деле и в других отраслях. Основные ETF сконцентрированы в Европе и в Штатах, поэтому увеличение их запасов до максимума с ноября 2013-го (1858,2 тонны) вкупе с информацией о падении объемов индийского импорта свидетельствует о том, что золото продолжает течь с Востока на Запад. В 2013-2015-х направление движения было иным и соответствовало «медвежьему» тренду по XAU/USD. Сейчас ситуация коренным образом изменилась, что позволяет говорить об устойчивости восходящей тенденции. Крайне сомнительно, чтобы драгметалл в ближайшие три-шесть месяцев смог рухнуть ниже $1100, не говоря уже о $1000 за унцию. Любопытно, но история показывает, что драгметалл обычно дорожал в периоды ужесточения денежно-кредитной политики ФРС, а не наоборот, как утверждает теория. Его стоимость в 1970-х увеличилась с $35 до $850, в 2004-2016-го — с менее чем $400 до более чем $700 за унцию. В 2016-м причину можно найти в неторопливости Федерального резерва. Пока ставки долгового рынка США не желают идти вверх из-за снижения вероятности монетарной рестрикции, а инфляция ускоряется, реальная доходность казначейских облигаций падает, что является «бычьим» фактором для XAU/USD. Таким образом, чем дольше Вашингтон будет тянуть со вторым повышением ставки по федеральным фондам, чем более благоприятной будет среда для поклонников драгметалла. Если добавить к вышеперечисленным факторам риски выхода Британии из состава ЕС, что будет постепенно увеличивать волатильность на Forex (еще один козырь «быков» по золоту), то среднесрочная стратегия по анализируемому активу становится очевидной. Его необходимо покупать. На мой взгляд, успешный тест сопротивления на $1251 позволит сформировать длинные позиции с первоначальными таргетами на $1264 и $1282 за унцию. В качестве альтернативы имеет смысл обратить внимание на покупку ETF на физическое золото, бумаги которого торгуются на Московской бирже. |

| ||||

Поиск котировок:Например: Газпром

|

|