|

В понедельник, 23 декабря, Мечел отчитался по US GAAP за 1-е полугодие и девять месяцев 2013 года. Несмотря на то, что результаты оказались ожидаемо слабыми, инвесторы позитивно восприняли улучшение в 3-м квартале ряда показателей, в том числе успехи компании по сокращению уровня долга. Оптимистично были восприняты и планы компании по реализации активов в 2014 году, обозначенные в ходе телефонной конференции. Финансовая отчетность Мечела за 2-й и 3-й кварталы по US GAAP в целом совпала с консенсус-прогнозом и не окажет существенного влияния на котировки акций компании. На данный момент в центре внимания находятся долговые проблемы компании. Как и ожидалось, долговая нагрузка в терминах Netdebt/EBITDA выросла до рекордных 12,7х, соотношение EBITDA/ITEREST по итогам девяти месяцев снизилось до 1,11х. В то же время Мечелу удалось договориться о ковенантных каникулах с большинством кредиторов и о реструктуризации кредита Сбербанка, поэтому повышение долговых коэффициентов едва ли приведет к распродажам в бумагах компании.

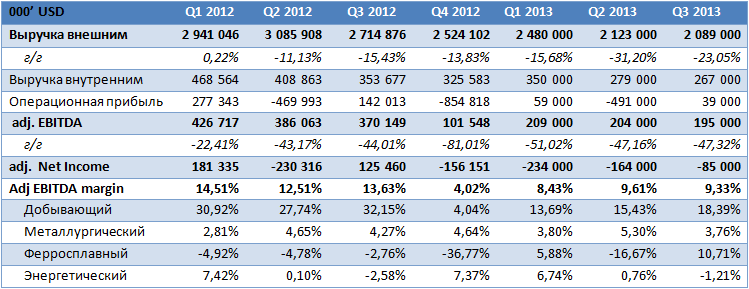

Источник: данные компании, расчеты Инвесткафе. Темпы снижения выручки в 3-м квартале замедлились до 23,05% г/г с 31,2% во 2-м. Однако операционные расходы уменьшались медленнее, чем выручка, поэтому EBITDA во 2-м и 3-м квартале упала на 47,2% и 47,3%, до $204 и $195 млн соответственно. EBITDA margin с июля по сентябрь составила 9,33%, сократившись на 0,3 п.п. в квартальном сопоставлении. Стоит отметить улучшение результатов ферросплавного сегмента в 3-м квартале. После продажи убыточных активов EBITDA margin поднялась до 10,7%, против -2,76 пункта за аналогичный период прошлого года. Улучшился результат и в энергетическом сегменте, где показатель вырос до -1,21%. В ходе конферец-звонка стали известны планы Мечела по продолжению программы реализации непрофильных активов в 2014 году. Возможна продажа доли в проекте разработки Эльгинского месторождения. За счет продажи активов компания планирует выручить порядка $1 млрд из $2 млрд долга, которые необходимо погасить в следующем году. Однако, по моим оценкам, стоимость оставшихся у Мечела непрофильных активов даже с учетом доли в Эльгинском проекте не превышает $700 млн, так что я не исключаю, что компании придется вести переговоры с кредиторами и в следующем году. Реакция рынка на публикацию отчетности будет нейтральной, однако подогреть интерес к бумагам Мечела могут успехи в переговорах с основными кредиторами, в результате которых удалось договориться о ковенантых каникулах практически по всем крупным займам. Положительная динамика в 3-м квартале показывает, что компании удалось пережить наиболее трудный период и избежать реализации наихудшего сценария. Однако переоценка стоимости бумаг Мечела невозможна, пока цены на уголь не восстановятся и компания не вернется к приемлемым уровням долговых коэффициентов. Пока таргет находится на пересмотре. |

| ||||

Поиск котировок:Например: Газпром

|

|