|

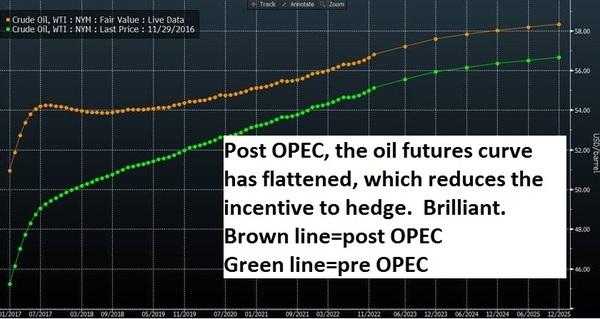

Итак, ОПЕК с января сокращает нефтедобычу на 1,2 млн баррелей в сутки и ждет, что Россия и другие не входящие в картель государства урежут производство черного золота на 0,6 млн. Таким образом, ежесуточно в мире должны будут добывать на 1,8 млн баррелей нефти меньше. Но достаточно ли этого, чтобы с уверенностью заявлять об окончании периода профицита нефти в мире и постепенном восстановлении цен хотя бы к $70? Прежде всего хочу обратить внимание на то, как изменился контанго до и после саммита ОПЕК 30 ноября. На графике снизу зеленая кривая обозначает цены фьючерсов на WTI до саммита, а оранжевая — после. Как видите, разница между ближайшими контрактами изменилась значительно больше, чем разница между дальнейшими. Во-первых, это указывает на сомнения инвесторов в возможности соглашения оказать долгосрочный эффект на котировки нефти. Во-вторых, снижения угла наклона контанго потенциально может подтолкнуть инвесторов отказаться от долгосрочного хранения нефти и тогда на рынок поступит дополнительное предложение. Оба вывода не вселяют особого оптимизма по поводу будущей динамики цен.

Что же касается сути соглашения, то, на первый взгляд, ОПЕК действительно сделала серьезные шаги для стабилизации мирового рынка нефти. Потолок добычи, установленный ОПЕК на 1 полугодие 2017 года на уровне 32,5 млн баррелей, соответствует объемам 1-го полугодия 2016-го. При этом 17 апреля первая попытка заморозить добычу потерпела крах из-за позиции Ирана. По данным ОПЕК, в тот момент мировой профицит составлял 2,2 млн баррелей в сутки. Иными словами, последние договоренности внутри картеля о снижении производства — это не что иное, как запоздалая реализация апрельской идеи о заморозке добычи. Обратимся к деталям сделки. Вот что предлагает ОПЕК.

Источник: данные ОПЕК. Наиболее серьезное сокращение производства предпримут Саудовская Аравия, Ирак, ОАЭ и Кувейт. Ливия и Нигерия не участвует в сделке вообще. В связи с этим интересно рассмотреть динамику добычи во всех этих странах.

Ирак, ОАЭ и Кувейт объединяет то, что добыча нефти у них на сегодня находится на максимуме потенциала. Это означает, что дальнейший ее рост в краткосрочной перспективе маловероятен. Посмотрим на Нигерию и Ливию.

В этих государствах ситуация прямо противоположна той, что была описана выше: уровень добычи существенно ниже средних исторических максимумов. Стоит отметить, что в Нигерии и Ливии остаются высокими политические риски и угроза развития новых военных конфликтов. Однако, судя по тенденции последних месяцев, добыча в этих странах уверенно растет. Это дает основание предположить, что за последующие полгода в сумме эти страны вполне могут увеличить добычу на 0,5 млн баррелей в сутки, а значит появление глобального дефицита нефти в горизонте действия соглашения ОПЕК уже под вопросом. О способности роста цен на нефть оживить сланцевую отрасль США сказано достаточно. Также неоднократно было отмечено, что рентабельность добычи сланцевых производителей существенно улучшилась за последние годы. Нет дыма без огня: последний прогноз EIA уже не только не предполагает сокращения производства, но не исключает и его рост к концу 2017-го. Наконец, вспомним, что Дональд Трамп намерен активизировать нефтедобывающую отрасль, чтобы отказаться от импортных поставок углеводородного сырья. Не знаю, как быстро эти планы осуществятся, но учитывая, что сейчас США импортирует чуть более 8 млн баррелей нефти в сутки, даже частичная их реализация способна свести усилия ОПЕК на нет.

Пока рано говорить о том, что независимые производители реально согласились сократить добычу. До саммита ОПЕК министр нефти Венесуэлы заявлял, что в переговорах будут участвовать 20 стран. После сообщили, что приглашение на встречу ОПЕК было разослано 14. Затем агентство Bloomberg со ссылкой на источники сообщило, что только Россия и Оман согласны заморозить среднесуточную добычу. В этой связи особенно интересно, чем закончится встреча независимых производителей в Вене 10 декабря. Но, очевидно, чрезмерно какого-то прорывного решения от них ждать не стоит. В заключение отмечу, что действий ОПЕК оказалось достаточно для создания ценовой поддержки для нефти на отметке $50. Однако долгосрочного восходящего тренда это, очевидно, не создает. В мире по-прежнему слишком много нефти и нет твердой уверенности, что в ближайшее время ее станет меньше. Даже если встреча независимых производителей закончится относительно успешно, я думаю, что в обозримом будущем $55 — это максимум для котировок Brent. Хорошей альтернативой вложениям в нефтяные фьючерсы выглядят ETF, представленные на Московской бирже. |

| ||||

Поиск котировок:Например: Газпром

|

|