|

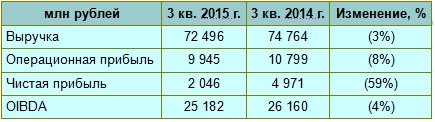

МГТС отчиталась о результатах деятельности за девять месяцев и 3-й квартал текущего года. Представленный документ свидетельствует о том, что, несмотря на экономический спад в РФ, выручка компании с января по сентябрь поднялась на 3% г/г, до 29,5 млрд руб., а себестоимость продаж увеличилась только на 1%, до 16,4 млрд. Основным драйвером роста выручки остается сегмент услуг связи. С начала года по 30 сентября чистая прибыль МГТС повысилась на 28,3%, до 9,6 млрд руб., что дает мне основания оценить ее отчетность как достаточно сильную. Напомню, что МГТС оперирует в самом высокодоходном московском регионе и совместно с МТС предоставляет мобильные и проводные услуги связи, в том числе:

GPON Наличие высокоскоростной оптоволоконной линии связи позволяет компании передавать данные с внушительной скоростью 500 мбит/cек. МГТС тесно сотрудничает с государством и реализует ряд проектов по заказу правительства Москвы. Судя по структуре доходов, большая часть выручки МГТС генерируется сегментом городской телефонной связи, а свои услуги компания в основном предоставляет физлицам.

В последние три года выручка МГТС росла в основном за счет ежегодной индексации тарифов на связь в условиях уже насыщенного рынка, судя по завышенному числу абонентских линий. Так, в апреле этого года Федеральная служба по тарифам разрешила повысить стоимость самого популярного у физлиц пакетного безлимитного тарифа на 3,5%. В результате стоимость пакета увеличилась с 487 руб. до 504 руб. Операционную прибыль МГТС не удается наращивать теми же темпами, что и выручку. В прошлом году операционная прибыль сократилась с 15,1 млрд руб. до 13,6 млрд. Объем реальных денежных средств, сгенерированных МГТС в 2014 году, составил 18,4 млрд руб. Судя по показателям 1-го полугодия текущего года, нас ждет снижение объема средств от операционной деятельности по итогам года при прогнозе 17 млрд руб. Между тем с 2012 года компания не генерировала убытков и сохраняла рентабельность на уровне 34%. Немаловажно для оценки компании напомнить, что ее ключевым акционером является АФК Система. Судя по управлению портфелем холдинга, его владелец Владимир Евтушенков зарекомендовал себя как эффективный управленец и стратег. Притом что стационарная телефонная связь во многом уступила место мобильной, симбиоз МТС и МГТС, в том числе использование возможностей МТС Банка, в портфеле Системы выглядит оптимально. Сравнительный анализ по мультипликаторам

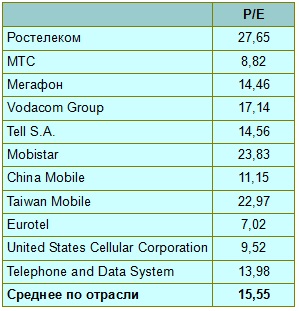

Анализ мультипликаторов показывает, что МГТС торгуется с 16%-й премией к аналогам из развивающихся стран и с дисконтом 32% к аналогам с развитых рынков. В случае с МГТС, на мой взгляд, более релевантным выглядит сравнение с первой выборкой. Судя по нему, на данный момент акции МГТС переоценены, поэтому я рекомендую их держать. Совершить сделки по акциям компании вы сможете, открыв счет у одного из крупнейших и надежных брокеров страны. |

| ||||

Поиск котировок:Например: Газпром

|

|