|

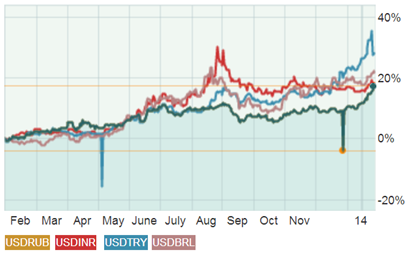

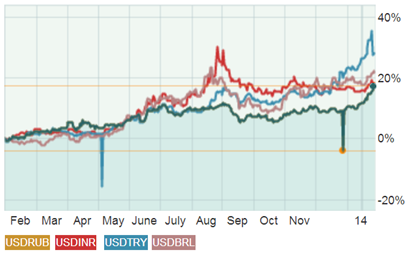

В последнее время мы стали свидетелями резкого ослабления валют большинства развивающихся стран. Судя по всему, «деревянный» еще легко отделался. Так, за последний год российский рубль ослаб почти на 20%, бразильский реал потерял около 23%, индийская рупия снизилась на 20%, а турецкая лира обвалилась почти на 30%. Динамика курса рубля, реала, турецкой лиры и индийской рупии к доллару США

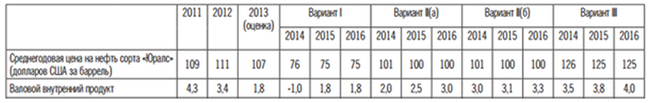

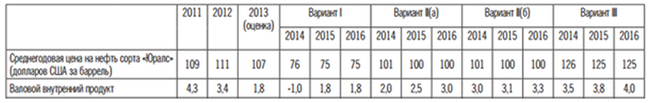

Источник: данные marketwatch. Среди фундаментальных причин ослабления валют стоит отметить замедление темпов роста соответсвующих экономик и традиционно относительно высокий уровень инфляции. Сильное влияние оказывает и замедление роста объема экспорта (в том числе и в развитые страны), что оказывает давление на сальдо торгового и платежного балансов. В этом контексте России еще повезло с ее профицитом внешней торговли в отличие от, например, той же Турции. Тем не менее, одними только фундаментальными факторами объяснить столь значительное ослабление валют нельзя. Вне всякого сомнения, более значимым фактором в виду бегства «в качество» сейчас является отток капитала с развивающихся рынков, к которым относится и Россия. Этот процесс многократно усилился после начала сокращения объемов покупки ФРС США ипотечных и государственных облигаций в декабре 2013 года. Тогда объем программы был сокращен на $10 млрд, до $75 млрд. Дополнительный удар американским регулятором был нанесен 29 января 2014 года, когда программу опять урезали на очередные $10 млрд. Центробанки ряда развивающихся стран на фоне обеспокоенности резким ослаблением национальных валют, будучи не в силах сдержать спекулянтов, в последние дни предприняли повышение ключевых процентных ставок. Так, ЦБ Индии повысил ставку с 7,75% до 8%, регулятор ЮАР — на 0,5 п.п., до 5,5%. Жестче всех действовал турецкий регулятор, который повысил ключевую ставку с 4,5% до 10%. Обычно для соответствующих целей используются валютные интервенции. Поэтому сложно прогнозировать, к чему в средне- и долгосрочной перспективе приведет использование для борьбы со спекулятивным ослаблением валюты такой тяжелой артиллерии как монетарная политика. Потенциально это может сократить деловую активность и ввергнуть соответствующую экономику в стагнацию, а в худшем случае — привести к дефляции. Впрочем, действия регуляторов достигли своей цели и немного охладили пыл спекулянтов. Например, в Турции местная валюта в результате мер Центробанка укрепилась почти на 5%, что хорошо видно на приведенном выше графике. В связи с этим возникает вопрос, будет ли российский ЦБ использовать опробированные другими развивающимися странами методы в борьбе со спекулятивным ослаблением валют посредством кредитно-денежной политики? На мой взгляд, вряд ли. Да, ЦБ явно заинтересован в некотором ужесточении монетарной политики. Дело в том, что по итогам 2013 года уровень инфляции значительно превысил таргетируемый диапазон в 5-6% и достиг 6,5%. На 2014 год цель по уровню инфляции находится на уровне 5%, который будет недостижим без дальнейшего сдерживания правительством тарифов естественных монополий либо ужесточения регулятором кредитно-денежной политики. Помимо сокращения инфляции, конечно же, стоит отметить такой приятный бонус от стратегии, как экономию ЗВР. Согласно нормативов МВФ, ЗВР в нормальных условиях должны покрывать 6-месячный импорт. В случае с РФ это немногим менее $190 млрд. Сейчас ЗВР составляют $509 млрд. Если учесть, что в кризис 2008-2009 годов было потрачено примерно $200 млрд, то станет ясно, почему у ЦБ есть повод опасаться за сохранность резервов. Впрочем, есть и другое мнение. Напомню, что даже с учетом текущей умеренно жесткой монетарной политики с ключевой ставкой в 5,5%, по подсчетам самого же регулятора, российская экономика в 2013 году не досчиталась примерно 0,5 п.п. от темпов роста ВВП, который составил лишь 1,4%. Между тем, на 2014 год в бюджет уже заложены излишне оптимистичные темпы роста ВВП на 3%. Реально же вряд ли можно говорить о росте более чем на 1,9-2%. Учитывая этот факт, я не думаю, что ЦБ, сдерживаемый политическими причинами, решится еще больше затормозить экономику. Прогнозы на 2014-2016 годы (вариант IIa и IIб ― базовые прогнозы ЦБ и правительства при формировании федерального бюджета соответственно)

Источник: данные Банка России. В целом, несмотря на все преимущества ужесточения монетарной политики, я оцениваю вероятность такого сценария не более чем в 25%. Скорее всего, ЦБ и дальше продолжит плавно отпускать курс, попутно сокращая интервенции и держа ставки на текущем уровне. Да, это приведет к росту инфляции, но избавит допустившее ошибку при формировании бюджета правительство от необходимости секвестрировать главный финансовый документ страны. Если же говорить о валютных прогнозах, то с учетом в несколько раз возросшего спекулятивного давления на курс российской валюты я сохраняю свой среднесрочный прогноз по курсу доллара на уровне в 33,9 руб.

|