|

|

|

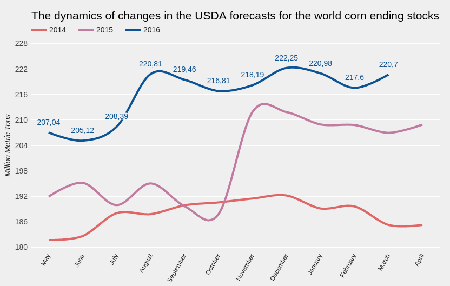

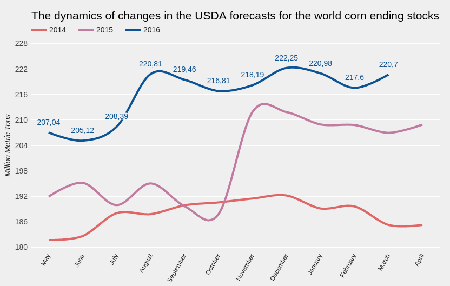

Ближайший фьючерс на кукурузу СВОТ вновь вернулся к цене, с которой начал текущий календарный год, и с точки зрения теханализа вновь привлекателен для покупки. Оценим, насколько рискованным может стать подобное решение. Мартовский отчет USDA оказал дополнительное давление на и без того дешевую кукурузу. Глобальный рост потребления этого продукта не смог обогнать рост предложения. В результате прогнозные конечные остатки кукурузы в 16/17 МГ были повышены на 2,1 млн тонн. Рекордные запасы остаются главной проблемой этого рынка.

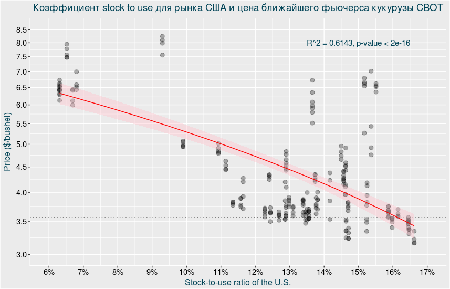

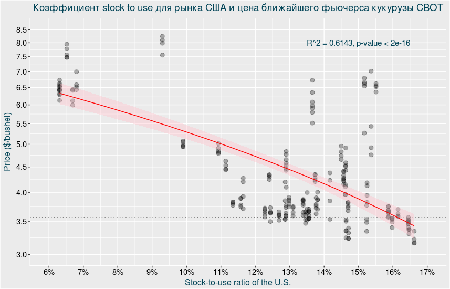

Источник: USDA. Конкретно для США структуру балансов USDA не изменило. Остатки сохраняются на близком к рекорду уровне. Но, если посмотреть на баланс структуры и предложения рынка США через отношение остатков к уровню потребления и экспорта (stock-to-use ratio), можно заключить, что текущая цена ближайшего фьючерса на кукурузу вполне соответствует своему фундаментально обоснованному уровню, и это по крайней мере усложнит дальнейшее снижение цены.

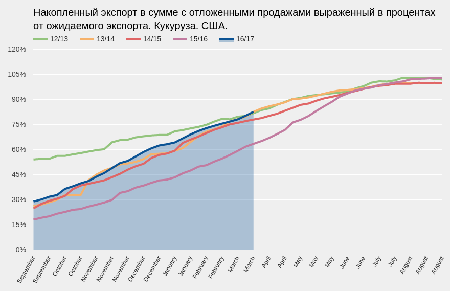

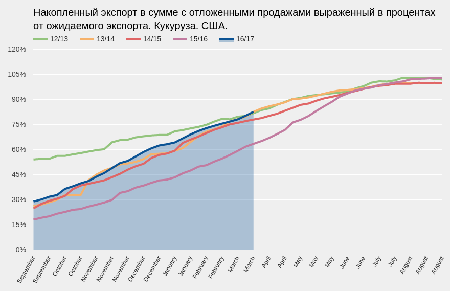

Экспорт в США идет прежними, относительно стабильными темпами. Для того чтобы текущий прогноз USDA (56,52 млн тонн) сбылся в оставшийся период маркетингового года, который в США закончится в августе, каждую неделю необходимо экспортировать чуть более 400 млн тонн кукурузы, и это вполне реально. На данный момент я не вижу предпосылок для существенной переоценки экспорта USDA в последующих прогнозах на нынешний сезон.

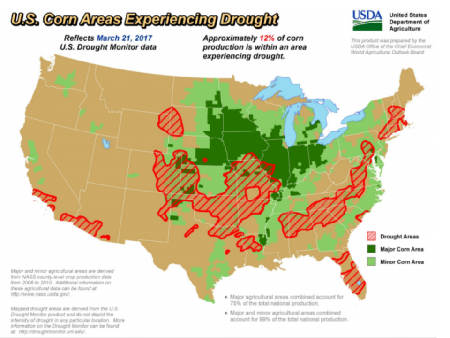

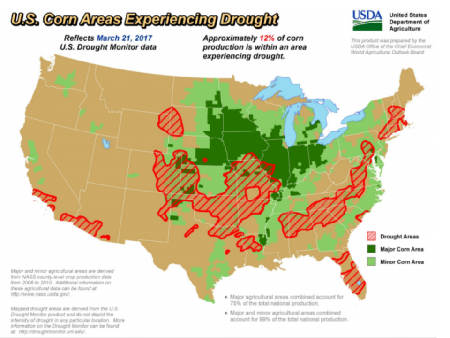

Источник: USDA. За неделю, завершившуюся 21 марта, производство этанола в США составило 1,044 млн баррелей в сутки, что стало рекордным результатом для этого времени года. При этом объем остатков также необычно высок: 22,595 млн баррелей. Как правило, в мае объемы производства этанола в США сокращаются, поэтому веских оснований для значительного увеличения потребления кукурузы в промышленных целях выше планов USDA, скорее всего, нет. На мой взгляд, фактор этанола сейчас также нейтрален для рынка. Основные для культивирования кукурузы регионы Штатов на данный момент испытывают недостаток влаги для качественного проведения посевной кампании: приблизительно на 12% площадей фиксируется засуха. Прогнозы указывают на высокую вероятность осадков в ближайшую неделю, но они пройдут ближе к центральной части страны. Погода всегда имела решающее значение для цен на кукурузу, особенно в период сева. Таким образом, в этом отношении наличествует фактор поддержки.

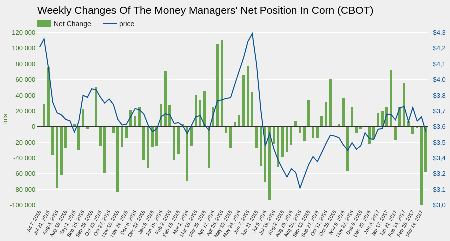

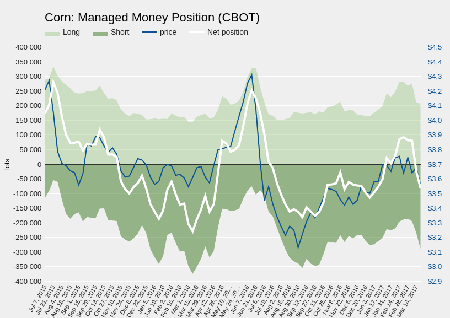

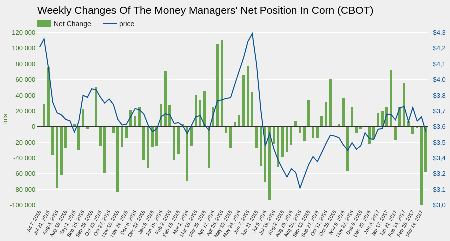

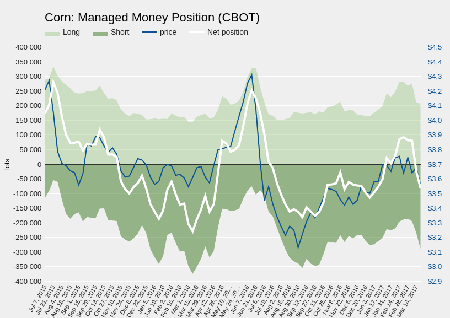

Последние две недели фонды рекордными темпами продавали кукурузу на CBOT, что ясно отразилось на динамике котировок. Причем как минимум на неделе к 21 марта фонды главным образом продавали новые контракты, а не закрывали ранее купленные. Хотя соотношение между шортами и лонгами фондов составляет 140%, фактически количество покупок лишь на 28% меньше, чем продаж. Иными словами, нельзя сказать, что фонды крайне негативно смотрят на кукурузу. Просто в данный момент они сместили баланс чистой позиции в сторону шортов.

Источник: COT. Итак, фундаментально значимых факторов, влияющих на цену кукурузы, за последний месяц не появилось, то есть зафиксированное снижение котировок стало следствием продаж со стороны фондов и носило спекулятивный характер. Экспорт и потребление для производства этанола остались на прежних уровнях. При этом стартовые погодные условия для посевной кампании нельзя назвать оптимальными. На мой взгляд, дальнейшее снижение кукурузного фьючерса до момента первых осмотров полей в июне маловероятно, и на этом можно строить торговую стратегию. В последний день марта USDA представит данные об остатках кукурузы в США по состоянию на 1 марта и оценит размер посевных площадей на новый сезон. Консенсус аналитиков предполагает, что объем остатков будет оценен в 8 534 млн бушелей, а посевные площади не превысят 91 млн акров. Если фактические данные отчета не будут существенно отличаться от этих уровней, я предлагаю продать пут-опцион на декабрьский фьючерс на кукурузу (ZCZ17) со страйком 3,70 по цене ~ $0,22 с целью снижения опциона до $0,1 в течение трех месяцев. Для подстраховки можно рассмотреть покупку пут-опциона со страйком 3,50 по июльскому фьючерсу, но только на ближайший месяц. Альтернативой вложениями в сельхозтовары может стать приобретение бумаг специализированного ETF, торгуемого на Московской бирже.

|

|

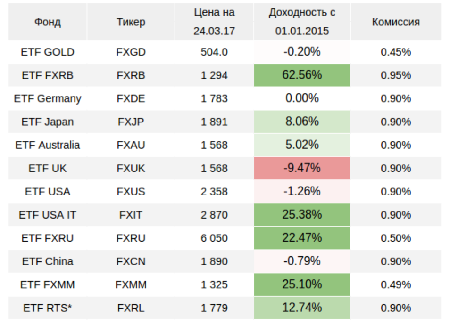

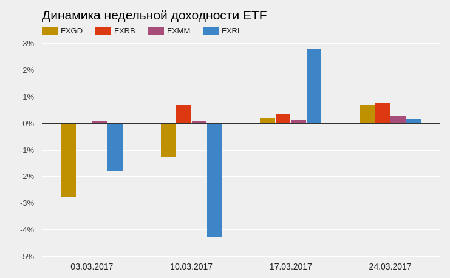

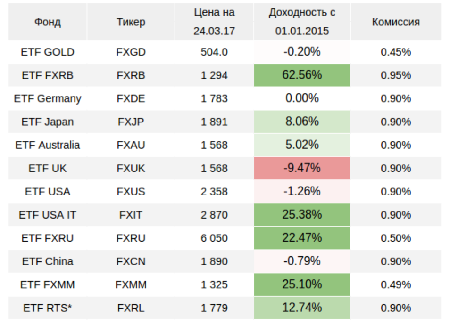

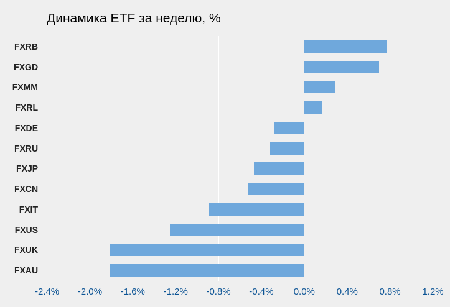

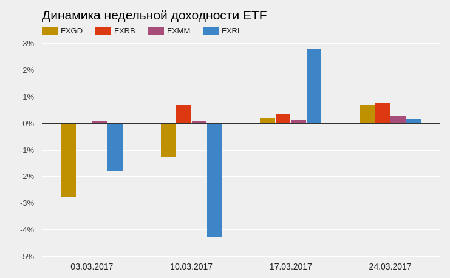

Локомотивом роста американского фондового рынка последние три месяца было ожидание, связанные с выполнением предвыборных обещаний Дональда Трампа ослабить налоговую нагрузку на бизнес, а также пересмотреть приоритеты внешнеторговой политики и поддержать американских производителей. Предполагалось, что фискальные стимулы и инфраструктурные реформы ускорят инфляцию и продлят текущий цикл экономического роста США еще на пару лет. И вот из-за отсутствия поддержки среди республиканцев проваливается самая громкая инициатива Трампа об отмене Obamacare. Важно, что кворума не хватило именно среди республиканцев, которые хорошо понимают, как важен законопроект для имиджа президента. Этот провал назвали лакмусовой бумажкой реальной политической силы Трампа. Фондовый рынок США и доллар незамедлительно отреагировали на произошедшее снижением. Соответственно, только за минувшую неделю FXIT и FXUS потеряли 0,9% и 1,3% соответственно. Учитывая, что с момента избрания Трампа, к примеру, S&P500 вырос более чем на 12%, можно ожидать, что коррекция продолжится. Следовательно, инвестировать в этот рынок не лучший выбор на ближайшую перспективу. Не является убежищем и Европа. Марин Ле Пен в ходе выступления перед своими сторонниками 27 марта заявила, что Евросоюз умрет, так как людям он больше не нужен. По данным opinion-way, она лидирует в предвыборной гонке во Франции, а число ее сторонников увеличивается. Если Ле Пен победит, Frexit может стать началом конца ЕС в том виде, в котором мы к нему привыкли. Таким образом, в ближайшее время европейский рынок будет подвержен коррекции, не меньше, чем рынок США. Одновременно со снижением американского и европейского фондовых рынков доходность 10-летних UST также отступила от годовых максимумов на уровне 2,6%. Снижение уровня процентных ставок в США всегда позитивно отражается на цене золота. Дополнительную поддержку создает спрос со стороны фондов в условиях все возрастающей нестабильности. По данным CFTC, за минувшую неделю хедж-фонды в США на бирже COMEX впервые за март стали чистыми покупателями золота. Подобная комбинация указывает на целесообразность вложения в золото через покупку FXGD на Московской бирже. 29 марта одна ценная бумага данного ETF обойдется в 505 руб. Операция не облагается НДС. Информация обо всех ETF торгующихся на Московской бирже

*С момента начала обращения 24 февраля 2016 года.

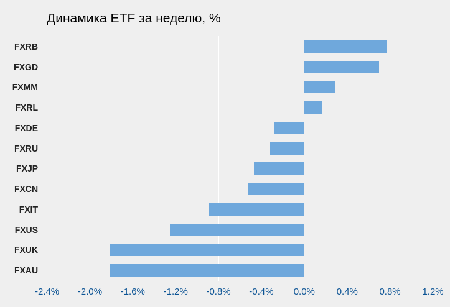

На прошедшей неделе четыре инструмента показали положительную динамику, восемь — отрицательную.

|

|

Вот минул первый весенний месяц и уже нужно подводить итоги марта в динамике самых ликвидных фьючерсов срочного рынка Фортс. И традиционно начну с фьючерса на индекс РТС — RIM7. В прошедшую неделю на открытии в понедельник 27 марта цена на фьючерс резко упала на 2000 пунктов в связи с известными событиями в России. Но уровень поддержки 110000 пунктов пройден вниз не был и это стало отправной точкой для последующего роста. Рынок не посчитал видимо эти события чем-то таким, на чем стоит нестись вниз, да и мировые рынки и никак не желающая упасть нефть не позволили упасть индексам, и все это падение начали выкупать. В результате получился довольно таки техничный восходящий канал, который был нарушен падением индекса в пятницу 31 марта. Вверху, цена ударившись об локальный максимум 21 марта в районе 113600 пунктов отскочила немного назад, но это оказалось началом падения, в результате которого фьючерс терял в моменте около 3000 пунктов. Полный обзор фьючерсов

|

|

По мнению TD Bank, на последней неделе весны на FOREX правит не пряник, а кнут. Доллар США пытается зализать потери и привести в соответствие дифференциалы доходности облигаций. Дискуссия по поводу неспособности Дональда Трампа провести изменения в законодательстве о здравоохранении через Конгресс постепенно забывается. При этом основными драйверами изменения курсов мировых валют, по мнению банка, выступают технические факторы и характерное для конца квартала, а в некоторых странах и для конца финансового года, перераспределение потоков капитала. TD Bank считает, что восстановлению позиций евро мешают риски победы Марин Ле Пен на президентских выборах во Франции. Итоги голосования станут известны в ближайшие месяцы, так что конец «медведей» по единой европейской валюте уже близок. Пара EUR/USD сможет пробиться выше отметки 1,1 во втором полугодии 2017. Ежедневные обновления, читайте больше на портале brokers.pro FX-прогнозы от крупных банков

|

|

Прогноз NZD/USD на неделю 3-7 апреля Валютная пара новозеландский доллар/доллар США всю неделю торговалась в ценовом диапазоне 0.7050-0.7000, постепенно смещаясь к нижней границе канала, а в пятницу протестировала её. На следующей неделе опубликуют статистику по рынку труда США и протоколы заседания ФРС, которые могут ослабить или укрепить позиции американской валюты. В последнее время экономические данные чаще выступали на стороне долларовых быков, а действия президента Трампа (кроме факта избрания) приводили, в основном, к ослаблению национальной валюты. Поскольку пара уже больше двух недель движется в узком флете, высока вероятность сильного пробития ценового коридора, а в среду ожидается всплеск волатильности. Цель для медведей располагается на 0.6900, быки стремятся к 0.7100.

Прогноз GBP/USD на неделю 3-7 апреля В начале недели фунт сильно просел, однако половину потерянных позиций ему удалось отыграть. Сейчас пара торгуется возле уровня 1,2526. На этой неделе состоялось официальное начало Brexit. Тереза Мэй рассчитывает на достижение взаимной договоренности с ЕС. А глава Еврогруппы Йерун Дейсселблум заявил, что Великобритания должна выплатить отпускные в размере 51 млрд фунтов до начала переговоров. В Лондоне не согласны с этим заявлением. RSI стремится в область перекупленности. MACD находится недалеко от нуля, в отрицательной зоне. Прогноз на неделю предполагает движение пары выше уровня 1,24.

Прогноз EUR/USD на неделю на 3-7 апреля Американская валюта закрепилась под уровнем 1,07, после комментариев ЕЦБ относительно будущего монетарной политики. Регулятор планирует оставить ставки низкими. Всю неделю доллар торговался с нисходящей динамикой. Сегодняшний день пара провела во флете, торгуясь в довольно узком диапазоне. RSI стремится выйти из зоны перепроданности. MACD уверенно снижается, находясь в отрицательной зоне. Прогноз на неделю предполагает движение пары в область 1,06 с последующим откатом.

Прогноз USD/RUB на неделю 3-7 апреля На этой неделе курс доллара опускался ниже минимумов 2015 года. С начала года позиция российской валюты в паре с американским долларом выросла почти на 10%. Такое активное усиление рубля было вызвано ростом стоимости нефти до $53 и действиями спекулянтов carry-trade, ушедших в российскую валюту после политических беспорядков в ЮАР. До этого момента самой привлекательной валютой для кэрри-трейдеров являлся южноафриканский рэнд. Нефть восстанавливает свои позиции на растущей уверенности участников сырьевого рынка о пролонгации соглашения ОПЕК+ на полгода. Однако негативное воздействие может оказать очередной отчет о количестве активных буровых установок в США, демонстрирующий рост числа платформ уже на протяжении 10 недель подряд. Перед выходными пара USD/RUB достигла отметки 55,80, но не смогла ее преодолеть. Котировки рубля двинулись вверх. Индикатор RSI совершил отскок от уровня поддержки и направился вверх. Прогноз на следующую неделю предполагает развитие коррекционного движения после обновления минимумов по паре доллар/рубль.

Прогноз курса Биткоина на неделю 3-7 апреля Торговый инструмент биткоин/доллар США в понедельник поднялся до уровня 1050, усиленного SMA (50) и всю неделю торговался под указанной чертой. Это означает, что у быков пока недостаточно сил пробить сопротивление и переломить наметившийся нисходящий тренд. В среднесрочной перспективе покупки биткоина по-прежнему смотрятся привлекательно, поскольку США и Евросоюз находятся в состоянии неопределенности в связи с изменением политических сил. А биткоин, несмотря на решение комиссии США по ценным бумагам и биржам, остается привлекательным для инвестиций. На следующей недели ожидаем тестирования уровня 1050 с целью на 1150, сильная поддержка располагается на 950, постепенно смещаясь к 1000.

Материал предоставлен компанией ForexMart

|

|

По прогнозу Sberbank CIB, российская валюта в среднесрочной перспективе может оказаться под давлением из-за низкого сальдо текущего счета и серьезных выплат по внешнему долгу. Сильно укрепившийся в начале года рубль продемонстрировал такую динамику из-за операций керри-трейд и экспортеров, которые продали валюту на фоне высокой волатильности черного золота. Российская валюта показала лучшую динамику за последние двенадцать месяцев, укрепившись к американской валюте на 8,6% в этом квартале. По данным терминала, доходность операций с керри-трейд с рублем составила почти 11% с начала 2017 года, показав тем самым лучший результат среди всех валют, которые отслеживает Bloomberg. Материал предоставлен компанией ForexMart

|

|

Сегодня ночью президент ЮАР Джейкоб Зума отправил в отставку министра финансов и восемь членов кабинета министров в рамках перестановки в государственном органе исполнительной власти. Глава государства считает, что министерство финансов мешает его политике радикальной трансформации экономического строя в стране. Своими действиями президент надеется улучшить эффективность и результативность работы нового кабинета министров. Должность нового министра финансов получил Масули Гигаба, а кабинет министров пополнился десятью новыми министрами и десятью их заместителями. В связи с политической перестановкой южно-африканская валюта потеряла в цене примерно 8%. Курс рэнда к доллару США снизился на новостях до 12,95/$1. Индекс банковских акций демонстрирует самое большое падение с 2015 года, рухнув на 5,5%. Стоить отметить, что новый новый глава Материал предоставлен компанией ForexMart

|

|

Ленгазспецстрой опубликовал отчетность по итогам 2016 г. по РСБУ. Таблица: http://bf.arsagera.ru/lengazspecstroj/itogi_201... Выручка компании выросла на 6.8%, достигнув 44.3 млрд руб. Около 70% выручки пришлось на выполнение подрядных работ на 4 объектах. «Система магистральных газопроводов Бованенково – Ухта» принесла компании 11 млрд рублей, магистральный газопровод «Сила Сибири» - 9.3 млрд рублей, нефтеконденсатопровод Уренгой – Пур-Пэ – 6.7 млрд рублей, система магистральных газопроводов Ухта-Торжок – 6.4 млрд рублей. По сравнению с прошлым годом, оказание услуг в отчетном периоде оказалось гораздо более рентабельным - прибыль от продаж выросла почти в 5 раз, составив 2 млрд рублей (рентабельность выросла с 1% до 4.6%). При этом рост прибыли от продаж пришелся, главным образом, на четвертый квартал, в котором она составила 1.5 млрд рублей. Если обратиться к пояснительной записке к бухгалтерской отчетности и взглянуть на структуру выручки и прибыли в разрезе видов строительно-монтажных работ (СМР), то можно заметить, что в 2016 СМР на компрессорных станциях принесли компании операционную прибыль в размере 153 млн рублей против убытка в 622 млн рублей годом ранее. В блоке финансовых статей отметим процентные доходы, которые составили 80 млн рублей. Отрицательное сальдо прочих доходов и расходов сократилось на 12% - до 209 млн рублей. Как итог, чистая прибыль выросла более чем в 11 раз – до 1.4 млрд рублей. Вышедшая отчетность и успехи компании в заключительном отрезке 2016 года оказались существенно выше наших ожиданий. По итогам внесения фактических данных мы повысили прогноз по чистой прибыли на будущие годы. Таблица: http://bf.arsagera.ru/lengazspecstroj/itogi_201... Также стоит отметить, что в том случае, если акционеры примут решение о распределении 30% чистой прибыли в виде дивидендов (как и годом ранее), то выплаты на акцию могут составить 8 082 рубля, что предполагает почти 10% дивидендную доходность. Исходя из котировок на продажу в системе RTS Board акции компании оценены с мультипликатором P/BV 2016 0.7 и не входят в число наших приоритетов. ___________________________________________ | Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании» в разделе «Управление капиталом» |

|

|

|

|