|

|

|

События, на которые следует обратить внимание сегодня: 11.30 мск. Великобритания: Изменение объёма розничной торговли с учетом затрат на топливо за апрель (предыдущее значение -1.3% м/м; прогноз 0.7% м/м). 15.30 мск. США: Число первичных обращений за пособием по безработице за май (предыдущее значение 294K; прогноз 276K). 17.30 мск. США: Член FOMC Уильям Дадли выступит с речью. EUR/USD: Нисходящий тренд начинает набирать свои обороты. В среду пара смогла закрепиться ниже 13 фигуры и в самое ближайшее время, на мой взгляд, будет проходить тестирование 12 фигуры. Накануне Евростат опубликовал окончательные данные по инфляции в еврозоне за апрель, где core CPI был пересмотрен в сторону понижения на 0,1%. CPI пересмотрен не был и остался на прежнем уровне -0,2% г/г. о чем нам говорят эти данные? Во-первых, несмотря на рост стоимости энергоносителей мы не видим ценового давления в Старом свете. Риски снижения котировок в область 30$/баррель в среднесрочной перспективе по-прежнему сохраняются, поскольку ключевые игроки рынка не хотят снижать объем добычи нефти. А раз так, то дефляционный сценарий будет только усиливаться. Во-вторых, ультрамягкая кредитно-денежная политика ЕЦБ способствует росту банковского кредитования, однако и этот фактор пока не оказывает положительного влияния на индекс потребительских цен. В Соединенных Штатах, напротив, показатель core CPI уже 6 месяцев подряд находится на уровне 2% г/г и выше. Для FED это сигнал к тому, что экономика адаптируется к новым реалиям и откладывать дело с повышением учтенной ставки в долгий ящик не стоит. На кредитных рынках на этой неделе доходность немецких 10-летних государственных облигаций снижается по отношению к своим аналогам из США и Великобритании, что уменьшает привлекательность инвестиций в европейские активы. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1.1225/1.1265 и фиксировать прибыль на отметке 1.1165.  GBP/USD: Британская валюта в последние три дня продемонстрировала уверенный рост, потяжелев на 1,5%. Спрос на фунт стерлингов формировался за счет публикации результатов опроса общественного мнения компанией Ipsos MORI, где было отмечено что 55% респондентов желают сохранить членство в составе Е.С. и лишь только 37% предпочли бы распрощаться с Евросоюзом. Британская валюта на этой неделе проигнорировала слабые данные по инфляции и среднему заработку. Сегодня мы получит отчет по розничным продажам, который на фоне умеренно негативных данных по рынку труда и потребительской уверенности от Gfk, может вновь огорчить инвесторов. С учетом резкого роста индекса долларовой корзины USDX пара GBP/USD сегодня все таки не сможем игнорировать этот негативный фон и мы увидим волну распродаж. Более того, накануне министерство энергетики США отрапортовало о росте запасов сырой нефти на 1,3 млн. баррелей, при консенсус-прогнозе снижения запасов на 3,5 млн. баррелей. Этот фактор также будет оказывать давление на нефть, что в свою очередь приободрит медведей на наращивание коротких позиций. На этом фоне, в течение дня следует открывать позиции Sell на росте котировок в область 1.4585/1.4615 и фиксировать прибыль на отметке 1.4480.  USD/JPY: В течение дня следует формировать длинные позиции на откатах. Позитивная макроэкономическая статистка из Соединенных Штатов по инфляции и промышленному производству, которая была опубликована на этой неделе, способствует расширению дифференциала доходности государственных облигаций США и Японии, что увеличивает привлекательность инвестиций в американские активы. В среду вечером были опубликованы “минутки ФРС”, где было указано на то, что монетарные власти не исключают возможного повышения учетной ставки 15 июня. Доходность 2- летних казначейских облигаций вышла на максимальный уровень с 16 марта текущего года, что указывает на рост бычьих настроений по доллару. В своих обзорах я уже не раз отмечал, что инвесторы в мае будут покупать доллар в расчете на слухи по изменению монетарной политики FED. На этом фоне, в течение дня следует открывать позиции Buy на снижение котировок в область 110.00/109.70 и фиксировать прибыль на отметке 110.65.

Горячев Александр, аналитик компании FreshForex Свежий прогноз по фундаментальному анализу

|

|

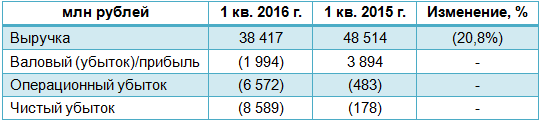

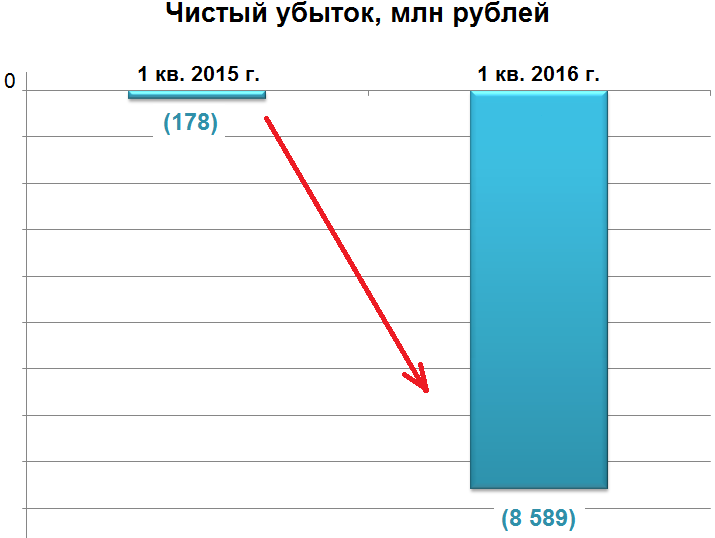

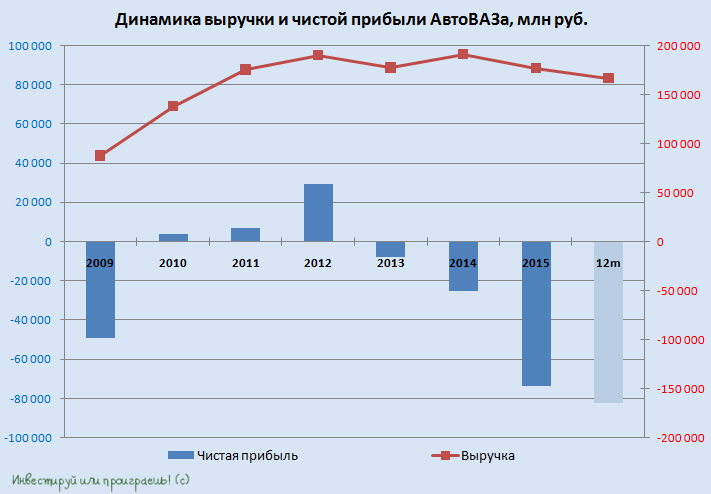

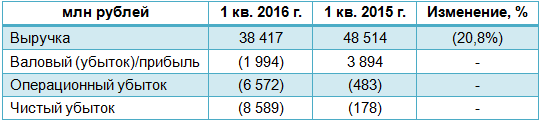

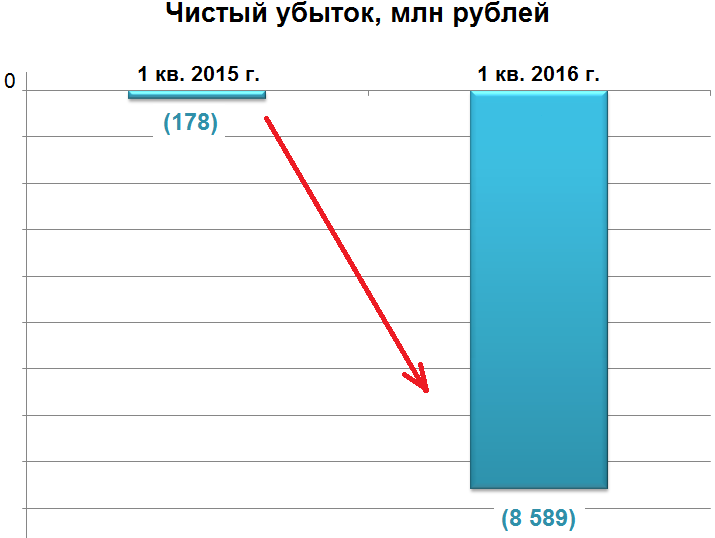

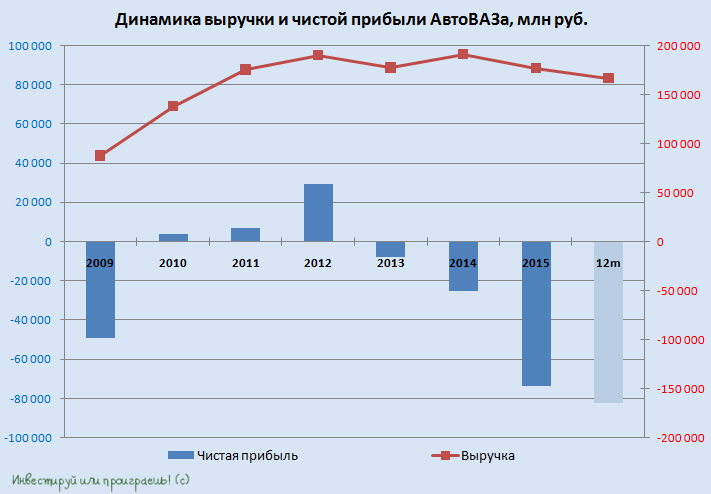

АВТОВАЗ раскрыл финансовые результаты за 1-й квартал 2016 года, продемонстрировав как убыток в размере 9 млрд руб., так и снижение продаж.

На фоне падения спроса продажи автомобилей Lada сократились на 17%, до 56,9 тыс., показав точно такую же динамику, как и весь рынок легковых и коммерческих автомобилей в целом, на котором было реализовано порядка 319 тыс. автомобилей. Объем производства из-за перехода завода на четырехдневную рабочую неделю на площадках группы в Тольятти и Ижевске сократилось более чем на треть, до 96,5 тыс. автомобилей Lada, Renault, Nissan, Datsun. В этой связи неудивительно, что выручка АВТОВАЗа упала на 21% г/г, до 38,4 млрд руб. При этом себестоимость реализации сократилась всего на 9%, до 40,4 млрд руб., что стало причиной валового убытка порядка 2 млрд руб. Административные затраты снизились на 14%, до 2 млрд руб., а расходы по продаже продукции выросли на внушительные 54%, до 1,9 млрд руб. В итоге операционный убыток группы почти в 14 раз превысил прошлогодний показатель, составив 6,6 млрд руб.

Из-за неблагоприятной макроэкономической ситуации в стране, падения покупательской активности и низких цен на нефть авторынок в России сократился на целых 18%. К тому же выпуск в 4-м квартале прошлого года новых моделей Vesta и Xray, на которые возлагается немало надежд, пока не приносит ожидавшейся прибыли, а напротив, как это обычно бывает на первом этапе, даже убыточен. В итоге в отчетном периоде АВТОВАЗ нарастил чистый убыток до 9 млрд руб., что в 48 раз превысило прошлогодний результат.

Компания упорно верит в поддержку своих акционеров и сохраняет оптимизм, отмечая положительную тенденцию в продажах новых моделей Lada. Ее антикризисный план подразумевает не только дальнейшее расширение модельного ряда и оптимизацию цен, но и улучшение послепродажного обслуживания, а также активное развитие базы локальных поставщиков. Под влиянием мажоритарного акционера в лице Ростеха АВТОВАЗ отменил программы увольнения сотрудников по соглашению сторон с выплатой в размере нескольких зарплат. Вместо этого была сокращена рабочая неделя, что по информации пресс-службы, наряду с поддержкой региональных и муниципальных властей позволило частично сократить расходы и сохранить персонал. В любом случае какой-либо позитивный сдвиг в результатах группы возможен лишь при условии больших объемов выпуска новых моделей, что в сложившихся рыночных условиях проблематично. Акции АВТОВАЗа вряд ли подходят для консервативных инвесторов, обещая лишь туманные перспективы и усиливающуюся с каждым годом неопределенность. Рекомендация по акциям АВТОВАЗа — «вне рынка». Совершить сделки по акциям компании вы сможете, открыв счет у одного из крупнейших и надежных брокеров страны. У него же вам предложат выгодные условия с открытием ИИС.

|

|

Останкинский мясокомбинат раскрыл бухгалтерскую отчетность по РСБУ за первые три месяца 2016 года. См. таблицу Выручка компании выросла на 0,8%, составив 8,4 млрд рублей. Операционная рентабельность ОМПК составила 3,9%, мы наблюдаем рост в три раза по этому показателю относительно прошлого года. В результате операционная прибыль выросла в 3,3 раза, достигнув 332,8 млн рублей. Основной причиной такого роста стало снижение цен на сырье, наблюдавшееся в прошлом году на мировом рынке. Причина обвала цен на свинину, связана с переделом мясного рынка крупнейшими компаниями, получающими значительную господдержку и имеющими преимущество по себестоимости перед мелкими производителями. Дополнительным положительным фактором стала девальвация валют-стран основных поставщиков сырья (в частности, бразильского реала). С учетом положительного сальдо прочих доходов и расходов чистая прибыль компании в отчетном периоде выросла в 2,1 раза – до 309,7 млн рублей. После выхода отчетности мы несколько улучшили прогноз финансовых показателей по размеру чистой прибыли на 2016 год, в связи с ростом эффективности ведения бизнеса. См. таблицу На данный момент акции компании торгуются с P/BV 2016 около 0,6 и P/E 2016 около 3,5, и потенциально могут претендовать на попадание в наши диверсифицированные портфели акций «второго эшелона».

|

|

ДВМП раскрыла консолидированную финансовую отчетность по МСФО за 2015 год. См. таблицу Выручка компании снизилась на 2.7% - до 41.6 млрд рублей. Наиболее сильную динамику продемонстрировал морской дивизион, выручка которого увеличилась до 5 млрд рублей из-за существенной валютной составляющей. Доходы железнодорожного дивизиона остались на уровне 2014 года, при этом грузооборот вырос на 3.3% - до 34 млрд т-км. Выручка портового дивизиона также осталась стабильной (7.1 млрд рублей) несмотря на снижение объемов перевалки генеральных грузов на 12% и контейнеров - на 33%. Рост среднего тарифа поддержал доходы линейно-логистического дивизиона, составившие 23.4 млрд рублей. По данному направлению объем перевозок снизился более чем на четверть – до 548 209 TEU. Выручка от бункеровки просела почти на 20% - до 6.9 млрд рублей, а межсегментная реализация выросла на 18%. Операционные расходы сократились почти на 14%, достигнув 38.2 млрд рублей. Основная причина снижения – отсутствие значительных обесценений гудвила и активов: 802 млн рублей в отчетном периоде против 5.3 млрд рублей годом ранее. В итоге компания показала операционную прибыль в размере 3.4 млрд рублей против убытка в 1.47 млрд рублей годом ранее. На этом положительные моменты вышедшей отчетности закончились. На итоговый результат значительное влияние оказали чистые финансовые расходы, выросшие более чем в 3 раза – до 13.8 млрд рублей. За год долг компании вырос на 3.5 млрд рублей – до 66.3 млрд рублей, а процентные расходы выросли на треть, составив 5.8 млрд рублей. Значительную часть чистых финансовых расходов (около 9.6 млрд рублей) составило обесценение займа, выданного связанной стороне. В итоге чистый убыток за 2015 год составил 11.6 млрд рублей. Дополнительным негативным фактором стало увеличение отрицательного резерва накопленных курсовых разниц почти на 12 млрд рублей. В результате отрицательные чистые активы ДВМП на конец 2015 года составили 23.8 млрд рублей или минус 8 рублей на акцию. К неприятным моментам следует отнести обострение долговой проблемы компании – ДВМП решила не выплачивать купонный доход со сроком выплаты 4 мая 2016 года по еврооблигациям, ссылаясь на проводимый группой стратегический анализ структуры капитала. Ведущие агентства снизили рейтинги дефолта эмитента: Fitch – до C, S&P 500 – до CC. Аудитор компании отметил, что на 31 декабря 2015 года краткосрочные обязательства группы превышали ее оборотные активы почти на 7 млрд рублей, что указывает на существенную неопределенность, которая может вызвать сомнения в способности группы ДВМП продолжать свою деятельность непрерывно. Вышедшая отчетность оказалась немного хуже наших ожиданий в операционной части и существенно хуже в части блока финансовых статей. По итогам внесения фактических данных мы значительно понизили потенциальную доходность акций компании, что связано с увеличением срока выхода акций компании в область биссектрисы Арсагеры с 5 до 8 лет. Увеличение срока выхода связано с тем, что, по нашим оценкам, собственный капитал компании выйдет в положительную зону после 2022 года. См. таблицу Также отметим, что в рамках очередного обновления рейтинга корпоративного управления российских компаний, мы не оставим без внимания факт выдачи ДВМП невозвратного займа связанным компаниям, что можно трактовать как вывод активов. Бумаги ДВМП входят в состав наших диверсифицированных портфелей акций второго эшелона.

|

|

НЛМК раскрыл консолидированную финансовую отчетность за первые три месяца 2016 года. См. таблицу * - результаты сегментов отражают, в том числе, операции между сегментами. Также в таблице не приведена финансовая информация о доли в результатах NBH и прочих сегментах. Консолидированная выручка компании снизилась на 29% - до $1.6 млрд. Продажи металлопродукции выросли на 5% - до 4.1 млн тонн. Операционные расходы сокращались более медленными темпами, в результате чего операционная прибыль НЛМК упала в 2.65 раза - до $190 млн. Обратимся к анализу сегментных результатов. Крупнейший дивизион компании, «Плоский прокат Россия», сумел нарастить продажи металлопродукции почти на 0.9% - до 3.24 млн тонн на фоне наращивания поставок горячекатаного проката, средняя цена реализации снизилась более чем на 30% - до $351 за тонну. Затраты на железнорудное сырье снизились на 20%, а на уголь – только на 7.5%, при этом выросли расходы на прочее сырье, что предопределило снижение операционной прибыли по сегменту в 2.64 раза – до $169 млн. Мощности сегмента в первом квартале работали со 100% загрузкой. Выручка сегмента «Сортовой прокат Россия» сократилась на 31% – до $189 млн. Это произошло на фоне снижения средней цены реализации на 44% и увеличения продаж на 23.3% (до 699 тыс. тонн) за счет роста экспорта. Операционный убыток сегмента составил $15 млн против прибыли в $10 млн годом ранее. Мощности сегмента в отчетном квартале работали с 72% загрузкой. Выручка «Зарубежных прокатных активов» уменьшилась на 25% - до $317 млн. Продажи сегмента выросли за счет американского рынка на 9% - до 587 тыс. тонн, средняя цена реализации просела на 31%. Себестоимость сегмента сокращалась более быстрыми темпами (-30%), а коммерческие и прочие расходы остались на уровне 1 квартала 2015 года. В итоге операционная убыток сегмента составил только $7 млн против, сократившись в 4.3 раза. Мощности сегмента в первом квартале 2016 года работали с 74% загрузкой. В сегменте «Добыча и переработка сырья» реализация ЖРС выросла на 12% - до 4.3 млн тонн, отметим, что только четверть реализуемого объема поставляется третьим сторонам. На фоне падения цен на 29% выручка сегмента сократилась до $107 млн. Операционная прибыль сократилась на 14% – до $49 млн. С учетом операционной прибыли прочих сегментов и положительных корректировок на внутрисегментные операции консолидированная прибыль НЛМК, как уже говорилось, составила $190 млн. Для анализа финансовых и прочих статей вернемся от сегментных показателей к консолидированным. Долговая нагрузка компании за первый квартал почти не изменилась, составив $2.67 млрд, проценты к уплате сократились почти на четверть – до $20 млн. Финансовые вложения компании выросли с начала года до $1.68 млрд, но доходы по процентам остались на уровне прошло года, составив $10 млн. Несмотря на то, что валютный долг компании превышает валютные финвложения и валютную дебиторскую задолженность, НЛМК продемонстрировал отрицательные курсовые разницы в размере $66 млн. В итоге в отчетном периоде чистые финансовые расходы составили $96 млн против $82 млн годом ранее. Доля в убытке NLMK Belgium Holdings в первом квартале сократилась на 30% – до $16 млн. В итоге чистая прибыль компании рухнула в 5.6 раз – до $57 млн. В операционной части отчетность НЛМК вышла в соответствии с нашими ожиданиями. Мы незначительно скорректировали наши прогнозы, потенциальная доходность акций компании почти не изменилась. Мы ожидаем, что восстанавливающаяся ценовая конъюнктура на рынке стали найдет свое отражение в более сильных финансовых результатах за второй квартал и в целом за год. См. таблицу Акции компании торгуются с P/BV 2015 около 1.3 и входят в число наших приоритетов в секторе черной металлургии. Отметим, что совет директоров компании рекомендовал собранию акционеров выплатить дивиденды в размере 2.43 рубля на акцию по итогам 2015 года и 1.13 рубля за первый квартал 2016 года.

|

|

Акции Московской Биржи торгующиеся на Московской Бирже — интересное словосочетание. Что же стоит за всем этим, что это такое: Московская Биржа? Давайте поподробнее разберемся и проведем технический анализ этой акции. Те кто давно торгует на фондовом рынке знают, что Московская биржа образовалась слиянием в 2011 году ММВБ, где торговали Российские трейдеры за рубли и биржей РТС, торги на которой шли за доллары и это была площадка для нерезидентов России. На данный момент на Московской бирже можно торговать совершенно разнообразными инструментами: акциями, облигациями, на срочном рынке можно продавать и покупать так называемые деривативы(производные инструменты, базовым активом которых являются акции или некий товар — нефть, золото), можно торговать валютой, различными инструментами денежного рынка, как то: государственные ценные бумаги, драгоценными металлами. Также в настоящее время ведутся переговоры между компанией Алроса и Московской Биржей о торговле брильянтами. Очень привлекательная акция, если рассматривать ее в качестве инвестиции на долгосрок. Ведь в нашей стране чрезвычайно мало людей именно инвестирующих в акции каких-либо предприятий. А с учетом того, что в нашей стране запущена государственная программа повышения финансовой грамотности, то мере развития программы, и подключения все большего количества населения к инвестированию в акции, то обороты, а значит и прибыли Московской биржи будут только возрастать. Ну а теперь давайте рассмотрим собственно акцию в разрезе технического анализа. Как всегда для определения общей картины возьмем старший таймфрейм, здесь он недельный, так как акция торгуется не очень долго — с февраля 2013 года. Открыв торги с цены 58,15 рублей за бумагу, акция ушла в небольшое пике на месяц с небольшим, видимо для того, что бы нарисовать нижнюю границу в 42,57 рублей, точку опоры, от которой впоследствии в марте 2014 года на волне паники и оттолкнулась. Два года провела бумага в боковом диапазоне с верхней границей в 70 рублей, прежде чем в феврале 2015 не произошел прорыв этого диапазона. Но по видимому инвесторы и спекулянты, конечно, как то не очень верили в дальнейший рост этой ценной бумаги, так как несколько месяцев, вплоть до сентября 2015 года роста, как такового не происходило. А была консолидация, так техническим языком называется стабилизация биржевого курса после повышения или понижения цен. В периоды консолидации хорошо входить в какие либо акции, так как идет боковое движение с более или менее выраженными границами и без паники покупать. Но это целая стратегия и тактика. Статья полностью

|

|

18 мая 2016 года дивиденды по новой политике объявил Ростелеком. По префам, которые были в моем прогнозе, вышло 5.92 руб. Тот редкий случай, когда мои прогнозы совпали с "Доходом". Поэтому итоговый счет 9-2 в пользу MrBoo :-) | Ценная бумага | Факт дивидендов, руб | Мой прогноз, руб | Моя Ошибка, % | Прогноз "Дохода" | Ошибка "Дохода" | | Ростелеком-преф | 5.92 | 6 | 1.3% | 6.18 | 4.3% | | Сургут-преф | 6.92 | 7.86 | 13.5% | 3 | 57% | | НЛМК (4кв 2015+1 кв 2016) | 3,56 | 3,5 | 2% | 3,99 | 12% | | КТК | 0 | 3 | 100% | 0,9347 | 100% | | Иркутскэнерго | 0,53 | 0,6406362 | 20% | 0,236 | 55% | | МОЭСК | 0,126 | 0,0488902 | 61% | 0,0257 | 79% | | Газпром | 7.4 | 7.2 | 2.8% | 9.8 | 32% | | ТГК-1 | 0.000243 | 0,0001222 | 49.8% | 0.0001297 | 47.6% | | Сбер-преф | 1.97 | 2 | 1.5% | 2.65 | 34% | | МТС | 14 | 17,1 | 21% | 13.88 | 0,8% | | М.Видео | 20 | 16 | 20% | 10 | 50% | | Таттелеком | 0,01136 | 0,010818 | 5% | 0,0079654 | 42% | | Мосбиржа | 7,11 | 7,3 | 2,7% | 5,42 | 30% |

|

|

Доллар укрепляется против большинства соперников, получив сразу два приятных сюрприза в виде «ястребиных» заявлений спикеров ФРС и позитивной статистики. В прошлом месяце инфляция неожиданно ускорилась до 0,4%, продемонстрировав максимальный с февраля 2013 года прирост. Похоже, не последнюю роль в этом сыграло удорожание нефти, которое вылилось в повышение общих ценовых показателей. Кроме того, представители Центробанка Джон Вильямс и Денис Локхарт дали понять, что не исключают повышения ставки в июне и считают возможными 2-3 повышения в текущем году. Комбинация этих драйверов отправила котировки пары EURUSD под отметку 1.13, тогда как USDJPY продолжает отстаивать позиции за пределами уровня 109.00. Похоже, рынок окончательно запутался в сигналах от Федрезерва и самой экономики США. После апрельского заседания Федрезерв принялся убеждать участников рынка в том, что они недооценивают шансы ужесточения кредитно-денежной политики. В последнее время экономические показатели из США выходили действительно неплохими. Помимо роста инфляции, увеличились розничные продажи, что также важно в оценке состояния экономики страны, 70% от которой приходится на потребительские расходы. Однако стоит отметить, что при этом мы не видели активного роста доллара, который, судя по всему, по-прежнему не питает иллюзий в отношении июньского заседания регулятора. После вчерашних релизов и комментариев монетарных властей ожидания относительно повышения стоимости кредитования в июне повысились от минимумов до 30%, что по-прежнему не внушает доверия. К тому же Центробанку нужно убедиться в устойчивости тенденции разгона инфляции, а на сегодняшний день апрельский прирост пока можно назвать лишь временным явлением. Против принятия поспешных решений также говорит состояние мировой экономики, которое до сих пор оставляет желать лучшего. Участники рынка надеются, что сегодняшний протокол заседания ФРС внесет определенную ясность в видение ситуации регулятором и прольет свет на его намерения. В свете последних событий игроки несколько пересмотрели свои ожидания в отношении данного события и теперь рассчитывают на более жесткую риторику. Однако Дж. Йеллен, осознавая, что повышение ставки в июне стало бы поспешным и опрометчивым шагом, вряд ли станет проявлять «ястребиный» настрой и в очередной раз ставить под угрозу свою репутацию. Если так, то доллар может ждать нисходящая коррекция, тем более что текущее укрепление привело валюту к более привлекательным уровням, где игроки могут зафиксировать прибыль. Павел Салас, генеральный директор eToro в РФ и СНГ

|

|

А так все хорошо начиналось! Макроэкономические данные по промышленному производству и продажам новых домов вышли вчера до начала торгов не просто хорошими, а можно сказать блестящими.

Так, темпы роста промпроизводства выросли вместо ожидавшихся 0,5% на целых 0,7%. К этому стоит добавить очень хорошую квартальную отчетность по одному из ведущих американских ритейлеров Home Depot (HD). Да и нефтяные котировки продолжали радовать всех своим ростом. И все это псу под хвост (или коту? – короче, кому как нравится!). Участники рынка фактически полностью проигнорировали весь макроэкономический позитив и обратили внимание лишь на речи членов ФРС Денниса Локхарта и Джона Уильямса, которые сказали, что вопрос о повышении процентной ставки на ближайшем заседании FOMC ФРС 15 июня остается открытым. Эти слова произвели на участников рынка неизгладимое впечатление и многие из них тут же побежали продавать свои акции. Фьючерсы на изменение процентной ставки в июне на CME взлетели с вероятности изменения ставки с 8% до 15%. Рынок акций стал «валиться» с самого открытия торгов и падение продолжалось фактически в течение всей основной торговой сессии. Распродажа наблюдалась по всем экономическим секторам за исключением акций компаний сырьевого сектора, которые в среднем выросли на 0,3%. Все же остальные сектора закрылись в красной зоне. Основной же удар пришелся на компании электроэнергетики и потребительского сектора. Под натиском медведей не устоял даже Home Depot (HD), который несмотря на очень хорошую отчетность (о чем уже было сказано выше) все же потерял в цене почти 2,5%. За исключением сырьевого сектора более - менее прилично смотрелись лишь отдельные компании. Среди тех, чьи акции торгуются на Санкт-Петербургской бирже стоит отметить, пожалуй, лишь Bank of America (BAC) - +0,57% и Delta Air Lines (DAL) - +1,56%. При этом акции последней уверенно растут уже 3-й день подряд после того как компания объявила о намерении повысить на 50% выплату дивидендов по итогам 2-го квартала 2016 года. Лучше рынка смотрелись также и акции Apple (AAPL), которые большую часть биржевой сессии торговались в зеленой зоне и лишь в самом ее конце снизились на -0,42%. Медвежья «лихорадка», охватившая американский рынок, передалась и на торги иностранными акциями на бирже SPB. Активность участников рынка была достаточно высокой. Всего было заключено 2 879 сделок на общую сумму почти 3 млн. долларов США. Максимальный спрос наблюдался в акциях Verizon Communications (VZ) и Tesla Motors (TSLA). Оборот по обеим акциям превысил 500 тысяч долларов США. Ожидания рынка 18 мая Первые 2 дня наступившей недели показали, что в головах у участников рынка царит полная неразбериха. С одной стороны, они устали стоять на уровнях в 2040 – 2050 пунктов по индексу S&P500, а с другой стороны, куда идти – не знают. И поэтому «шугаются» от любых шорохов. В понедельник был сплошной оптимизм, который вчера сменился таким же всеобщим пессимизмом. И поэтому сегодняшний день в этом плане вряд ли будет отличаться от предыдущих своей неопределенностью и непредсказуемостью. Мы помним, что сегодня среда и значит в 17-30 мск выйдут данные о запасах сырой нефти и дистилятов. Аналитики ожидают их снижение. Казалось бы – радость!? Но... очень многие сейчас стали говорить, что рост нефтяных котировок в последние дни слишком энергичен и стоит сделать небольшую паузу. Как бы эти мнения не перевесили данные о сокращении запасов (если таковые появятся, конечно). За то, что сейчас преобладает пессимизм по поводу движения нефтяных котировок, говорит и тот факт, что они (котировки) сегодня в первой половине дня уверенно снижаются. Еще одно значимое событие сегодняшнего дня случится в 21-00 мск. Это выход Протоколов последнего заседания FOMC ФРC, которое состоялось 27 апреля. Однако после вчерашних «зажигательных» выступлений членов ФРС Денниса Локхарта и Джона Уильямса участники рынка с большим нетерпением будут ждать скорее выступление Джаннет Йеллен в начале июня. А протоколы уже вряд ли смогут внести какую-либо ясность в текущую ситуацию. Однако в любом случае рынок будет с нетерпением ждать выхода «минуток» и возможна очень даже резкая и неадекватная реакция участников рынка после 21-00. Короче, нас ожидает очень интересный и весьма напряженный день с непредсказуемым развитием событий. Предсказывать итоги сегодняшнего дня – это все равно, что сыграть в моментальную лотерею. Так что все козыри сегодня на руках у внутридневных спекулянтов. Всем же остальным стоит наверное пока постоять в стороне и подождать дальнейшего развития событий.

|

|

Ростелеком опубликовал консолидированную финансовую отчетность по МСФО за 1 квартал 2016 года. см таблицу http://bf.arsagera.ru/svyaz_telekommunikacii_i_... Выручка компании в отчетном периоде выросла на 1,1% до 72,4 млрд рублей. В посегментном разрезе обращает на себя внимание рост доходов от услуг телевидения (+22,5%) до 5,6 млрд рублей вследствие роста абонентской базы на 8,6% и ARPU на 12.8%. Ростом выручки до 16,4 млрд рублей (+4,5%) отметился и сегмент ШПД за счет увеличения абонентской базы на 6,3% на фоне сокращения ARPU – на 1,7%. В то же время самая большая статья - фиксированная телефония - показала снижение доходов на 11,3% до 22,9 млрд рублей за счет сокращения количества абонентов на 8,4%. Операционные расходы Ростелекома за год выросли на 2,5% и составили 63,9 млрд руб. Наиболее существенную динамику продемонстрировали расходы по услугам операторов связи, выросшие до 12,8 млрд рублей (+13,6%). В итоге операционная прибыль снизилась на 8,6% до 8,5 млрд руб. Блок финансовых статей заметно повлиял на итоговый результат. Общий долг компании остался на уровне 186.5 млрд руб., расходы на его обслуживание составили 4,1 млрд руб.. Помимо этого компания отразила убыток от деятельности ассоциированных компаний в размере 1,9 млрд рублей, главным образом, отражающий 45%-е участие Ростелекома в ООО «Т2 РТК Холдинг», осуществляющим услуги мобильной связи под брендом Tele2. Пока объединенному мобильному оператору не удается выйти в прибыль, несмотря на продолжающийся рост абонентской базы замедлила рост в годовом выражении (38.4 млн абонентов, +10% по итогам отчетного квартала). Наконец, на смену отрицательным курсовым разницам в 196 млн руб. пришли положительные курсовые в размере741 млн руб., к которым добавились прочие инвестиционные и финансовые доходы на сумму 551 млн руб. Это позволило Ростелекому зафиксировать рост чистой прибыли на 40,6% до 2,89 млрд руб. По итогам вышедшей отчетности мы не стали вносить существенных изменений в модель компании. см таблицу http://bf.arsagera.ru/svyaz_telekommunikacii_i_... Отчетность вышла в полном соответствии с нашими ожиданиями. Мы отмечаем стагнацию почти по всем направлениям деятельности компании (за исключением услуг платного телевидения). Перспективы роста чистой прибыли Ростелекома во многом будут определяться способностью ООО «Т2 РТК Холдинг» демонстрировать положительные финансовые результаты. На данный момент акции компании, обращающиеся с P/E 2016 около 17, не входят в число наших приоритетов. В секторе телекоммуникаций мы отдаем предпочтение бумагам МТС.

|

|

|

|