|

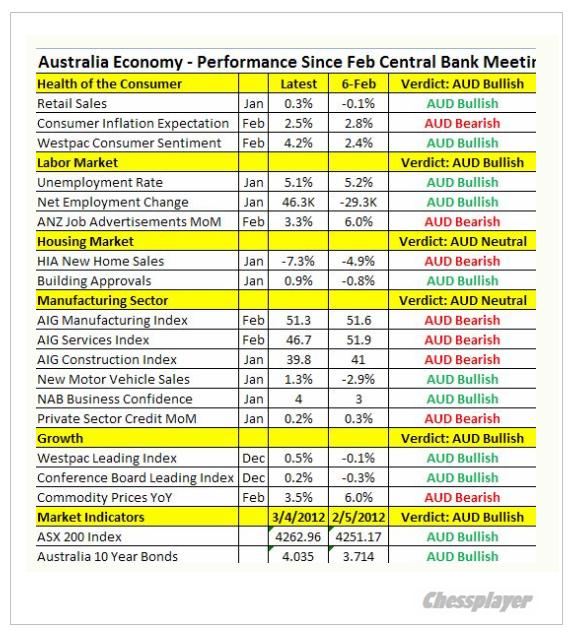

LINKS-ДАЙДЖЕСТ 05 марта 2012 г. Fitch может снизить рейтинг России, если власти не ужесточат бюджетную политику Греции может понадобиться третий пакет помощи Несмотря на то, что вторая программа помощи Греции должна была положить конец беспокойствам вокруг проблемной экономики, сейчас европейские банкиры уже говорят про возможность третьей программы. По неподтвержденной информации, такую опцию сейчас обсуждают в Европейском центробанке (ЕЦБ) и вся "тройка" международных кредиторов (Еврокомиссия, ЕЦБ, МВФ). Причем чиновники уже весьма скептически смотрят на второй транш в размере 130 млрд евро. По мнению ряда специалистов, частный сектор совсем не горит желанием списывать со своих счетов половину стоимости греческих гособлигаций и нести убытки общим размером в 74% от текущего уровня. Такие настроения могут привести к тому, что уровень добровольного участия частного сектора в спасении Греции, так называемая программа PSI, окажется меньше 60%. В этой ситуации рискует сработать механизм принудительного обмена бондов, что будет признано кредитным случаем, иными словами, неконтролируемым дефолтом. Последующий запуск выплат по кредитно-дефолтным свопам (CDS) повлечет за собой фантастические убытки корпораций и непредсказуемые последствия для мировой экономики. Дедлайн, который рискует омрачиться запуском описанной выше череды событий, по срокам добровольного списания назначен на 8 марта. В ЕЦБ не исключают подобного сценария и готовятся к худшему. Между тем в "тройке" считают, что на этом фоне третья программа помощи станет неизбежной и составит приблизительно 50 млрд евро. Индекс PMI в еврозоне упал вопреки ожиданиям Розничные продажи в еврозоне в январе перестали снижаться Канцлер Австрии: проблемы Греции далеки от завершения Эксперты: меры Монти могут задушить итальянскую экономику Новый рекорд: срочные депозиты в ЕЦБ взлетели до 821 млрд евро Вопрос о "греческой стрижке" решен? Банковское лобби IIF, представлявшее интересы частных кредиторов в ходе переговоров с Грецией о роллировании ее бондов и списании существенной части долга, заявило, что разногласий с властями у инвесторов не осталось. Обмен греческих гособлигаций Это означает, что списать как минимум 53.5% греческого долга готовы 12 банков, страховщиков, инвестфондов и хедж-фондов. В их числе BNP Paribas, Deutsche Bank, National Bank of Greece, Allianz и Greylock Capital Management. IIF не озвучил данные о количестве греческих облигаций, находящихся во владении дюжины финансовых компаний, но осведомленные источники сообщают, что сумма может достигать 90 млрд евро. Долговой будильник зазвонит в четверг Принять решение кредиторы Афин должны в четверг. Шаг со стороны IIF можно трактовать как попытку призвать инвесторов сделать выбор, даже несмотря на то, что текст сообщения этому противоречит. Демонстрируя свою готовность пойти на сделку, лобби намекает другим держателям долга, что спорить с Грецией уже поздно. Но решиться на "стрижку" бизнесу непросто. Ведь потери в 53.5% - это лишь вершина айсберга. Если принять во внимание низкую доходность новых бумаг, выпущенных Грецией и Фондом стабильности евро (EFSF), итоговые убытки могут составить 74%. При этом пункт о "коллективных действиях", который Афины задним числом вписали в текст соглашения о роллировании облигаций, не оставил инвесторам никаких шансов остаться в стороне от сделки или заблокировать ее в случае, если главное лобби - IIF - уже дало согласие на ее проведение. У Греции нет плана В Ну а министр финансов Греции Евангелос Венизелос сделал инвесторам последнее предупреждение. Он заявил, что текущие условия роллирования облигаций - это "лучшее предложение, потому что единственное". Нешительность может дорого обойтись бизнесу: Венизелос еще раз подтвердил, что в рамках соглашения Афинам необходимо согласие лишь 75% инвесторов. Право на принудительный запуск программы дает тот самый пункт о "коллективных действиях". Кроме того, министр напомнил о решении Международной ассоциации по свопам и деривативам (ISDA), которая не признала реструктуризацию долгов Греции страховым случаем. "Если мы можем обойтись без страховых выплат по долгам, это наилучший сценарий" - заявил политик, однако дал понять, что и в противном случае программа все равно была бы запущена. Евангелос Венизелос до сих пор не ответил и на главный вопрос, который интересует и кредиторов и рядовых греков. Еще месяц назад министр финансов должен был покинуть свой пост и принять участие в предвыборной гонке. Его считают главным кандидатом на пост главы партии PASOK, которую сейчас возглавляет экс-премьер Георгиос Папандреу. Однако Венизелос продолжает заниматься исключительно экономикой. Возможно, так министр демонстрирует, что его главная цель - благосостояние нации. Тем временем, выборы пройдут уже 18 марта. Table: How Australian Economy Performed Since Feb Meeting Внизу в таблице представлено, как вела себя австралийская экономика с момента последнего заседания центрального банка в феврале.

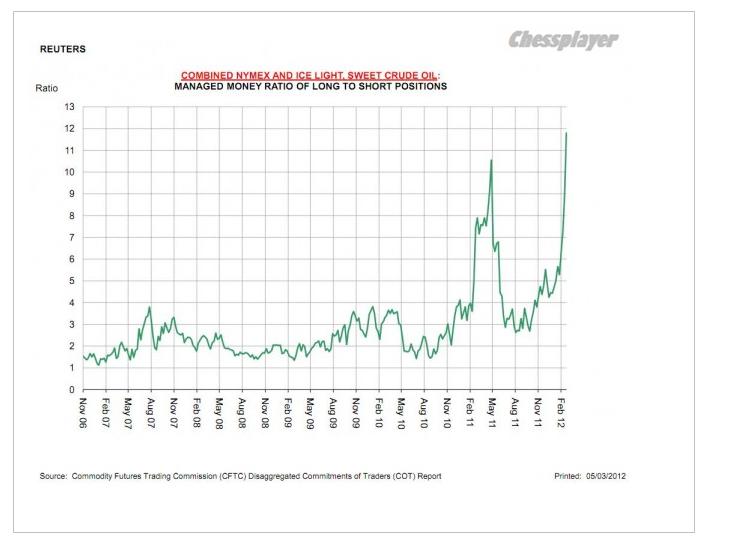

Morgan Stanley's Latest 'Commodity Thermometer' Easing into a long yen HSBC think that once investors calm down a bit the long-term effect of the BoJ’s QE will be yen positive. They definitely think the initial sell-off in the yen was overblown: They argue extra liquidity will support risk assets and the effects of foreign investors wanting to increase their exposure to the equity market are likely to outweigh any selling of Japanese bonds – investors will move out of bonds into equities in search of higher returns – and the yen will benefit. Essentially, QE can help boost nominal GDP, thereby supporting the currency as the FX market rewards an appropriate policy mix. Here’s the LTRO comparison chart: So far, so scientific. But JP Morgan tends to agree that the yen has been way oversold and makes the very valid point that even if an independent recovery in the yen fails to materialise, a dollar-yen trade can still be seen as a cheap hedge to the possibility that risk markets succumb to fatigue. World’s changed, man! World’s changed! (China edition) Золотой век структурного инвестирования в Китае завершается. Спрос на commodities будет снижаться. Not quite 24 hours since China took the tarpaulin off the lowest growth targets since 2004, with an emphasis on consumption etc and woah, Credit Suisse’s Dong Tao has come over all epochal: We believe the golden age of infrastructure investment is behind us now. The golden age of housing boom is behind us now. The golden age of export is behind us now. The golden age of policy stimulus is behind us now. We ask whether China’s mighty demand for commodities will return in the medium term, and think the answer is “NO”. Февральский PMI показал, что это не сезонная проблема Worst February PMI since the data series started. This is not a seasonal problem The cracks are appearing in the theory that “seasonality” is the key driver of the recent weakness in China’s steel production data – and we believe the recently released PMI data series adds further support to this view. Guest post: Time for a formal inquiry into British QE Managed money goes LONG oil Хеджфонды и другие портфельные управляющие имеют максимальные лонги по нефти. The following chart comes via John Kemp at Reuters. And as he notes this one kind of speaks for itself: As a reminder, there are four reporting classifications: Producers, swap dealers, managed money (MM) and “other reportables” — thus, if managed money (which combines both speculative & passive positions) is nearly 12:1 long, some of the respective “others” must be somewhat short. График, как говорится, говорит сам за себя.

Интересно, кто по другую сторону сделок? Chris Martenson: Japan Is Now Another Spinning Plate In The Global Economy Circus Ситуация в Японии стала привлекать внимание Dallas Fed's Fisher "Perplexed" By Wall Street "Fetish" With QE3 And Disgusted With The Addiction To "Monetary Morphine... Неголосующий член Феда говорит о монетарной политике Федрезерва. And now for some pure irony, we have a member of the Fed, granted a gold bug, but a Fed member nonetheless, one of the same people who not only enacted ZIRP, but encourage easy money every time there is a downtick in the market, complaining about, get this, Wall Street's "continued preoccupation, bordering upon fetish" with QE3. The irony continues: "Trillions of dollars are lying fallow, not being employed in the real economy. Yet financial market operators keep looking and hoping for more. Why? I think it may be because they have become hooked on the monetary morphine we provided when we performed massive reconstructive surgery, rescuing the economy from the Financial Panic of 2008–09, and then kept the medication in the financial bloodstream to ensure recovery....I believe adding to the accommodative doses we have applied rather than beginning to wean the patient might be the equivalent of medical malpractice Couple Lives In $1.3 Million, 4,900 Square Foot Home For Five Years Without Making A Single Mortgage Payment Пара живет в доме стоимостью 1,3 млн. долларов в течение пяти лет, не сделав ни одного ипотечного взноса Apple Encounters Gravity As 3rd Biggest Drop In 3 Months Drags Market Down IIF Steering Committee Holds Only 20% Of Greek Bonds Subject To PSI De-Investifying China When we talk about China as an “investment-centric” economy – and this is something that I pound on the table and repeat in any and all forums – it can be very misleading; if you look at the sharp trend rise in China’s investment/GDP ratio over the last ten years, this increase has come predominantly from (i) property construction and (ii) related infrastructure, which would of course include the roads, subways, sewage and everything else that accompanies the housing and property build. I.e., we’re not really talking about an ever-increasing share of the economy that has gone to, say, traditional SOE industrial capex or export-oriented investment. That is not really what the numbers are telling us over the last ten years in China. And as a result, when we think of “de-investifying” the economy and reducing the investment share, what we are really talking about at the end of the day is turning around the property boom. And this goes directly to George’s point about the pace of investment decline, whether it comes down slowly or collapses. In China it’s very simple: you want to keep both eyes on the state of property markets. If the property market can stabilize and go sideways for a while and consumption continues to grow, then suddenly you have a more orderly adjustment on your hands. But if property markets are going to collapse or fall sharply over a sustained period of time, then you obviously have much lower hope for an orderly adjustment in this economy. So the first point I would make for investors and clients listening on the call is “watch property in China”. Главный призыв в отношении Китая: следите за рынком недвижимости. European Credit Signals LTRO Ineffectiveness

|