|

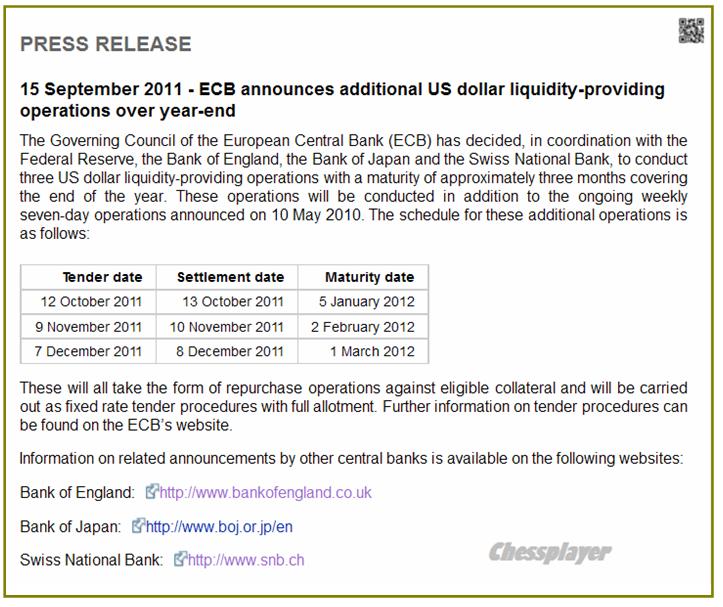

ПРОГНОЗ ОТ ЧЕССПЛЕЙЕРА Вчера выяснилось, на какой идее всю неделю происходил рост. ЕЦБ, Банк Англии, Банк Японии и Национальный Банк Швейцарии совместно с Федрезервом объявили о начале операций по обеспечению банков долларовой ликвидностью. Это будет 3-хмесячное фондирование, первый аукцион проводится 12 октября. Нет сомнений, что некоторые участники знали о готовящемся решении. О чем и свидетельствовало неторопливое, но уверенное ралли в евро и рискованных активах с начала недели.

Фондирование при предоставлении должного обеспечения носит неограниченный характер и это конечно облегчит тяжкое положение европейских банков. С другой стороны эта мера решает проблему ликвидности, но не проблему платежеспособности банков. Поэтому оптимизм носит временный характер и представляется мне несколько искусственным. Истинная причина ралли мне видится в другом. Слишком много участников рынка заняли медвежьи позиции и маркетмейкеры в предверии экспирации опционов, которая должна состояться сегодня, решили загнать индекс S&P500 выше уровня 1200 пунктов. Думаю, что 1-3 недели назад мало кто из участников рынка предполагал, что рынок сумеет к сегодняшнему дню остаться выше 1200 пунктов и поэтому многие контракты истекут без денег. Впрочем, это ралли может еще продолжиться некоторое время, если будут, например, раскрыты какие-то детали принятого решения. Или на идее, что на заседании ФОМС будет принято какое-то решение по покупке активов. Подобно ралли, которое состоялось после выступления Бернанке 26 августа в Джексон Хоуле. В этом случае 21 сентября мы увидим жесткий фикс. ВЗГЛЯД НА СИТУАЦИЮ С ТОЧКИ ЗРЕНИЯ US TREASURIES На рисунке видно, что доходность 10-летних бумаг с минимумов сентября увеличилась почти на 0,2%.

Сейчас корреляция US Treasuries с рынком акций работает почти идеальным образом. Если предположить, что коррекция продолжиться еще до верхней границы канала, то это будет соответствовать 1220-1230 пунктов по индексу S&P500. Дальнейшего движения вверх доходности текущая рыночная ситуация не предполагает. Если на заседании ФОМС будет запущена программа «Твист» (наиболее вероятный вариант), доходность 10-леток может быстро упасть до 1,5-1,7%. Это будет негативно для рискованных активов. Обеспечение американского бюджета дешевым фондированием является сейчас приоритетной задачей для американских монетарных властей. Последний отчет PIMCO свидетельствует о том, что крупнейший в мире фонд облигаций с июля по август вдвое увеличил свои вложения в казначейские облигации США, притом главным образом в длинную (долгосрочную) часть кривой доходности. Такое позиционирование PIMCO является серьезным рыночным сигналом на то, что рост рискованных активов не окажется долгим. ......................................................................................... ПРОГНОЗ ОТ МЕХАНИЗАТОРА С САЙТА RUSSIAN-TRADER.RU В четверг пробойный импульс продолжал двигать S&P вверх, день таким образом вышел однонаправленным с несколько уменьшившимся диапазоном в 2.5%. Похоже, из этого движения получится третья волна восстановления, цель можно предположить в районе 1240. Наш рынок опять закрылся на локальной коррекции внешнего фона и пропустил хорошее движение вверх, поэтому снова имеем гэпы вверх на открытии. Вчера гэпы закрыть не удалось, два открытия с гэпами будут тянуть рынок вниз и возить быков на стопы на любом локальном негативе. А он, скорее всего, не заставит себя долго ждать, потому что после нескольких дней роста подряд Штаты должны уже притормозить и немного попилиться. .............................................................. ПРОГНОЗ ОТ ВАНУТЫ С QUOTEFORUM.RU Амеры ожидаемо прошли +20 пунктов вверх, и поднялись выше 1200 по фсипу. У них рисуется шикарная разворотная неделька, как и у европы, и скорее всего до Бени им мало что может помешать расти, уж больно подъем выглядит уверенным. Но веры такому росту нет)) Наши же вчера вы в моменте показывали +3% по мамбе, но к закрытию сдулись до +1.35%, причем ГП до нуля, а Лук и РН недалеко от нуля закрылись. Колбасня был знатная, ГМК три раза от 7700 поднимался на +100 рублей за 3-10 минут, и потом сдувался обратно, Лук поднялся на объемах к 1782, и потом за час упал на -40 рублей (а к закрытию и на все -50), упал на фантастических объемах, 2 млн. лотов за час падения! ГП от 170 упал ниже 167 за час на обороте 31 млн лотов за час - это фантастические обороты для часовика, что-то это должно значить. Сегодня есть все предпосылки подняться выше вчерашнего хая в 1552 пункта по мамбе, но тогда уж надо проходить и выше 1560, и выходить к 1570 - смогут наши совершить такой подвиг? - сомневаюсь, если честно, вчерашние заливы подсказывают самостоятельную игру, отличную от внешнего фона, пятница опять же...В общем торопыгам стоит сократить лонги на гэпе, терпеливым - у вчерашних хаев, а ждать уровни выше - это удел упертых))) ....................................................................................................................................... ПРОГНОЗ ОТ АЛЕКСАНДРА ПОТАВИНА С ITINVEST.RU Вчера фондовые индексы США уже 4-й день подряд завершили торги ростом. Конечно, можно притянуть этот оптимизм к совместной операции Центробанков по предоставлению ликвидности и возможному улучшению ситуации на долговом рынке еврозоны, но на наш взгляд было все более прозаично. Дело в том, что в Америке в пятницу одновременно истекает срок действия квартальных опционов и фьючерсов на индексы и акции (Quadruple Witching Day) – думаю это и есть истинная причина ажиотажного подъема на фоне удручающей статистики. В Штатах вчера наблюдались продажи крупных пакетов путов в ETF-фондах открытых в конце августа и начале сентября, что может быть истолковано как растущий оптимизм среди инвесторов, либо как отказ от «медвежьих» позиций. Кстати, объемы торгов вчера на Уолл-стрит почти по всем секторам акций были на 25-50% ниже среднегодовых. Вышедшая вчера макростатистика показала, что индекс деловой активности в производственном секторе штата Нью-Йорк в сентябре снизился до -8,8 п. против -7,7 (прогноз: рост показателя до -3,9%). В августе базовый индекс потребительских цен в США вырос на 0,2%, увеличившись на 2% г/г – максимальные темпы роста с ноября 2008 года. Число первичных обращений за пособием по безработице поднялось на 11 тыс. до 428 тыс. – максимальный уровень с конца июня. Не думаю, что глобальные игроки на фоне роста биржевых индексов не видят сползания американской экономики в новую рецессию. Вчера определенную поддержку фондовых индикаторам в Европе и США оказало сообщение о том, что ЕЦБ предоставит европейским банкам долларовую ликвидность в рамках трех кредитных операций сроком на три месяца. Цель акции? Ослабление напряженности на рынке межбанковского кредитования в еврозоне. А с чего вдруг такие внезапные экстренные меры? Помнится, подобные действия были отмечены в жесткую фазу финансового кризиса 2008 года. Думаю, без афиширования истинных проблем европейских банков, сейчас проходят плановые мероприятия по подготовке к контролируемому банкротству Греции этой осенью. В пятницу мы ждем открытия торгов на российских биржах в плюсовой зоне. Вчера вечером индекс ММВБ завершил торги на уровне (1525 п.) наклонной поддержки растущей формации. Вчерашнее нейтральное закрытие торгов в Бразилии, невнятная утренняя динамика торгов во фьючерсе на S&P(+0,12%) и отсутствие поступательного движения вверх по паре EUR/USD(1,3860) не дают сегодня преимуществ ни биржевым «быкам», ни «медведям». Но на выходные лучше уйти без позиций, так как на биржах в Штатах растет вероятность коррекции. Думаю, торги днем на ММВБ будут достаточно скучными, поскольку самая важная статистика из США выходит только 17-55. Это будет сентябрьский индекс потребительских настроений от университета Мичигана (прогноз: 56,6 п.), который является опережающим экономическим индикатором. Не стоит также забывать, что в пятницу состоится неформальный саммит министров финансов ЕС во Вроцлаве, в ходе которого будут обсуждаться варианты выхода из сложившегося долгового кризиса.

|